利益を損失に変えない「引き分け」決済注文 (第18回)

利益を損失に変えない「引き分け」決済注文 (第18回)

最終更新日: 2025-07-11

ページ制作日: 2025-07-04

勝つことよりも負けないことが大事

個人トレーダーが含み益(未確定の利益)を損失に変えないためには、「引き分け」(ブレイクイーブン)で手仕舞うための決済注文を活用することが重要です。 具体的には「プロテクティブ・フロア」と「タイム・フロア」という手法があり、一旦得た利益を守りつつ、大損を防ぐ工夫として利用されています。 本コラムでは、それぞれの概念を、実践的な設定例や適した相場環境、初心者が陥りがちな失敗と対策、そして「利益確保 vs 機会損失」の心理的葛藤への向き合い方について深掘りします。

プロテクティブ・フロアとは何か?

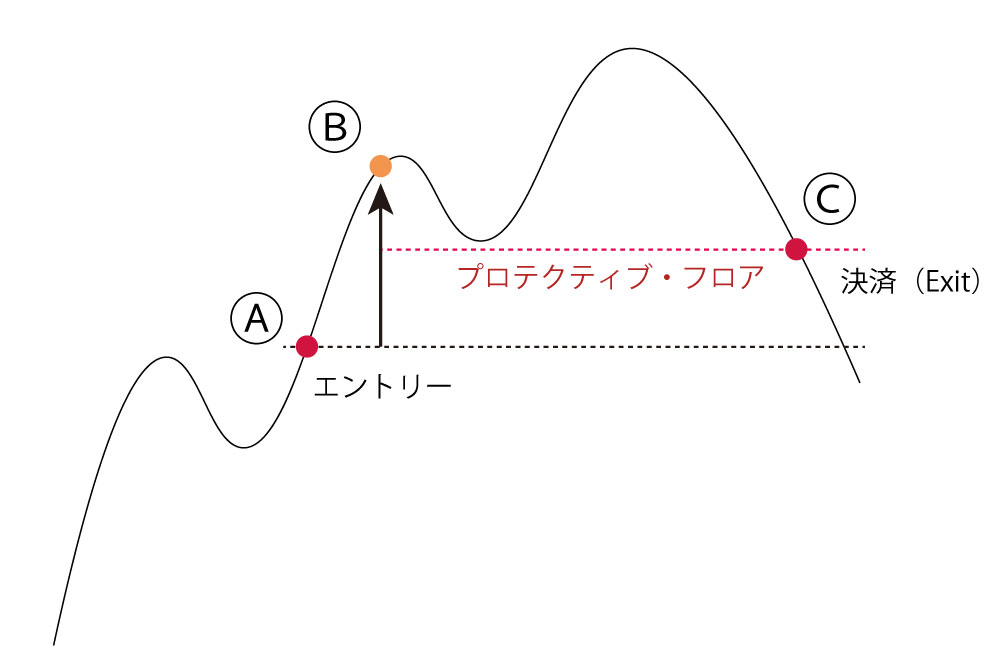

プロテクティブ・フロアのイメージ

A点で買いエントリー後、相場が一時B点まで上昇したため、エントリー価格付近(赤線)にストップを移動設定。結果、価格が下落して赤線Cに達したところ(Exit)でポジションを決済し、損失を出さずに撤退している。

プロテクティブ・フロアは、直訳すると「防御的なフロア(床)」という意味で、含み益を損失に回さないために設定するストップ注文です。

具体的には、エントリー後にある程度利益が乗った時点で、ストップ(逆指値)注文をエントリー価格付近まで引き上げます。

こうすることで、万一その後相場が急反転しても最低でも損失はゼロ(±0)で手仕舞いでき、利益を吐き出さずに済むのです。

言い換えれば、一度手にした勝ちを負けにしないための「引き分け注文」と言えます。 初心者の方はまずこの概念を「利益に下値ラインを敷く」イメージで捉えると良いでしょう。

相場が自分に有利に動いて含み益が出たら、その利益の床(フロア)を設定しておき、それ以上は損しないように防御するイメージです。プロテクティブ・フロアを使うことで、

「せっかく〇円の含み益があったのに、欲張って持ち続けた結果マイナスになってしまった…」という事態を防げます。

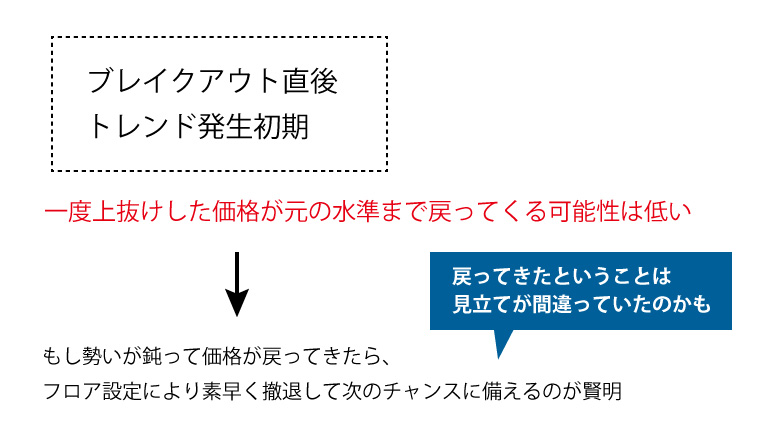

プロテクティブ・フロアが有効な相場環境

プロテクティブ・フロアは主に「ブレイクアウト直後」や「トレンド発生初期」の局面で有効です。理想的なブレイクアウトであれば、一度上抜けした価格が元の水準まで戻ってくることはないものです。

したがって、一旦想定通り利益が出たのにまた元の価格近くまで戻ってきてしまうようなケースでは、流れが怪しくなっているサインと捉え、プロテクティブ・フロアで素早く撤退するのが得策です。

特にボラティリティが高い相場でのブレイクアウトでは、一瞬利益が乗っても乱高下で含み益を失いがちなので、早めに引き分けラインを設定して守りを固めると良いでしょう。

一方で、はっきりとした上昇トレンドが継続している局面では、プロテクティブ・フロアはヒットせずに済む場面も多いです(そもそも価格が戻ってこないため)。

緩やかなトレンドやレンジ相場では、価格が行ったり来たりしてフロアに触れてしまいやすいため、プロテクティブ・フロアを使うと何度も建て直すことになるかもしれません。

この場合はフロアの幅(どれだけ含み益が出たらストップを上げるか)を広めにとるか、あるいはレンジ相場では無理にブレイクアウトを狙わないなどの対策も必要です。

要するに、プロテクティブ・フロアは「ここまで含み益が出たら、このトレードは負けはない」という安全圏を確保する戦術です。

特に勢いよく伸びるはずの場面で役立ちます。もし勢いが鈍って価格が戻ってきたら、フロア設定により素早く撤退して次のチャンスに備えるのが賢明というわけです。

プロテクティブ・フロア設定時の注意点

プロテクティブ・フロアは有効な武器ですが、設定がタイトすぎると逆効果になる点に注意しましょう。

初心者にありがちなのは、少しでも含み益が出た途端にすぐストップを建値に移動してしまうケースです。相場は常に上下に揺れ動くので、あまりに早く引き上げすぎると健全な押し目(調整)でストップにかかってしまい、

その後に本来得られたはずの大きな利益を逃すことがあります。

図1のケースでも、B点後の軽い押しでフロアに触れて決済された後、相場が再上昇してしまう可能性はあります。このように「もう少し粘ればもっと利益が伸びていたのに…」という悔しい展開も起こり得ます。

こうした機会損失を最小限にするためには、フロアを設定する幅に適度な遊び(ゆとり)を持たせることが重要です。

具体的には、先述のように初期リスクと同等以上の利益幅を目安にしたり、あるいは重要な支持線・抵抗線を明確にブレイクした後に設定するなど、根拠のあるタイミングまで待つと良いでしょう。

また、一度フロアにかかって撤退した後に相場が再度上昇に転じた場合でも、「悔しい」ではなく「負けなくて良かった」と考えるようにします。

リスク管理を優先した結果としての撤退であり、重要なのは負けないことだからです。その後改めてエントリーし直せば良い、と割り切りましょう。

このように考えることで、心理的なストレスも軽減され、次のトレードに冷静に臨めます。

最後に、ストップを引き上げた後に決してやってはいけないミスとして、「ストップ注文を外してしまう」ことが挙げられます。

含み益が減ってくると「もう少し待てば戻るかも」と欲や祈りが出てストップを取り消してしまう人がいますが、これではプロテクティブ・フロアの意味がありません。設定したフロアは必ず厳守し、「負けないトレード」を最優先に考えてください。

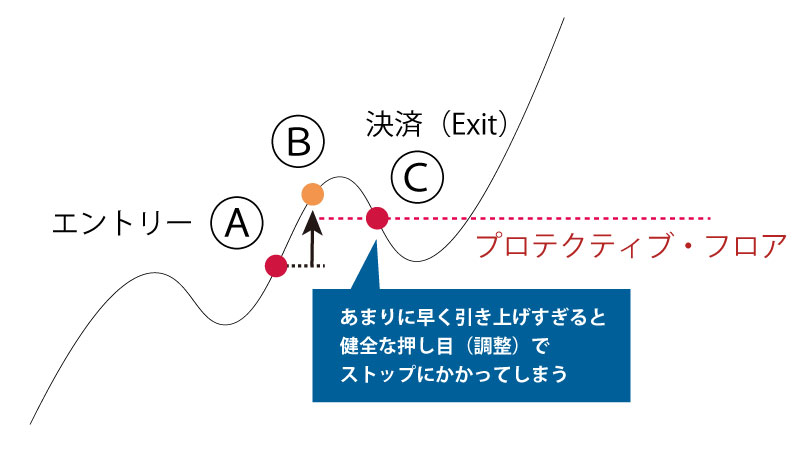

タイム・フロアとは何か?

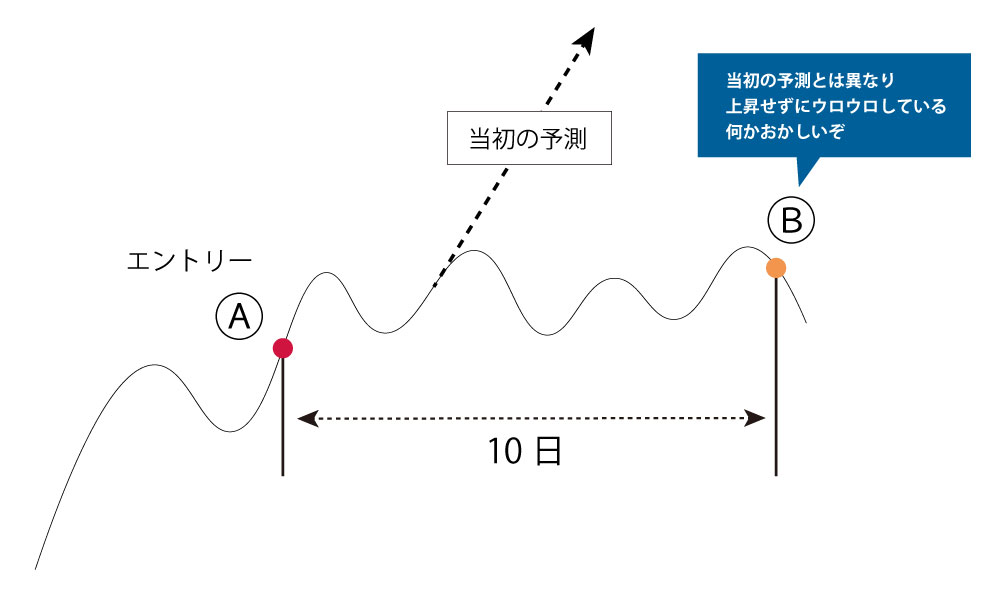

タイム・フロアのイメージ

タイム・フロアはプロテクティブ・フロアと考え方は似ていますが、値幅ではなく「時間の経過」を基準にストップを動かす点が特徴です。

つまり、「一定時間経っても期待した方向に十分動いていない場合に引き分け撤退する」ためのルールです。

具体的には、エントリー後所定の時間(期間)が経過した時点で、先ほどのプロテクティブ・フロアと同様にエントリー価格付近までストップを引き上げます。

結果として、その時間内に思惑通り動かなかったポジションは損失が出る前に手仕舞うことになります。 初心者向けに言えば、タイム・フロアは「○時間(○日)待ってダメなら撤退!」という時間制限付きの約束事です。

エントリー時には「このトレードは遅くとも◯期間以内に成果が出るはず」とシナリオを立てているはずです。ところが実際には、エントリー後にマーケットが膠着したり方向感を失ったりして、含み益も伸びず停滞することがあります。

そのような場合、ずるずる持ち続けても状況が好転する保証はなく、むしろ不利な方向に動き出すリスクが高まります。タイム・フロアはまさにそうした「動かない相場」に見切りをつけ、損も得も出さずに一旦撤退するための仕組みなのです。

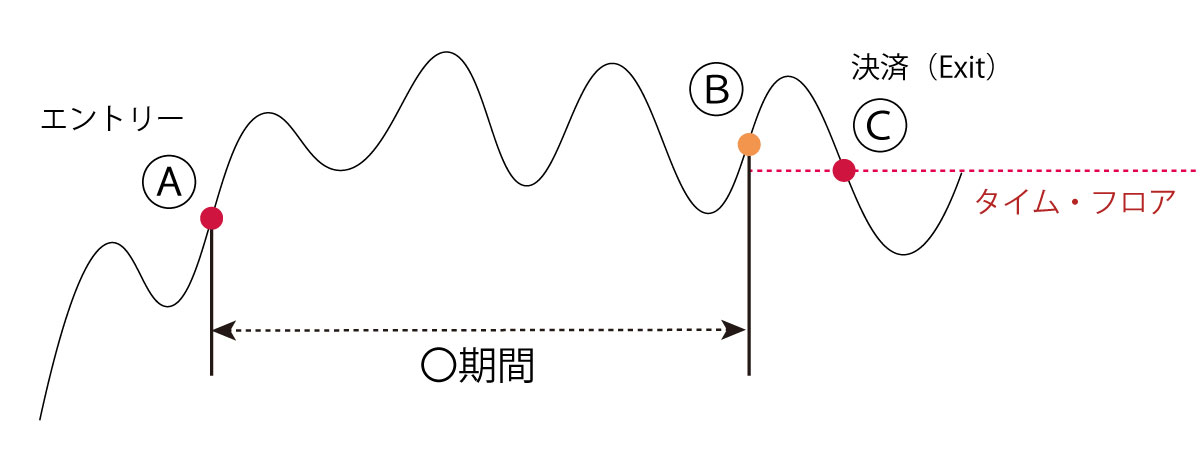

タイム・フロアの設定方法と期間の目安

タイム・フロアで重要なのは「どれくらいの時間を待つか」という期間設定です。この適切な期間はトレードのスタイルや時間軸、銘柄のボラティリティによって変わります。

教科書通りの正解はありませんが、自分の戦略に合った時間枠を経験的に見つける必要があります。

設定例として、スイングトレードで日足チャートを使う場合「エントリーから10日間」を一つの目安にすることが考えられます。

アップトレンドを期待して買いエントリーしたなら、10日も経てば本来価格はかなり上昇していて然るべきです。

それが上昇せずにウロウロして元の水準まで戻ってきてしまったなら、「何かおかしいぞ」と判断し、迷わず一旦撤退するのです。このようにタイム・フロアはトレンドの勢いが時間とともに失速していないかをチェックするセーフティネットになります。

他の例として、デイトレードであれば「エントリー後30分経っても目標方向に伸びなければ決済」というように、より短い時間で見切りをつけるルールも有効です。

例えばニュースを契機に短期勝負するトレードなら、数分〜数十分がタイム・フロアの目安になるでしょう。

逆にポジションを数ヶ月単位で持つスイングでは、タイム・フロアを「数週間〜1ヶ月」といった長めのスパンで考えることもあります。重要なのは、そのトレード計画に照らして「この期間動かなければ想定が外れた」と判断できるラインを決めておくことです。

初心者がやってしまいがちな失敗とその対策

- 含み益に慢心してノープラン 初心者に多い失敗は、含み益が出ていることに安心してしまい、適切な利確やストップ繰り上げをしないことです。その結果、ズルズルと利益を失って含み損に転落してから慌てて損切り…という悲劇が起こります。 対策として、エントリー時にあらかじめ「ここまで来たら引き分けに持ち込む」というルールを決めておくことが重要です。プロテクティブ・フロアやタイム・フロアといった仕組みをプランに組み込み、含み益があるうちに守りを固める習慣をつけましょう。

- ストップを上げるのが早すぎ&狭すぎ 前述の通り、利益が出た途端に焦ってストップを動かしすぎると、正常な変動ですぐストップにかかってしまいます。 初心者は利益が減るのを極端に恐れるあまり、「利益を確定したい」気持ちが強すぎて利小決済を繰り返す傾向があります。 これではコツコツドカンの「コツコツ」ばかりで大きな利益が残りません。対策として、ストップを動かす条件(値幅や時間)に十分な幅を持たせること、そして一度設定したら動揺しないことが大切です。 「少なくともこれだけ利が伸びるまでは我慢する」というラインを明確にしましょう。

- ルールを守れず途中で変えてしまう 例えばタイム・フロアの発動時間が近づいた時に、「もう少し待てば動くかも」とルールを延長してしまう、といったケースです。 これでは時間とともにズルズル判断が甘くなり、結局損失で投げる羽目になりかねません。最初に決めたルールは絶対に守るよう意識しましょう。

- 再エントリーのタイミングが雑 フロアにかかって撤退した後、「やっぱり上がりそう」とすぐさま飛び乗り直すのも失敗につながります。結果往復ビンタになることも…。対策として、一度手仕舞った後は改めて冷静に相場状況を分析し、本当に再エントリーすべきか判断する癖をつけましょう。 先の撤退理由(ブレイク失敗やモメンタム低下)が解消された証拠(再ブレイクの確認や出来高増加など)があって初めて入り直すのが理想です。 闇雲に「さっきのポジションを取り返したい」と思うのではなく、常に新規のトレードと同じ基準でエントリーチャンスを図るようにすると、結果的に無駄なトレードが減り勝率も改善します。

利益確保 vs 機会損失の心理的葛藤と向き合うには

まず心得たいのは、「トレードで最優先すべきは資金を減らさないこと」だという点です。

欲張って利益を追求するあまり、勝ちトレードを負けトレードに変えてしまっては本末転倒です。たとえ引き分け撤退によってその後の大きな上昇益を取り損ねても、「まあ負けなかっただけ良い」と考えるようにしましょう。

機会損失(逃した利益)はまた取り返すチャンスがありますが、実際の損失は資金とメンタルに深いダメージを与えます。

勝ちを守ることを優先すれば、少なくとも大きく負けて退場するリスクは減らせるのです。

もちろん、人間心理としては「もう少し粘っていれば…」と後悔することもあるでしょう。しかしその場合でも、自分のルールに従った結果であればポジティブに捉えることです。

「あのとき利確しなかったら損していたかもしれない」とか、「自分は計画通り行動できた」と評価しましょう。

そうすることで自信が積み重なり、次第に迷いが少なくなっていきます。一方、ルールを破って運良く利益が伸びてしまった経験は曲者です。「あのときは待って正解だった」という記憶が残ると、以降もズルズル引き伸ばして結局大損する…という落とし穴が待っています。

再現性のないラッキーに頼るのではなく、一貫したルール運用で勝ち癖をつけることが大切です。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。