スイングハイローの実践投入 (第12回)

スイングハイローの実践投入 (第12回)

最終更新日: 2025-07-11

ページ制作日: 2025-03-21

スイングハイ・スイングローについて

さあ、いよいよ実践編です。

実際のチャート上でスイングH(スイングハイ)・スイングL(スイングロー)をどのように見つけるのか、

さらに、スイングハイローを活用してトレンドを認識する方法や、売買ポイントを見つける手法について解説していきます。

図1

スイングハイ(Swing High)とスイングロー(Swing Low)は、相場の動きの中で一時的な高値や安値を見つける方法の一つです。これは、価格の流れ(トレンド)を分析するのに役立ちます。

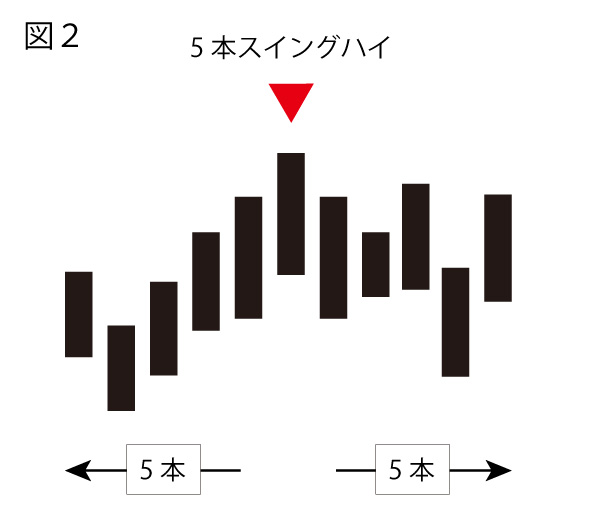

スイングハイ(NBarスイングH)とは?

あるローソク足(価格の動きを表すチャートの一本)が、左右N本のローソク足の中で一番高い場合、その価格をスイングハイと呼びます。 例えば、「5BarスイングH(5本スイングハイ)」なら、前後5本のローソク足より高い価格をつけたときにスイングハイと認識します。

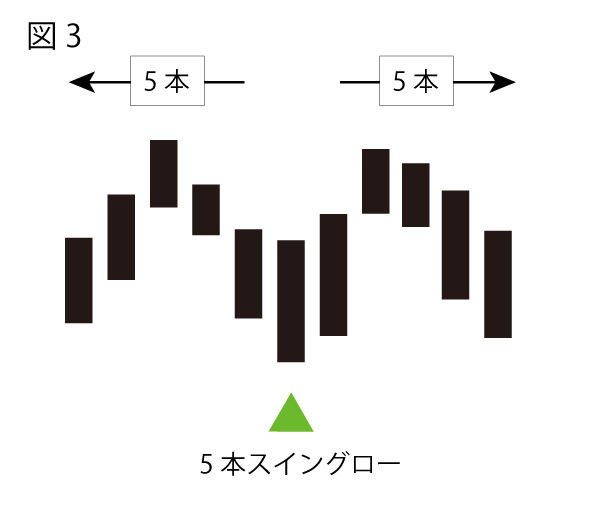

スイングロー(NBarスイングL)とは?

スイングハイと反対に、あるローソク足が左右N本のローソク足の中で一番低い場合、その価格をスイングローと呼びます。 例えば、「5BarスイングL(5本スイングロー)」なら、前後5本のローソク足より安い価格をつけたときにスイングローと認識します。

スイングハイローを見つける

ここに1枚のローソクチャートがあります。(図4をご覧ください)

このチャート上で、期間を3本(3Bar)として、「スイングH(スイングハイ)」と「スイングL(スイングロー)」を特定してみましょう。

答えを見る前に、是非ご自分でスイングハイローを考えてみてください。

では次に同じチャートですが期間を7本(7Bar)として、7BarスイングHLを見つけ出してください。

いかがでしょうか?スイングハイ・スイングローは、一定の法則に従って高値と安値を決めるため、誰がやっても同じ結果になります。

この手法の良さは、シンプルなルールで相場の転換点を捉えられることです。主観が入らず、明確な条件で決まるため、感情に左右されずに冷静な判断ができるのも大きなメリットです。 さらに、トレンドの方向を把握しやすく、売買のポイントを見つける際の目安として活用しやすい点も魅力です。

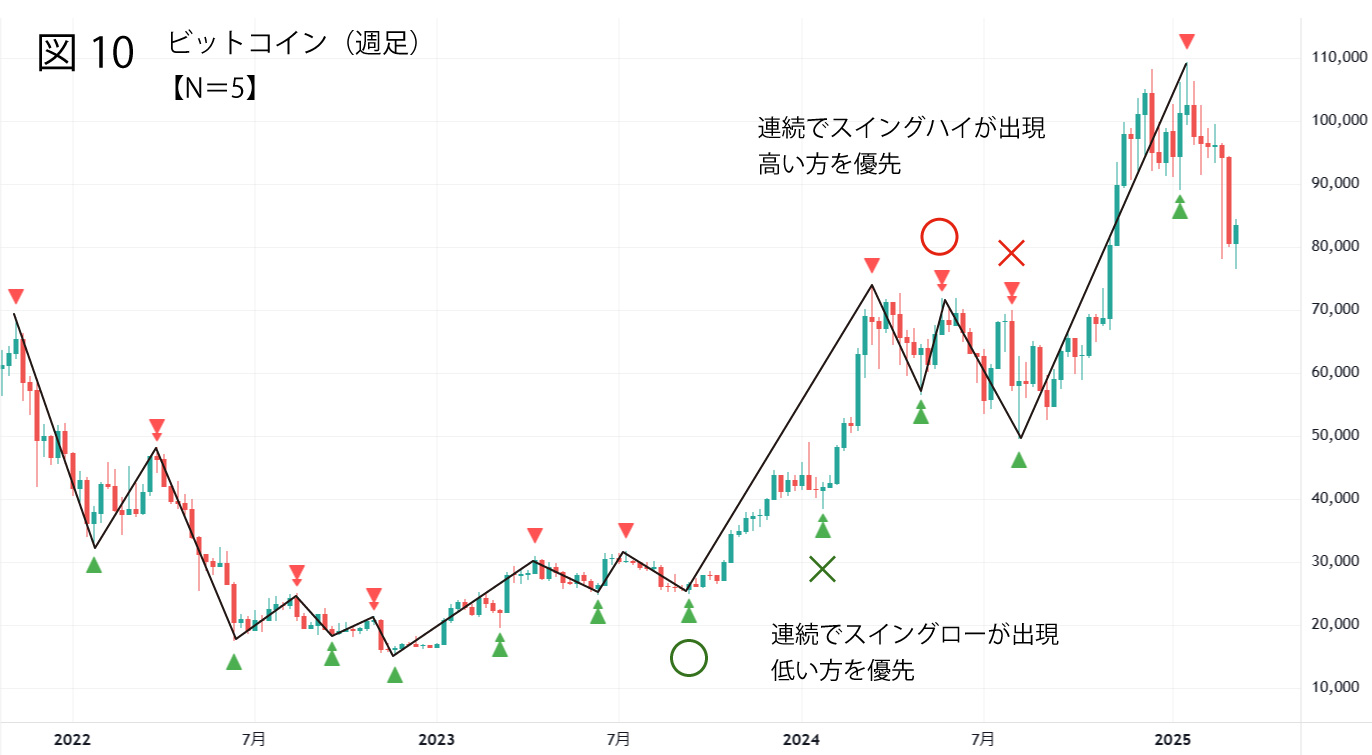

スイングハイとスイングローは交互に並ばない? 実際の相場での考え方

この作業を進めていくと、ひとつの疑問が生じるはずです。

「スイングハイの次に必ずスイングローが、スイングローの次に必ずスイングハイが交互に出現するわけではない」という点です。

そうです。スイングハイとスイングローは、常に交互に並ぶとは限りません。

スイングハイの後に再びスイングハイが出現することもありますし、スイングローの後に再びスイングローが続くこともあります。

実際の相場では、どちらの価格も重要な意味を持ちます。しかし、ここで問題としているのは「どちらが高いか(または低いか)」という比較の視点です。

そのため、時系列の順序にはこだわらず、より高い方をスイングハイとし、より低い方をスイングローとします。言い換えれば、相対的に低いスイングハイや相対的に高いスイングローは無視し、主要なポイントのみを採用して線を引きます。

ダウ理論に基づくトレンド転換とスイングハイローの確認

ダウ理論の欠点を補う(修正ダウ理論)で説明したように、下落トレンドから上昇トレンドに転換する際には、主要な高値(スイングハイ)を価格が上回ることがシグナルとなります。

同様に、上昇トレンドから下落トレンドに転換する際には、主要な安値(スイングロー)を価格が下回ることがシグナルとなります。

この考え方を踏まえ、スイングハイ・スイングローを用いて転換点を確認してみましょう。

下落トレンドに転換するシグナル:直近の主要な安値(スイングロー)を価格が下回る

直前のスイングハイ(主要な高値)を価格が上回ったポイント

- A地点

- D地点

- F地点

直前のスイングロー(主要な安値)を価格が下回ったポイント

- B地点

- C地点

- E地点

A地点、B地点、C地点、E地点では「だまし」となっていますが、D地点、F地点ではその後、大きなトレンドが発生しています。 このように、主要な高値と安値をスイングハイ・スイングローとして表示することで、相場の転換点を機械的に識別することができます。これにより、トレンドの発生の判断をサポートし、より明確な売買判断につなげることが可能となります。

トレンドがない状態のスイングハイローの序列の崩れについて

ここでは、トレンドが発生していない状態で、スイングハイ・スイングローの序列がどのように現れるのかを見ていきます。

まず、一番底から相場が立ち上がる直前のピボットポイントの構成をよく観察してください。

- 一番左のスイングハイ ① の次にスイングハイ ③ が現れ、高値を更新しました。

- しかし、その後のスイングハイ ⑥、⑦ は、スイングハイ ③ を上回ることができませんでした。

- 一方で、スイングロー ④ の後に出現したスイングロー ⑤ および ⑧ は、価格を切り上げて推移しています。

このように、スイングハイ・スイングローの序列が内側に収束し、明確なトレンドが形成されていません。これが 「トレンドがない」 状態を示しています。

しかし、その後、相場は再び序列を取り戻し、明確な上昇トレンドへと移行しました。

ここで理解していただきたいのは、相場は常に理想的な形でトレンドを示すわけではない という点です。

それでも、諦めずにスイングハイ・スイングローの分析を続けることが重要です。この作業を繰り返すことで、やがて訪れる 大きなトレンドを捉えるチャンス を得ることができます。

相場では「継続」が成功の鍵となる

一般の投資家の多くは、たった1カ月間相場が思うように動かないだけで、「こんなの駄目だ」とすぐに諦めてしまいます。しかし、この例をもう一度見てください。

相場が立ち上がる前の約3カ月間、この期間ではピボットポイントがほとんど機能していません。

それでも、もし途中でピボットポイントをつける作業をやめ、相場から撤退してしまったら、その後の 大きなトレンドを捉えることは不可能 です。

数回の失敗で諦めるのは、非常にもったいないことです。相場で利益を上げている人々は、小さな損失を何度も何度も受け入れながら取引を続けます。

実際、相場の熟練者であっても、短期的には最高値で買ったり、最安値で売ったりすることがあります。その一部分だけを見れば、初心者よりも下手に見えるかもしれません。

しかし、彼らはその後の 大きなトレンドをしっかりと捉える ことで、結果的に利益を上げているのです。これが アマチュアとプロの決定的な違い です。

トレンドフォローの本質を思い出してください。相場がもたつく中で 小さな損失を受け入れることは、ビジネスとしての必要コスト です。そのコストを払わずに、大きなトレンドの「おいしい部分」だけを取ろうとするのは 不可能 です。

このことを 肝に銘じ、相場に向き合い続けてください。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。