ダウ理論の欠点を補う(修正ダウ理論) (第11回)

ダウ理論の欠点を補う(修正ダウ理論) (第11回)

最終更新日: 2025-07-11

ページ制作日: 2025-01-10

ダウ理論におけるトレンド転換の確認方法

前回説明したダウ理論の欠点、「トレンド転換の認識が遅れる」点を解消するための「修正ダウ理論」について、さらに分かりやすく説明します。

従来のダウ理論の問題点

従来のダウ理論では、トレンドの転換を正式に確認するために、以下の条件を満たす必要がありました。

- 上昇トレンドへの転換 それまでの下降トレンドにおいて、高値と安値の両方が切り上がる(以前の高値・安値を上回る)ことが確認されるまで、上昇トレンドとは認められませんでした。

- 下降トレンドへの転換 それまでの上昇トレンドにおいて、高値と安値の両方が切り下がる(以前の高値・安値を下回る)ことが確認されるまで、下降トレンドとは認められませんでした。

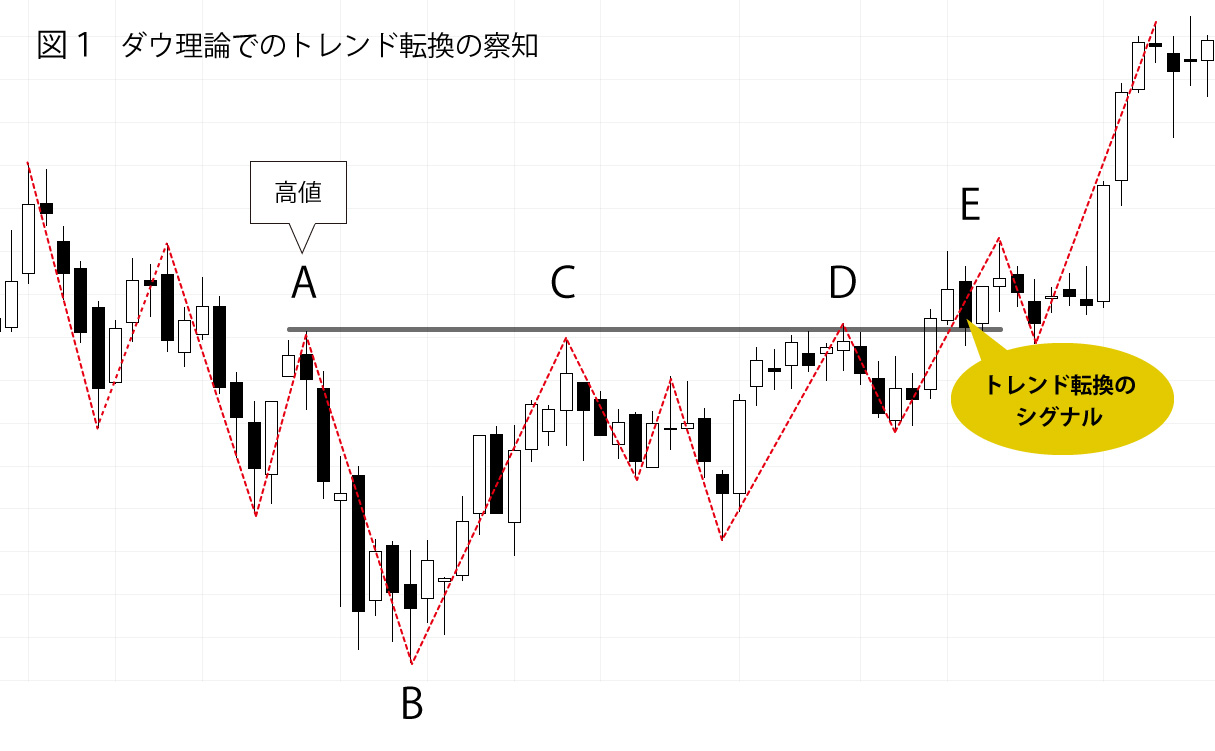

図1

下降トレンドから上昇トレンドへの転換

このチャートは、価格が 下降トレンドから上昇トレンドに転換する過程 を示しています。価格は、高値と安値を切り下げながら下降を続けていましたが、最終的に「B地点」を底にして上昇トレンドへと転換しました。

トレンド転換の重要ポイント:「A地点」

下降トレンドにおいて、 「A地点」 は直近の高値として非常に重要な抵抗レベル(レジスタンスライン)です。

ダウ理論では、この「A地点」の水準を超えない限り、下降トレンドの終了とはみなされません。

チャートを見ると、価格は「C地点」や「D地点」で「A地点」の水準に接近しましたが、どちらも抵抗されて反落しています。このように、高値が反落する間は、下降トレンドが継続しているとみなされます。

転換のサイン:「E地点」

最終的に、価格が「E地点」で「A地点」の高値を上抜けた ことで、下降トレンドが終了し、上昇トレンドに転換した と判断します。

これがトレンド転換を示す明確なサインとなります。

ダウ理論の欠点:シグナルの遅さ

このようにダウ理論を用いると、トレンド転換を確認するのが遅れるという欠点があります。

価格がA地点を突破して初めて上昇トレンドとみなすため、 トレンドの初動に乗り遅れる 可能性があるのです。

この問題を解決するためには、修正ダウ理論や他のトレンド認識手法を補助的に活用することが効果的です。

修正ダウ理論

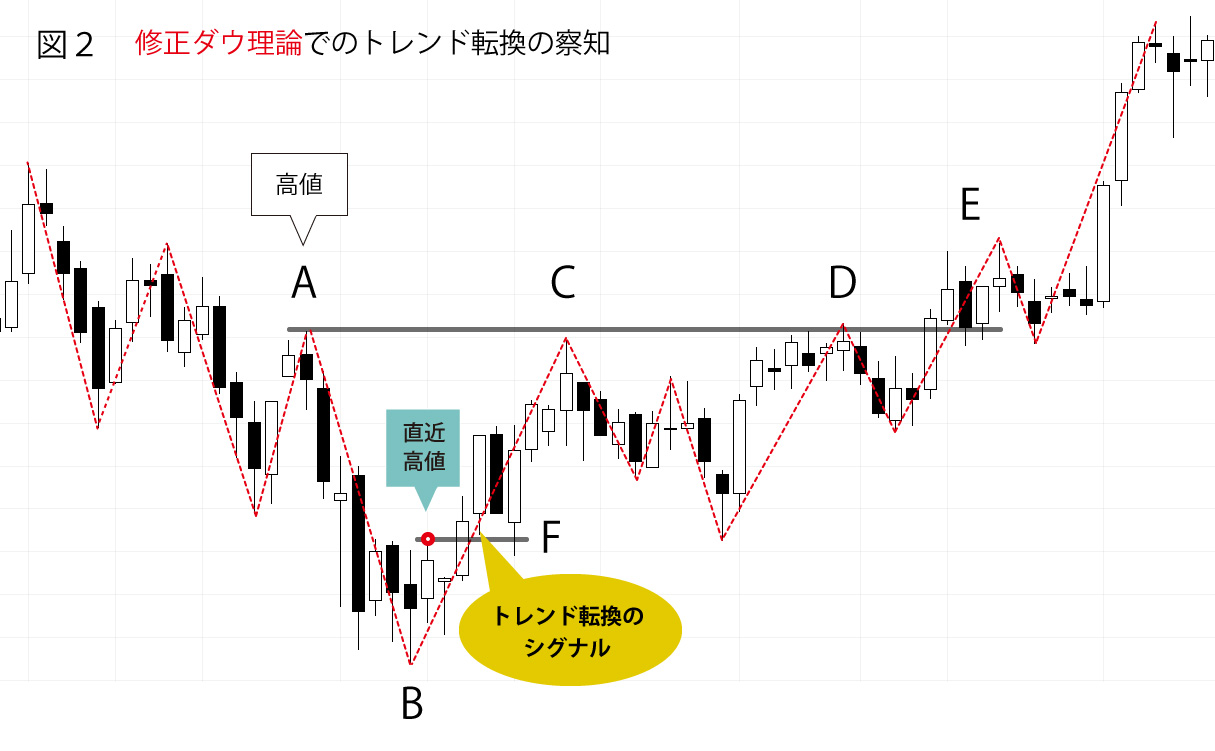

図2

修正ダウ理論では、アップトレンドの正式な認定方法である「高値と安値の両方が切り上がる」条件を待たず、直近の高値を新しい高値が上抜いた段階でアップトレンドに転換したと仮定します。

この仮定に基づき、売買を行う手法です。

図2では、Bの安値をつけた後、直近の高値を上回ったFラインで、アップトレンドへの転換と判断します。

同様に、直近の安値を新しい安値が下回った場合は、ダウントレンドに転換したと仮定し、その仮定に基づいて売買を行います。

この手法の利点は、トレンド転換の判断を早め、迅速な売買を可能にすることです。ただし、判断の早さからくるダマシ(誤ったシグナル)のリスクも存在するため、他の指標や条件と組み合わせることが推奨されます。

上昇トレンドへの転換には、直近高値を超えるという初動の動きがあるはずです。

トレンドの認識方法について

- 修正ダウ理論によるトレンド認識の実用性と課題 「修正ダウ理論」を用いることで、エントリーの遅れをある程度補うことが可能になります。一方で、トレンドの確認が完全ではないため、ダマシ(誤ったシグナル)の発生リスクも高まります。しかし、全体的に見れば、この修正ダウ理論は実用性の高いトレンド認識法だと言えるでしょう。 もちろん課題もありますが、それを補う工夫を行えば、ダウ理論は非常に価値のある手法です。筆者自身もこれまでさまざまな手法でトレンド認識を試してきましたが、修正ダウ理論に匹敵するほど有効な手法は、後ほど紹介する一部の判定方法を除いて、ほとんど見当たりません。

- 過敏な手法のリスクと信頼性の問題 あまり敏感な手法を用いると、ダマシが多発してしまいます。また、論理的に信頼性の低い指標を使うと、心理的にそのトレンド認識に自信を持つことが難しくなり、トレンドを最後まで追い続けることができなくなる可能性があります。

- 他のトレンド認識手法との比較 トレンドを認識する方法は、ダウ理論以外にも数多く存在します。移動平均線、パラボリック、平均足、ワイルダーの定義、HLバンドなど、さまざまな方法が考えられます。ここではダウ理論に基づいた認識方法を解説していますが、他の方法が有効に機能しているのであれば、それを活用しても全く問題ありません。

- トレンド認識の重要性 「トレンドはフレンド」と言われるほど、相場を理解し取引を成功させるうえで、トレンドの認識は重要です。自分自身が納得できるトレンド判定法を確立することをお勧めします。そのためには、さまざまな手法を試し、自分の取引スタイルや心理的な安心感に合った方法を選ぶことが大切です。

ピボットポイント

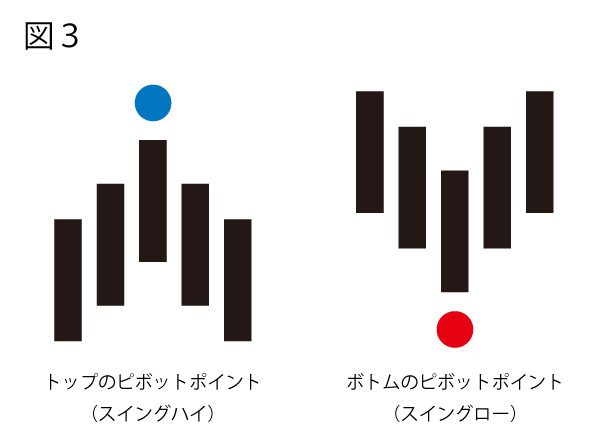

ピボットポイントとは?

ダウ理論を日々の相場で活用するには、高値や安値をどのように認識するかが重要です。しかし、ダウ理論そのものでは高値や安値を具体的に定義していません。そのため、「ピボット」という概念を利用して、相場の中で高値・安値を明確に捉える方法を説明します。 ピボットとは、相場における「軸」を意味し、この軸となるポイントをピボットポイントと呼びます。ピボットポイントは、周囲の値動きと比較して最も高いポイントを「トップのピボットポイント(スイングハイ)」、最も低いポイントを「ボトムのピボットポイント(スイングロー)」として認識します。このポイントを見つけることで、高値や安値の位置を具体的に把握することができます。

高値と安値をどこに設定するかは非常に悩ましい問題です

ピボットポイントの認識方法

ピボットポイントを認識する方法には主に2つの考え方があります。その一つが「時間(日柄)」を基にする方法です。この方法では、例えば左右に2本のローソク足を比較し、その中で最も高い値段がある場合、それをそのため、スイングハイ(トップのピボットポイント)とします。同様に、最も低い値段をそのため、スイングロー(ボトムのピボットポイント)と認識します。図3の例では、左右2本のローソク足を基準にポイントを特定しています。 もう一つの方法は「値幅」を基にするやり方です。これは特定の値幅の中で、最も高い値や最も低い値を基準としてピボットポイントを定義します。

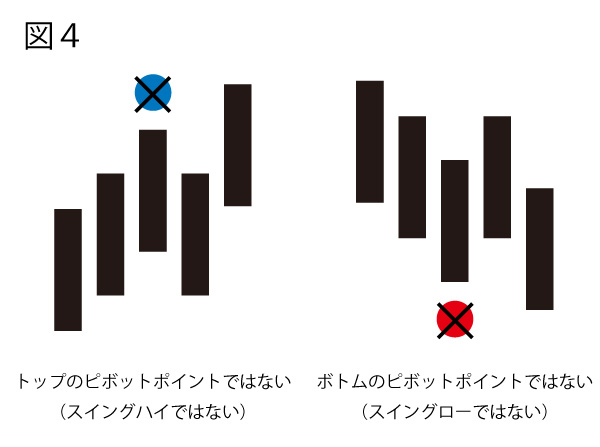

一方、下図(図4)では、高値のあとに低いローソク足が1本しか存在せず、2本目のローソク足が高値を更新しています。この場合、「高値の両側に高値より低いローソク足が2本」という条件を満たしていないため、そのポイントをスイングハイとみなすことはできません。 このように、ピボットポイントを判断する際には条件が満たされているかをしっかり確認する必要があります。

ピボットポイントを使うメリット

ピボットポイントを活用すると、高値や安値をしっかりと見つけられるようになります。それによって、相場の動きを正確に理解し、トレンドの方向を判断しやすくなります。また、初心者でもこの手法を使うことで、無理なくダウ理論を実際の取引に取り入れることができます。 この手法はシンプルでありながら実用的で、短期から中期の相場分析に特に役立ちます。ピボットポイントを活用することで、相場の動きをもっとスムーズに理解できるようになるでしょう。

スイングハイ・ローの具体例

図5は、ローソク足の左右5本と比較して最も高い値段がある時を「スイングハイ」、最も低い値段がある時を「スイングロー」としてシグナルを出したチャートです。

この方法を使うことで、主観に左右されず、客観的に高値と安値を特定することができます。

図5では、スイングハイ(赤の下向き三角形)とスイングロー(緑の上向き三角形)が示されています。

これらのポイントを活用することで、高値や安値を直感的に把握できるだけでなく、トレンドの始まりや終わりを判断する際の手助けになります。

このように、スイングハイ・スイングローを使えば、相場分析の精度が向上し、感覚に頼らずに客観的な判断が可能となります。

ピボットポイント

こうした手法を使えば、「理屈では何となく分かったけれど、具体的にどうやって高値や安値を見つければよいのか」という問題は解決されます。実際、意外に簡単です。

ただ、多くの方はこれを理論的に定義するルールを持っていないため、迷いが生じやすいのです。

ここで紹介している方法は、言わば常識的な手法ですが、以前にも述べた通り、高いか安いかを認識するのは「比較」の問題です。したがって、どのように比較するかを明確にするルールを持つことが重要です。

左右に設定する本数については、長ければ長いほど感応度が鈍くなり、長期的なトレンドを捉えることができます。

一方で、あまり本数を増やしすぎると売買の機会が減ってしまうこともあります。逆に、短く設定すれば感応度は高まり、短期的なトレンドを捉えやすくなりますが、その反面ダマシが増加するリスクがあります。

日足では2~5本程度が適切で、週足では1~3本が目安です。月足は反応が遅くなりすぎるため、日常的な売買には不向きですが、相場の大きな流れを把握する際には有効です。

このように、左右のローソク足の本数を調整することで、長期と短期、どちらのトレンドにも対応できる手法を構築することができます。重要なのは、自分の取引スタイルに合った設定を見つけることです。

スイングHとスイングLを結ぶ

このようにスイングHとスイングLを結ぶことで、相場のトレンドを視覚的に認識できるようになります。この手法を活用すれば、トレンドの流れを掴むだけでなく、売買のタイミングを見極めることも可能です。 例えば、週足のスイングHとスイングLを利用して全体の流れを把握し、日足のスイングHとスイングLを転換点として売買に活用する方法があります。 この場合、週足をトレンドの指標として認識し、日足を具体的な売買シグナルとして利用する形になります。 また、より短期の取引を目指す場合には、日足のスイングHとスイングLでトレンドを認識し、さらに短期の指標を売買シグナルとして活用することもできます。時間軸を調整することで、短期から中期のトレンドに対応した柔軟な取引が可能です。 もちろん、日足のみを使って売買シグナルを出すことも十分に有効であり、情報サイト「マーケットEye」の「中期スイング売買法」では、日足のみで売買シグナルを提供しています。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。