金価格の歴史(1980年代)アフガン侵攻とプラザ合意

金価格の歴史(1980年代)アフガン侵攻とプラザ合意

最終更新日: 2025-06-05

ページ制作日: 2024-07-10

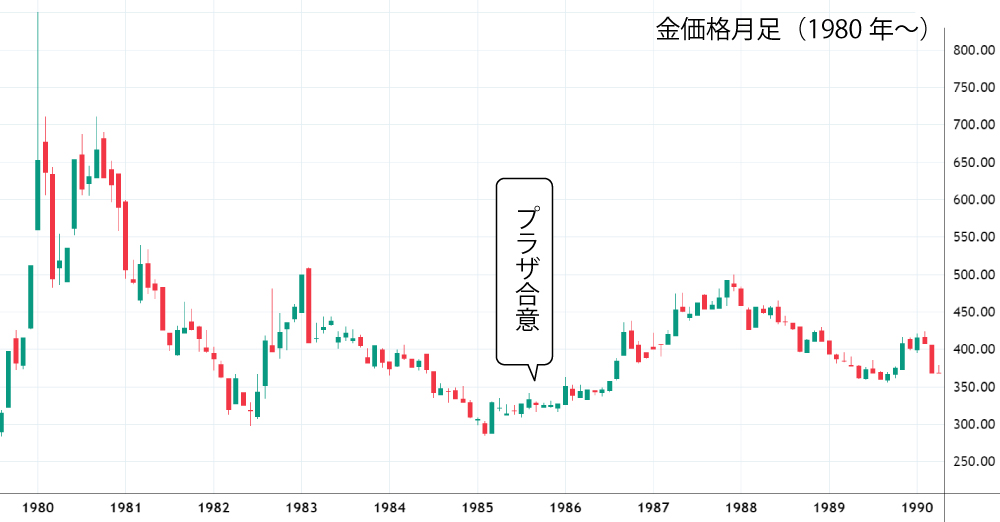

1980年代は、金価格にとって変動の激しい時代でした。1980年初頭に歴史的な高値を記録した後、インフレの抑制、ドルの回復、高金利政策によって価格は下落し、その後は相対的に安定しました。

この期間を通じて、金市場は国際的な政治経済の動向に敏感に反応し、地政学的リスクや経済政策の変化が金価格に大きな影響を与えました。このコラムではアフガニスタン侵攻とプラザ合意に焦点をあてて金価格の推移を深堀りします。

アフガン侵攻

アフガン侵攻アフガン侵攻とは、1979年から1989年まで続いたソビエト連邦(ソ連)のアフガニスタン侵攻を指します。 ソ連がアフガニスタンに侵攻した理由は、冷戦期の地政学的戦略、国内外の政治的要因、そして共産主義政権の維持という複雑な要因が絡み合っています。以下にその背景を詳しく説明します。

地政学的戦略

1970年代後半、冷戦は激化し、アメリカとソ連はそれぞれの影響力を拡大しようと努めていました。アフガニスタンは中央アジアと南アジアの交差点に位置し、その戦略的重要性からソ連にとってもアメリカにとっても関心の的となっていました。 ソ連はアフガニスタンを勢力圏内に取り込むことで、中東および南アジア地域における影響力を強化しようとしました。また、アフガニスタンを通じてインド洋へのアクセスを確保することも、ソ連の長期的な戦略目標の一部でした。

アフガニスタンは、中央アジアと南アジアの交差点に位置し、中国、イラン、パキスタン、中央アジアの国々と国境を接しているため、歴史的に多くの大国がこの地域を支配しようとしてきました。 シルクロードの重要な経路でもあり、地理的な要衝として軍事的、経済的に重要視されてきました。このため、外部勢力の干渉や地域紛争の対象となりやすいのです。

共産主義政権の維持

1978年4月、アフガニスタンで共産主義政党の人民民主党(PDPA)がクーデターを起こし、サウル革命と呼ばれる政権転覆を成功させました。新たに樹立された共産主義政権は、ソ連との関係を強化しましたが、国内では急進的な社会改革と共産主義政策に対する反発が強まりました。

特に農村部では、イスラム教を基盤とする伝統的な社会構造が大きく揺らぎ、反政府勢力(ムジャーヒディーン)が急速に勢力を拡大しました。

共産主義政権内部でも派閥争いが激化し、特にハフィズラ・アミンが政権を掌握した後、国内の混乱はさらに深刻化しました。アミンはソ連の支援を受けつつも、自身の権力基盤を固めるために独自路線を取る姿勢を見せました。

これに対し、ソ連はアミンの統治能力に疑問を抱き、アフガニスタンが安定することを望む共産主義政権を維持するために直接介入する必要があると判断しました。

ソ連の介入決定

1979年12月、ソ連はアフガニスタンに軍事介入を決定しました。これは、アミン政権の不安定化によりアフガニスタンが共産主義から離れることを防ぎ、地域におけるソ連の影響力を維持するためでした。 ソ連軍は迅速にカブールを制圧し、アミンを排除して親ソ派のバブラク・カールマルを新たな指導者に据えました。この介入により、ソ連はアフガニスタンの共産主義政権を直接支援し、国内の反政府勢力に対抗することを目指しました。

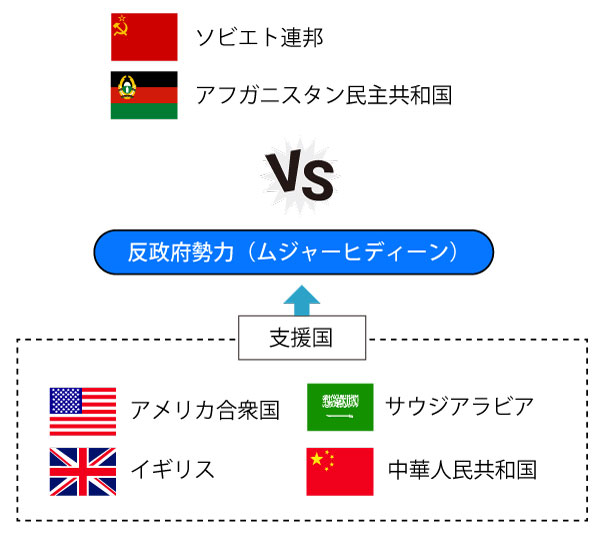

米ソ代理戦争へ

ソ連のアフガニスタン侵攻は、国際的に大きな反響を呼びました。アメリカをはじめとする西側諸国はこれを非難し、反政府勢力(ムジャーヒディーン)に対する軍事支援を強化しました。

これにより、アフガニスタンは代理戦争の舞台となり、ソ連軍は長期的なゲリラ戦に苦しむこととなりました。

戦争は約10年間続き、ソ連は大きな人的・経済的損失を被りました。最終的に、1989年にソ連軍はアフガニスタンから撤退し、その後のアフガニスタンは長期的な内戦状態に陥りました。

この侵攻とその後の戦争は、ソ連の崩壊の一因ともなり、冷戦の終結へとつながる重要な出来事となりました。

モスクワオリンピックボイコット

モスクワオリンピックボイコットは、1980年にソビエト連邦(ソ連)のモスクワで開催された夏季オリンピックを、西側諸国を中心に多くの国がボイコットした出来事です。

ボイコットの主な理由は、1979年末にソ連がアフガニスタンに侵攻したことに対する抗議でした。

アメリカのジミー・カーター大統領はソ連の即時撤退を求め、撤退しない場合にはモスクワオリンピックをボイコットすると表明しました。ソ連が撤退しなかったため、アメリカはボイコットを実行し、他の約65カ国もこれに同調しました。

ボイコットの結果、モスクワオリンピックには80カ国しか参加せず、参加国数が大幅に減少しました。この出来事は冷戦期の東西対立をさらに激化させ、1984年のロサンゼルスオリンピックではソ連とその同盟国が報復としてボイコットしました。

多くのアスリートがオリンピック参加の機会を失い、そのキャリアに大きな影響を受けました。

モスクワオリンピックボイコットは、国際的なスポーツイベントにおける政治的な対立の影響力を示し、オリンピックの歴史における重要な一章となりました。

アフガン侵攻と金価格

1979年末にソビエト連邦がアフガニスタンに侵攻したことは、国際的な緊張を高め、金価格に影響を与えました。

- 国際的な不安定要因としての影響 ソビエト連邦のアフガニスタン侵攻は、冷戦の緊張をさらに高めました。国際的な政治不安が増すと、投資家は通常、安全資産として金を購入します。金は「安全な避難所」としての役割を果たし、不確実な時期にはその需要が高まります。

- インフレと金価格 1970年代後半から1980年代初頭にかけて、世界経済は高インフレに苦しんでいました。アフガニスタン侵攻がもたらす地政学的リスクは、インフレ圧力をさらに高め、金の需要を促進しました。高インフレの環境下では、金は価値の保存手段として特に魅力的です。

- ドルの弱体化 ソ連の侵攻を含む一連の国際的な出来事は、米ドルに対する信頼を低下させました。米ドルが弱体化すると、ドルで取引される金の価格は相対的に上昇します。この期間、ドルの価値が低下する中で金価格は上昇しました。

ソビエト連邦のアフガニスタン侵攻は、金価格に大きな影響を与えました。侵攻による国際的な緊張、不安定な経済状況、高インフレ、ドルの弱体化などが重なり、投資家は安全資産としての金に注目しました。 この結果、金価格は劇的に上昇し、1980年初頭に歴史的な高値を記録しました。アフガニスタン侵攻と金価格の関係は、地政学的リスクが金融市場に与える影響を理解する上で重要なケーススタディとなっています。

この高値は2008年まで28年間更新されることはありませんでした。

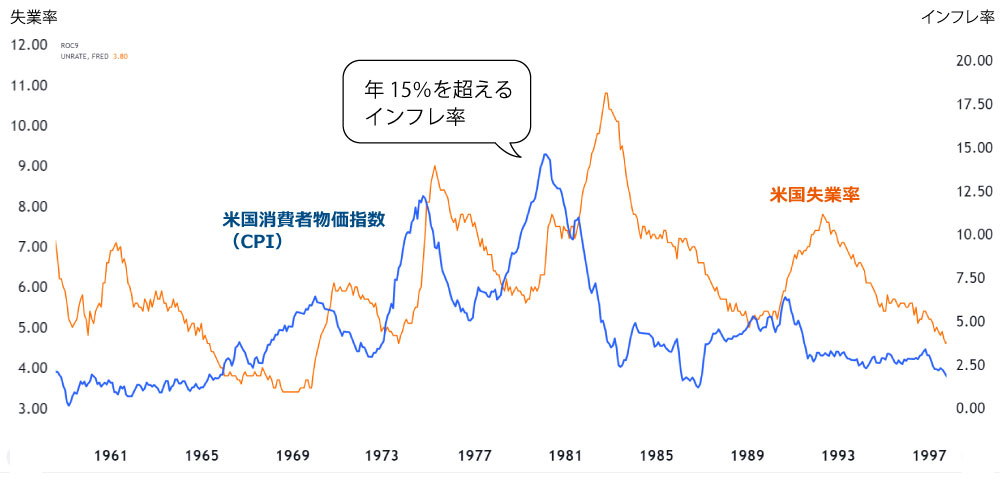

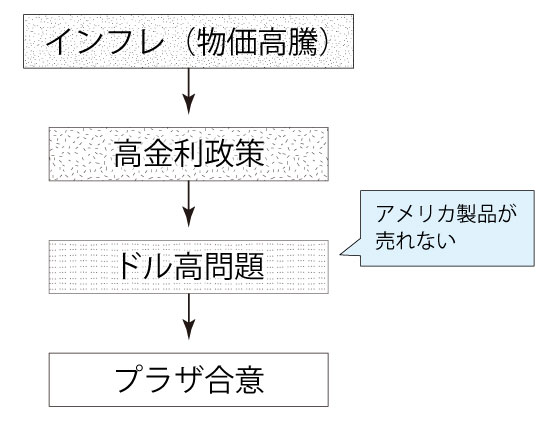

プラザ合意

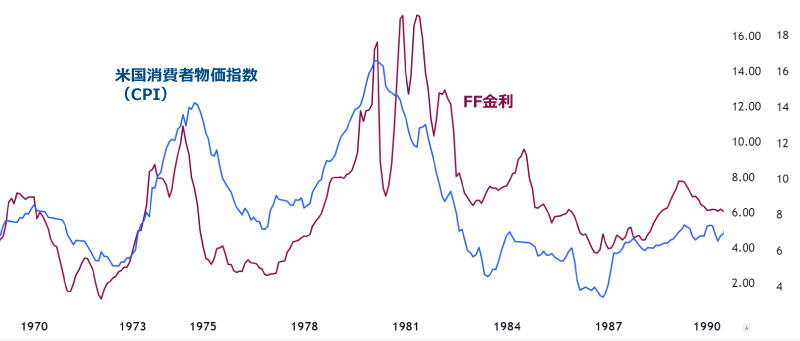

80年代前半のドル高- 高金利政策 1980年代初頭、アメリカの連邦準備制度理事会(FRB)は高金利政策を導入しました。 当時のFRB議長ポール・ボルカー(Paul Volcker)は、インフレーションを抑えるために金利を大幅に引き上げたのです。 1981年にはフェデラルファンド金利が20%に達し、これにより消費者と企業の借り入れコストが増加し、経済活動が抑制されました。 その結果、1981年に13.5%に達していたインフレ率は次第に鎮静化しました。また、高金利政策は海外からの資本流入を招き、ドルの需要を増加させました。

- レーガノミクス(財政政策) 1980年代の初め、レーガン政権は大規模な減税と軍事支出の増加を実施しました。これにより財政赤字が拡大しましたが、同時にアメリカ経済に対する投資信頼感が高まり、ドルが強くなりました。

- ドルの基軸通貨としての地位 ドルは国際貿易や金融取引の基軸通貨として広く使用されており、その需要は常に高いものでした。特に、中東諸国など石油輸出国がドル建てで取引を行っていたため、ドルの需要が持続的に高まりました。

アベノミクスとレーガノミクスは、両者とも大規模な経済政策を通じて経済成長を促進することを目指した点で共通しています。

アベノミクスは2012年に安倍晋三首相によって導入され、「金融緩和」、「財政出動」、「構造改革」の三本の矢を柱としました。この政策は特にデフレからの脱却と経済成長を目指しました。

一方、レーガノミクスは1980年代にロナルド・レーガン大統領によって導入され、「減税」、「政府支出の削減」、「規制緩和」、「通貨供給の制限」の四つの柱を持ちました。

レーガノミクスの目的は、経済成長の促進と1970年代の高インフレの抑制でした。

両政策は、経済成長を目指す点で共通していますが、アプローチや焦点は異なります。アベノミクスは主に金融緩和に重点を置き、デフレ対策を重視しました。

対照的に、レーガノミクスは減税と規制緩和に重点を置き、インフレ対策を行いました。

1980年代初頭のドル高

ドルインデックス(US Dollar Index, DXY)は、米ドルの価値を主要な外国通貨バスケットに対して測定する指標です。このインデックスは、1973年に初めて導入され、米ドルが国際金融市場における相対的な強さを評価するための重要なツールとして広く利用されています。

インフレ抑制のための高金利政策やレーガノミクスにより1980年代初頭にはドル高が進みました。

ドル高の弊害

1980年初頭のドル高にはいくつかの問題点がありました。これらの問題は、アメリカ国内外の経済に広範な影響を与えました。

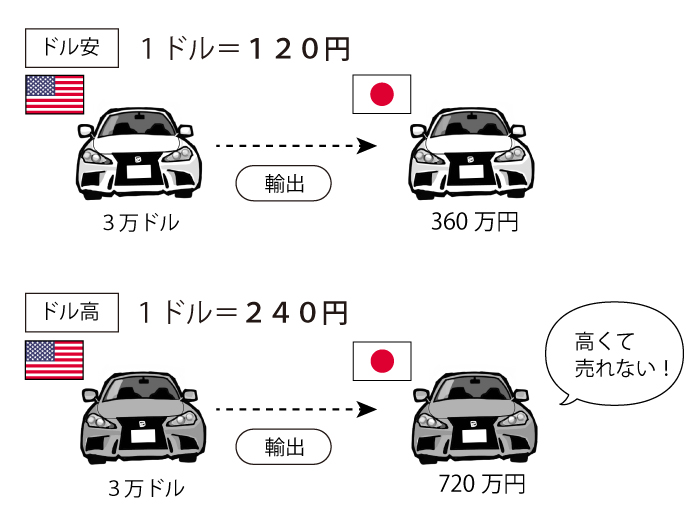

国内産業への影響1980年初頭のドル高は、アメリカ経済に深刻な影響を与えました。ドル高によりアメリカの輸出製品の価格が上昇し、競争力が低下しました。その結果、輸出が減少し、輸入が増加しました。

この状況が貿易赤字の拡大を招き、経済のバランスが悪化しました。貿易赤字の拡大は国内産業の生産活動を抑制し、経済成長に対する負の影響を与えました。

特に製造業や農業などの輸出依存度が高い産業は大きな打撃を受けました。輸出が減少する一方で、輸入品との競争が激化し、多くの企業が利益を圧迫されました。

その結果、雇用の減少や工場の閉鎖が相次ぎ、地域経済にも悪影響を及ぼしました。

発展途上国の債務危機

1980年初頭のドル高は発展途上国の債務問題を悪化させました。多くの発展途上国はドル建ての借入金を抱えており、ドル高により返済コストが増大しました。

これにより、債務不履行のリスクが高まり、国際金融市場に不安定要因が生じました。

特にラテンアメリカ諸国は、この影響を強く受けました。1982年、メキシコは外貨準備高の減少とドル高の影響を受け、ついに債務不履行を宣言しました。

メキシコの債務危機は他のラテンアメリカ諸国にも波及し、ブラジル、アルゼンチン、ペルーなども同様の問題に直面しました。

これらの国々は、国際通貨基金(IMF)や世界銀行からの支援を受けて債務再編を試みましたが、経済成長の停滞と社会不安が続きました。この一連の債務危機は、発展途上国全体の経済成長に対する信頼を損ね、国際金融市場の不安定性を助長する結果となりました。

この行き過ぎたドル高を是正するために、プラザ合意が締結されることになります。

プラザ合意

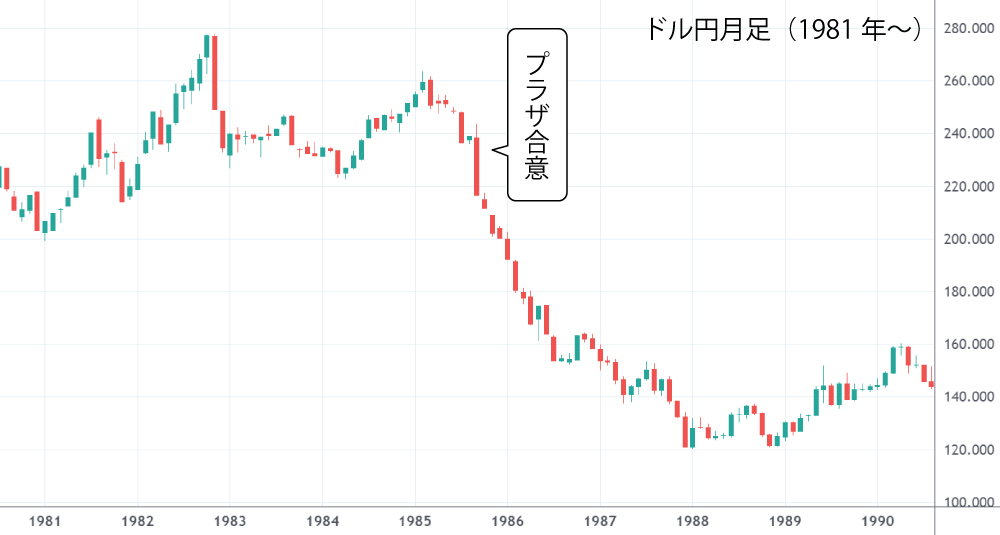

プラザ合意(Plaza Accord)は、1985年9月22日にニューヨークのプラザホテルで行われた主要先進国5カ国(アメリカ、イギリス、西ドイツ、フランス、日本)の財務大臣と中央銀行総裁による会議で締結された国際的な通貨協定です。 この合意の目的は、米ドルの過剰な強さを是正し、各国経済のバランスを取るためにドル安を促進することでした。

合意の内容

プラザ合意の結果、ドル円相場は劇的に変化しました。プラザ合意が結ばれる前、1985年初頭のドル円相場は1ドル=約240円程度でした。 この時期、ドルは非常に強い状態にあり、アメリカの貿易赤字が拡大する一因となっていました。 1985年9月22日にプラザ合意が発表された後、主要先進国は協調してドル安を促進するための市場介入を行いました。 この協調介入の結果、ドルは急速に円に対して価値を下げ始めました。1985年末までには、ドル円相場は1ドル=200円を下回る水準まで急落し、1987年初頭には1ドル=150円程度にまで下落しました。

このドル安により、アメリカの輸出品の価格競争力は向上し、貿易赤字が縮小しました。

輸出産業、特に製造業は復調し、経済のバランスが改善されました。一方、日本においては急激な円高がもたらされました。円高により、日本の輸出産業は大きな打撃を受け、企業の収益が圧迫されました。

しかし、この状況を契機に、日本企業は生産拠点を海外に移転するなどの対応策を講じるようになりました。また、国内需要を刺激するための政策も実施され、経済の構造転換が進みました。

プラザ合意は、ドル高の是正と貿易不均衡の改善を目的として実施され、ドル円相場に大きな影響を与えました。

結果としてドルは大幅に円に対して価値を下げ、アメリカと日本の経済にそれぞれ異なる影響をもたらしました。この合意は、国際経済の安定化に向けた重要な転換点となりました。

プラザ合意後、円高が急激に進行し、日本の輸出産業に大きな打撃を与えました。輸出企業の収益は悪化し、製造業を中心に経済は停滞しました。これにより、国内景気は一時的に冷え込み、円高不況と呼ばれる状況が訪れました。

しかし、この円高不況からの脱却を目指して、政府は大規模な金融緩和政策と財政出動を行いました。日本銀行は金利を引き下げ、民間企業への融資を積極的に促進しました。これにより、企業や個人の資金調達が容易になり、経済活動が再び活発化しました。

さらに、資産価格が上昇し、土地や株式市場に多額の資金が流れ込みました。

この結果、不動産や株式の価値が急騰し、日本はバブル景気へと向かうことになります。

その他の通貨の値動き

プラザ合意の締結は、ドルインデックスに大きな影響を与えました。1985年の合意以降、ドルインデックスは急速に下落し、アメリカの貿易不均衡の是正と国際経済の安定に寄与しました。この期間のドルインデックスの動きは、プラザ合意がドル安を成功裏に促進したことを示しています。

金価格への影響

プラザ合意前後の金価格の動き

- 1985年以前 プラザ合意以前の1980年代初頭、金価格は非常に高く、一時的に1オンスあたり800ドルを超えることもありました。しかし、その後はドル高の影響で金価格は低迷していました。

- プラザ合意直後 プラザ合意が締結された1985年9月以降、ドルの価値が下落し始めました。これに伴い、金価格は徐々に上昇しました。1985年末から1986年初頭にかけて、金価格は1オンスあたり約300ドル前後で推移しましたが、その後、ドル安が進行するにつれて金価格も上昇しました。

- 中長期的な影響 1986年から1987年にかけて、金価格は上昇し続け、1987年には一時的に400ドル近くまで上昇することもありました。この期間、ドルの下落とともにインフレ懸念が高まったことも、金価格の上昇に寄与しました。

※tradingview社のチャートを利用しています。

資料請求はこちら

今すぐ、無料で受け取る

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。