テクニカル分析とは

テクニカル分析とは

最終更新日: 2025-06-03

ページ制作日: 2023-06-11

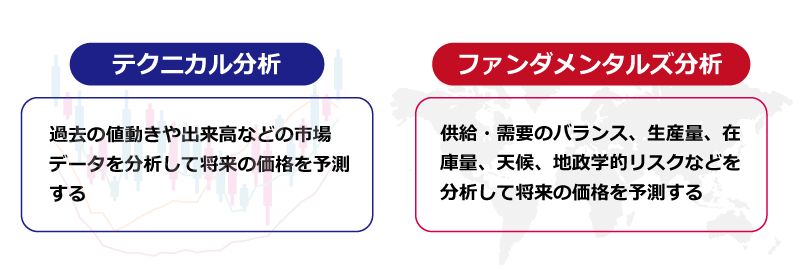

テクニカル分析とファンダメンタルズ分析は、株式や為替などの金融市場で使用される2つの異なる分析手法です。

テクニカル分析とは、過去の価格や出来高などの市場データを分析して、将来の価格変動を予測する手法です。 主にグラフや数学的指標を用いて、市場の動きやトレンド、サポート・レジスタンス、チャートパターンなどを分析します。 テクニカル分析は、短期的な取引において、市場の動きを早く捉えることができるため、トレーダーにとって有用な分析手法とされています。

移動平均線・相対力指数(RSI)・フィボナッチ・ボリンジャーバンド・一目均衡表など

テクニカル分析は過去のデータをもとに未来の価格動向を予測する手法ということだね。

テクニカル分析には様々な手法があるけど、ここでは代表的な分析を紹介していくよ。

一方、ファンダメンタルズ分析は、企業や国家の経済情勢、業績などの基本的なファンダメンタルズを分析して、 企業や国家の価値を評価する手法です。主に財務諸表、経済指標、政治情勢などを分析し、企業や国家の収益性、成長性、競争力などを評価します。 商品市場では、商品に関する供給・需要のバランス、生産量、在庫量、天候、地政学的リスク、産地情報、通貨レートの変動、政策変更などの要因を分析します。 ファンダメンタルズ分析は、長期的な投資において、企業や国家の本質的な価値を見極めるために重要な分析手法とされています。

経済情勢・地政学的リスク・中央銀行の政策・需給バランス・政治情勢など

テクニカル分析とファンダメンタルズ分析は、それぞれ異なる観点から市場を分析する手法です。投資家やトレーダーは、自分に合った分析手法を選び、適切なタイミングで利用することが重要です。また、両方の分析手法を組み合わせて使用することもあります。

ここでは、相場分析でよく使われる主要なテクニカル分析をご紹介いたします。

移動平均線(テクニカル分析の王様)

移動平均線とは、一定期間の価格の平均値を取ったもので、株価や為替相場などのチャート分析によく用いられます。

具体的には、例えば25日間の移動平均線を求める場合、25日間の終値を合計して、その合計を25で割ることで、

その期間の平均値を求めます。そして、この平均値を1日ずつシフトさせながらグラフ上にプロットしていくことで、移動平均線を描くことができます。

移動平均線は、トレンドラインとして使用されることが多く、短期的な変動を平滑化することで、長期的なトレンドを見やすくします。

たとえば、株価の移動平均線が上昇傾向にある場合、長期的な上昇トレンドがあると判断されます。

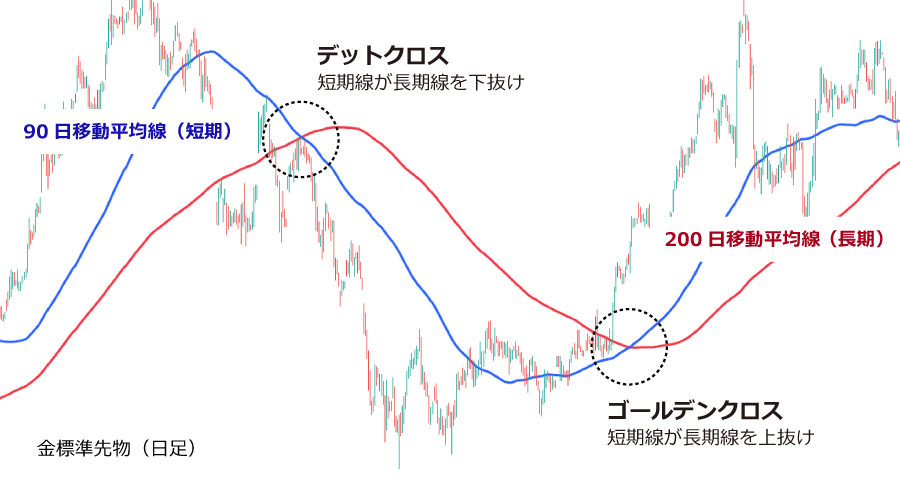

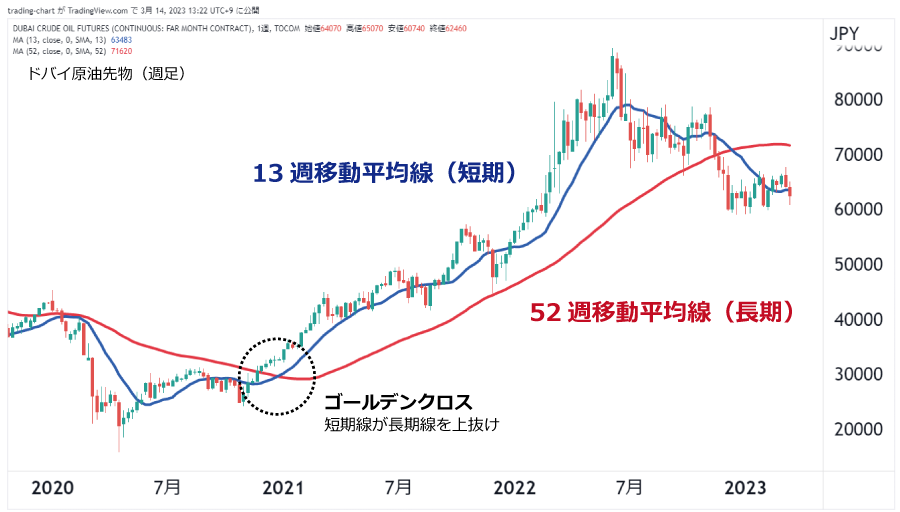

また、複数の期間の移動平均線を重ねることで、「ゴールデンクロス」や「デッドクロス」と呼ばれるサインを検出することができます。

「ゴールデンクロス」は、短期的な移動平均線が長期的な移動平均線を上から下に抜ける場合に、買いシグナルとなります。一方、「デッドクロス」は、短期的な移動平均線が長期的な移動平均線を下から上に抜ける場合に、売りシグナルとなります。

「ゴールデンクロス」 「デッドクロス」が発生した場合、トレンドが転換する可能性が高いですが、それを確実視しすぎず、適切なリスク管理を行いましょう。ストップロス注文を設定し、リスクを制限することが大切です。市場は予測不能であり、トレンドが持続的であるかどうかは時間とともに変化します。従って、トレンドの変化に柔軟に対応できるトレードプランを持つことが重要です。

移動平均線は、様々なテクニカル分析にも応用される基礎となる考え方なので、常にチャートに表示させて慣れておこう。

実際のチャートで値動きと移動平均線の関係を見るのことが大切なんだね。

移動平均線は、テクニカル分析において非常に重要な指標の1つであり、多くのトレーダーによって利用されています。

また、移動平均線には、以下のような種類があります。

- 単純移動平均線(SMA):期間内の価格の総和を期間で割った値を移動平均線として表示する方法です。例えば、20日間の単純移動平均線は、過去20日間の終値を合計して20で割ることで計算されます。

- 加重移動平均線(WMA):単純移動平均線と同様に、一定期間内の価格の平均値を求めますが、価格の重み付けを変えて計算します。 より最近の価格にはより大きな重みを付け、より古い価格にはより小さな重みを付けることで、最近の価格の影響をより反映することができます。

- 指数平滑移動平均線(EMA):加重移動平均線に似た方法で、より最近の価格により大きな重みを付けます。 しかしながら、重み付けの方法が異なり、より最近の価格にはより大きな重みを付ける指数関数的な方法で計算されます。

- 出来高加重平均(VWAP):出来高に応じた加重平均です。つまり、取引された株式や金融商品の価格を、出来高の大きさに応じて重みづけして平均を取ることで、市場全体の平均価格を算出します。

これらの移動平均線は、価格のトレンドの確認や、売買シグナルの検出などに使用されます。 各種類の移動平均線には、それぞれ特徴があり、トレーダーや投資家は、状況に応じて適切な移動平均線を選択することが重要です。

RSI(相対力指数)

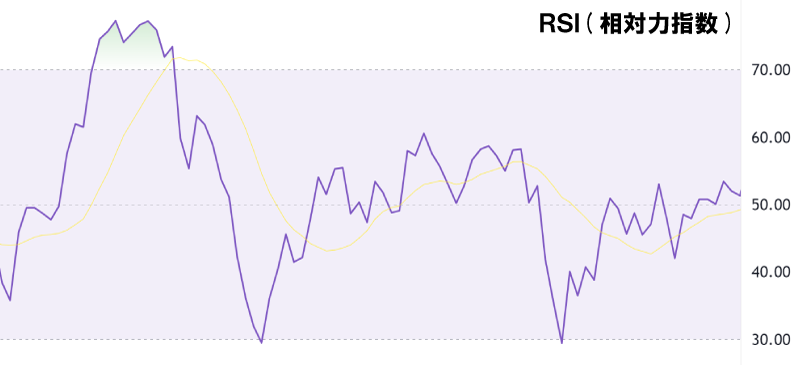

RSI(Relative Strength Index)とは、相対力指数と呼ばれるテクニカル分析の指標の1つで、市場の過買いと過売りの状態を判断するために用いられます。

RSIは、一定期間の値上がり幅と値下がり幅を比較して、買われすぎや売られすぎの状態を示す数値を算出することで、市場の過剰な買いや売りを示唆する指標となります。

具体的には、一定期間の値上がり幅と値下がり幅を比較して、以下の式でRSIを計算します。

① RS=(n日間の終値の上昇幅の平均)÷(n日間の終値の下落幅の平均)

② RSI= 100 - (100 ÷ (RS+1))

一般的に、RSIが70以上になると過買いの状態、30以下になると過売りの状態と判断されます。

RSIは、株式やFX市場など、様々な市場で利用されており、過剰な買いや売りの状態を判断するためによく用いられます。

また、移動平均線やMACD(Moving Average Convergence Divergence)といった他のテクニカル指標と組み合わせて使用することで、より正確なトレードの判断に役立ちます。

RSIは、テクニカル分析における代表的な指標の1つですが、いくつかの注意点があります。以下に挙げます。

1.単独での使用に注意が必要

RSIは、過去一定期間の価格の上昇幅と下落幅を比較して、買われ過ぎ・売られ過ぎの状態を示す数値を出力します。ただし、単独での使用には注意が必要であり、他のテクニカル指標やファンダメンタル分析との組み合わせによる利用が推奨されます。

2.過去のデータに基づいているため、限界がある

RSIは、過去の相場の動きに基づいているため、未来の相場の動きを必ずしも予測できるわけではありません。そのため、トレードの際には、RSIの指標を参考にしながら、他の情報も総合的に判断する必要があります。

3.パラメータの選択に慎重さが必要

RSIのパラメータは、通常は14日間の期間を使用して計算されますが、その選択によって出力値が大きく異なります。期間が長いほど、指標の出力値は滑らかになりますが、反応が鈍くなります。一方、期間が短いほど、指標の出力値は荒くなりますが、反応が敏感になります。そのため、パラメータの選択には慎重さが必要です。

4.トレンド相場に弱い

相場がトレンドに乗っている場合には、RSIが買われ過ぎ・売られ過ぎの状態を示していても、トレンドが継続することが多いという指摘があります。そのため、トレンド転換のタイミングを正確に捉えるためには、他のテクニカル指標やファンダメンタル分析との組み合わせが必要です。

.png)

RSI(相対力指数)は、買われすぎ売られすぎを数値として目に見えるようにしたテクニカル分析なんだね。

RSIは強いトレンドが発生している時には信用性が低下するので、相場の状況をしっかりするようにしてくださいね。

ボリンジャーバンド

ボリンジャーバンドは、テクニカル分析において用いられる指標の1つで、価格の変動幅を示すバンドを表します。

ボリンジャーバンドは、以下の3つの線で構成されます。

・中央線:一定期間の移動平均線(通常は20日移動平均線)を表します。

・上部バンド:中央線を上方に、一定数の標準偏差分だけずらした線を表します。

・下部バンド:中央線を下方に、一定数の標準偏差分だけずらした線を表します。

ボリンジャーバンドの主な使い方は以下の通りです。

- 過熱・過剰売り状況の判断:ボリンジャーバンドは、価格の変動幅を示すバンドを表します。上部バンドに到達した場合は過熱状態であり、 下部バンドに到達した場合は過剰売り状態であると判断することができます。ただし、これはあくまでも参考であり、必ずしも相場が反転するわけではありません。

- エントリーポイントの判断:中央線と上部バンドの間、または中央線と下部バンドの間で価格が反転することがあるため、この箇所をエントリーポイントとして利用することができます。

- トレンドラインとの組み合わせ:トレンドラインとボリンジャーバンドを組み合わせて使用することで、相場の変動幅や反転のタイミングをより正確に判断することができます。

- ボリンジャーバンドの幅:ボリンジャーバンドの幅が狭くなることは、相場の変動が増える可能性が高いことを示唆するため、幅が狭くなった時には相場の変動に注意が必要です。

ただし、ボリンジャーバンドはあくまでもテクニカル指標の1つであり、他の指標や相場の状況を併せて判断することが重要です。また、ボリンジャーバンドのパラメータを変更することで、適した設定を見つけることが大切です。

ボリンジャーバンドは視覚的にもわかりやすいテクニカル分析だね。

ただし、ボリンジャーバンドは正しい使い方をしないと逆のシグナルになる可能性があります。詳しくは詳細ページでご確認ください。

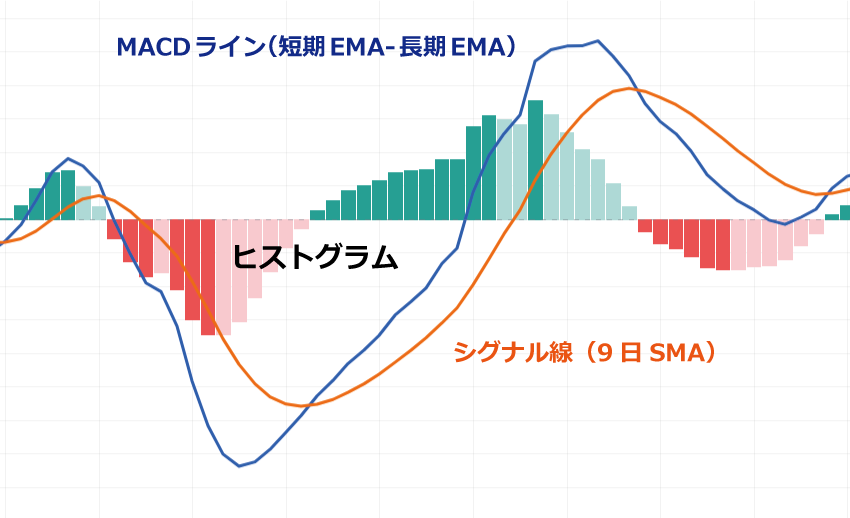

MACD

MACD(Moving Average Convergence Divergence)は、テクニカル分析の指標の1つで、トレンドの方向性や強弱を判断するために使用されます。MACDは「マックディー」と読みます。

MACDは、移動平均線を2本使用した差分のグラフ(ヒストグラム)として表されます。

具体的には、短期間の移動平均線(12日EMA)から長期間の移動平均線(26日EMA)を引いたものをMACDラインと呼びます。

そして、このMACDラインの9日SMAをシグナル線と呼ばれる線と比較して、クロスするポイントをトレードのエントリーポイントやエグジットポイントとして使用することができます。

MACDのグラフ(ヒストグラム)を見ることで、相場が上昇傾向にあるか下降傾向にあるかを判断することができます。

MACDがシグナル線を上回った場合、相場は上昇トレンドにあると見なされ、MACDがシグナル線を下回った場合、相場は下降トレンドにあると見なされます。

また、MACDのグラフ(ヒストグラム)の高低差が大きいほど、トレンドの強さが高いことを示し、反対に高低差が小さい場合はトレンドの弱さがあることを示します。

MACDは、トレンドの方向性を判断するために広く使用されており、他のテクニカル指標との組み合わせや異なる期間の移動平均線を使用することにより、より正確なトレードの判断ができることがあります。

MACDの利用方法

MACDは、相場の勢いやトレンドの転換点を把握するための指標です。以下に、MACDの利用方法を示します。

- トレンドの転換点の把握:MACD線とシグナル線のクロスやヒストグラムの変化から、相場の転換点を把握することができます。

- トレンドラインとの組み合わせ:トレンドラインとMACDを組み合わせることで、相場のトレンドとトレンドの転換点を把握することができます。

- ダイバージェンスの把握:MACDのダイバージェンスを確認すると、相場のトレンド転換点を把握することができます。

ダイバージェンスとは、価格とMACD線が逆方向に動くことを指します。例えば、価格が高値を更新したのに対してMACD線が低い水準で推移している場合、 これは「ベアリッシュダイバージェンス」と呼ばれます。逆に、価格が安値を更新したのに対してMACD線が高い水準で推移している場合、 これは「ブルリッシュダイバージェンス」と呼ばれます。ダイバージェンスは、相場の転換点を予想するための重要なシグナルの1つです。

MACDの注意点

MACDは、テクニカル分析の中でも非常に人気の高い指標の1つですが、以下に注意点があります。

- 過去のデータに基づく指標であるため、過去の相場の動きにしか対応できない可能性があります。

- MACDのクロスやヒストグラムの変化によるトレードシグナルは、遅れて反応する場合があるため、エントリータイミングに注意が必要です。

- MACD単体での利用よりも、他のテクニカル指標との組み合わせによる利用が推奨されます。

以上が、MACDの使い方についての概要となります。ただし、テクニカル分析には常にリスクが伴いますので、十分なリスクマネジメントを行い、自己責任において利用することが大切です。

MACDは2本の移動平均線の関係をグラフとして表し、相場の状況を判断しようというテクニカル分析なんだね。

テクニカル分析は結果だけでなく、その数値が何を元に計算されているのかをしっかり理解しておくことが大切ですね。

フィボナッチ

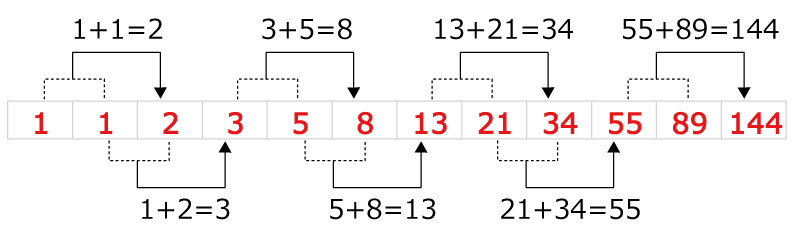

フィボナッチ分析とは、数学的な数列である「フィボナッチ数列」に基づいた技術指標を用いて、金融市場の相場の動向を分析する方法です。

フィボナッチ数列は、0と1から始まり、それぞれの数値が前の2つの数値の和になる数列です。

つまり、0、1、1、2、3、5、8、13、21、34、55、89、144……と続きます。

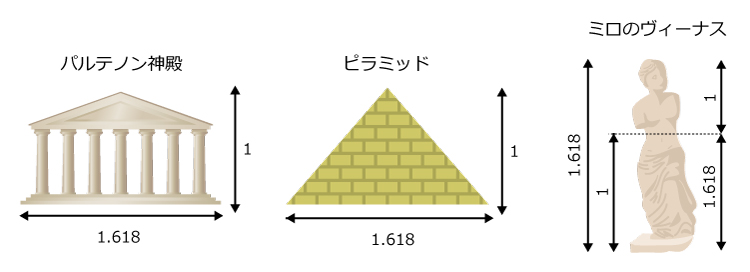

この数列に対して、連続する2つの数値を比較すると、大きくなる方の数値が小さくなる方の数値に対して、約1.618倍(黄金比とも呼ばれる)になることが特徴です。

この比率は、古代ギリシャの美術や建築において、美的感覚やバランスのとれたデザインを追求するために広く用いられてきました。

フィボナッチ数列は、自然界にも多く現れる法則の1つとされています。例えば、植物の葉の並びや花のつき方、貝殻やトルネードなど、様々な場所でフィボナッチ数列の比率が見られます。

例えば、植物の葉の並び方は、フィボナッチ数列に従っていることがあります。葉が茎に生える位置を見ると、一定の規則性があります。

つまり、最初の1枚目の葉が生えた位置から見て、2枚目の葉の位置は、ほぼ真上から見て時計回りに137.5度の位置に生えています。3枚目の葉は、2枚目の葉から時計回りに137.5度の位置に生えていき、

同様に次々と螺旋を描いていくように並びます。この角度は、フィボナッチ数列における隣り合う2つの数値の比率である1.618に非常に近い値となっています。

また、花のつき方にもフィボナッチ数列が現れます。たとえば、百合の花びらの数は3枚か8枚、アヤメの花びらは3枚か5枚、ヒマワリの種のついている部分は21個のように、フィボナッチ数列に基づいて決定されることがあります。

これらの自然現象においてフィボナッチ数列が現れる理由は、まだ完全には解明されていませんが、分類や成長における最適な配置方法に関する自然のルールに基づいていると考えられています。

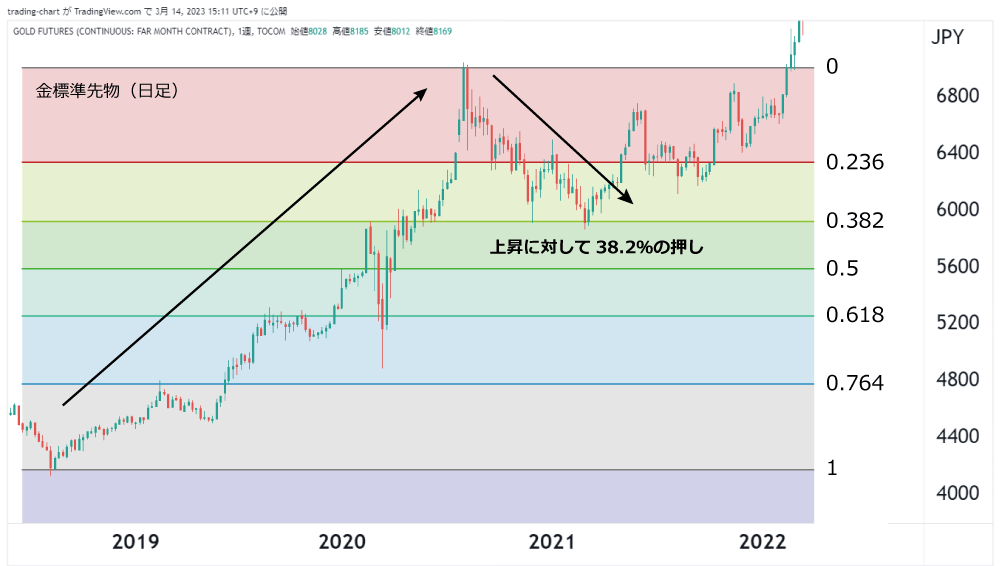

フィボナッチ分析は、このフィボナッチ数列に基づいて、トレンドの抵抗・支持ラインやリトレースメント率を決定し、これらを相場の予想に応用する方法です。

例えば、トレンドラインにおいて、上昇相場における抵抗線は、フィボナッチ数列における2つの数値の比率に基づいて設定されます。

また、下落相場においては、支持線が同じように決定されます。リトレースメント率については、価格が上昇するトレンドの中での一時的な下落において、価格が戻る程度の割合を示します。

主要なレベルは、23.6%、38.2%、50%、61.8%、および100%です。

フィボナッチ分析は、主にチャート分析を行う際に使用されます。トレーダーや投資家は、フィボナッチ分析を用いて、

相場のトレンドの方向性やトレンドライン、サポートラインやレジスタンスラインなどの重要なレベルを特定し、投資やトレードの意思決定を行うことができます。

自然界にも数多く現れるフィボナッチ数列が相場のチャートにも出現しやすいというのは不思議な話だね。

生物学、物理学から見るとフィボナッチ比率は効率的に成長するのに合理的であると言われているね。フィボナッチ比率はただの偶然で現れるものではなく必然だと言えるね。

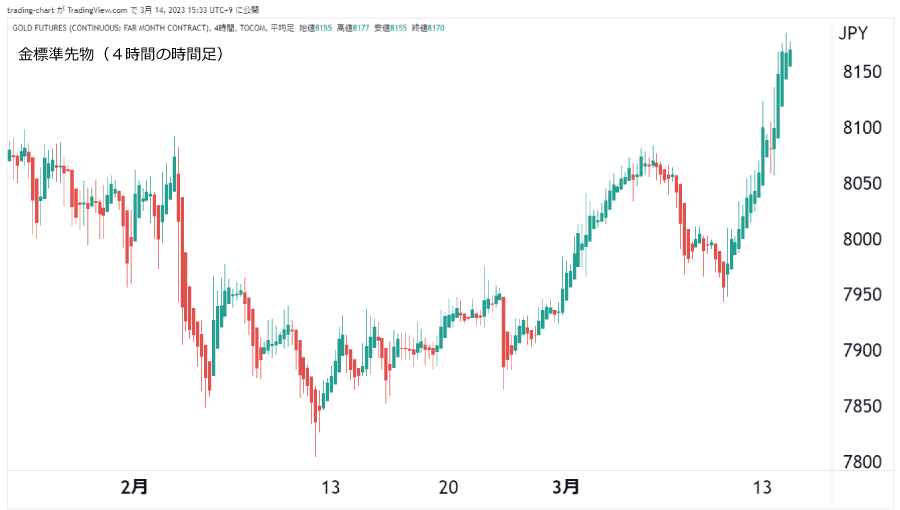

平均足

平均足とは、ローソク足チャートにおいて、前の期間の終値と現在の期間の始値を足し、

2で割った値を始値に、終値にも同じ値を足し、2で割った値を終値にすることで計算される足のことを指します。

例えば、4時間足チャートを見ている場合、1つの平均足は前の4時間の終値と現在の4時間の始値を使って計算され、

その値が始値と終値として表示されます。このように、平均足はローソク足チャートの中で、前の期間と現在の期間をまとめた足となります。

平均足の利点は、トレンドの方向性をわかりやすく表現することができることです。

通常のローソク足チャートでは、価格が上昇傾向にある場合は緑色の陽線、下降傾向にある場合は赤色の陰線となりますが、平均足では、過去の期間と現在の期間を平均した値で表示するため、トレンドの方向性を把握しやすくなります。

ただし、平均足は短期的な変動が多い場合には、過去の期間と現在の期間を平均することでトレンドの方向性が見えにくくなる場合があるため、その場合は他のテクニカル指標と併用することが推奨されます。

平均足のメリット

1.ノイズを軽減し、トレンドを滑らかに表現することができる

平均足は、ローソク足の始値・終値・高値・安値から一定期間の平均値を求めることにより、価格変動のノイズを軽減し、トレンドを滑らかに表現することができます。そのため視覚的にトレンドが確認しやすくなります。

2.大まかなトレンドの方向性を把握することができる

平均足は、トレンドの方向性を把握するための指標として使用されることがあります。一定期間の価格の平均値を求めるため、その期間の価格の動きに対する平均値が計算され、それが基準となります。そのため、大まかなトレンドの方向性を把握することができます。

3.ロング・ショートのトレードの判断材料として使用することができる

平均足は、トレンド転換のタイミングを把握することができるため、ロング・ショートのトレードの判断材料として使用することができます。

平均足のデメリット

1.ローソク足チャートと比較すると情報量が少ない

平均足は、過去のローソク足の価格データから一定期間の価格の平均値を求めて計算されるため、ローソク足チャートと比較すると情報量が少なく、価格変動の細かい部分が見えにくいというデメリットがあります。

2.短期的なトレンド変化に対応しにくい

平均足は、過去の価格データから一定期間の価格の平均値を求めて計算されるため、短期的なトレンド変化に対応しにくいというデメリットがあります。そのため、他のテクニカル分析の指標と併用することが必要となります。

3.ノイズに弱い

平均足は、価格変動の滑らかな表現が特徴の指標であるため、ノイズに弱く、価格変動が激しい場合には正確な予測が困難となることがあります。

以上が、平均足のデメリットです。テクニカル分析の指標を選ぶ際には、メリット・デメリットを考慮した上で、自分に合った指標を選択することが重要です。

テクニカル分析には様々な種類があり、相場の状況によって最適なテクニカル分析を選ぶ必要があります。まずはどういうテクニカル分析があるのか知ることから始めましょう。

「千里の道も一歩から」って言うしね。実際にいろいろなテクニカル分析を試してみて自分にあった分析を見つけるのがいいかもね。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。