移動平均線の使い方

移動平均線の使い方

最終更新日: 2025-06-05

ページ制作日: 2023-08-21

移動平均線

移動平均線の特徴

- 一定期間の価格の平均値をつないだ線である

- 過去のデータを使うため、タイムラグがある

- 未来を予測するのではなく、トレンドを追う指標

- 価格のブレをならして、方向性を視覚的に把握しやすくする

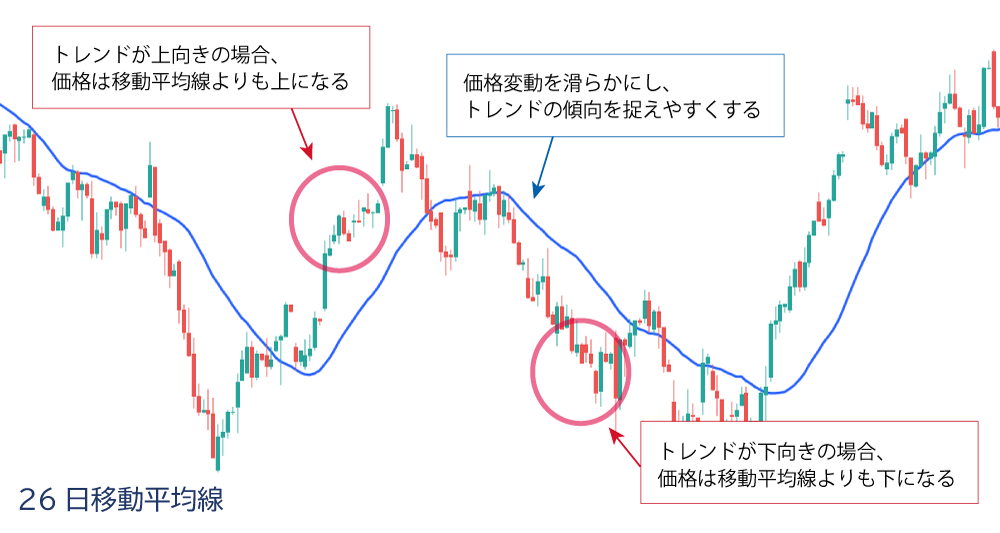

移動平均線は価格の変動を滑らかにし、傾向を視覚的に捉えやすくするテクニカル分析だね。

トレンドが上向きの場合、価格は移動平均線よりも上に、下向きの場合は下に位置します。また、移動平均線同士が交差することや価格との関係を使って、トレンドの変化や転換点を特定する際に利用されます。

様々な移動平均線

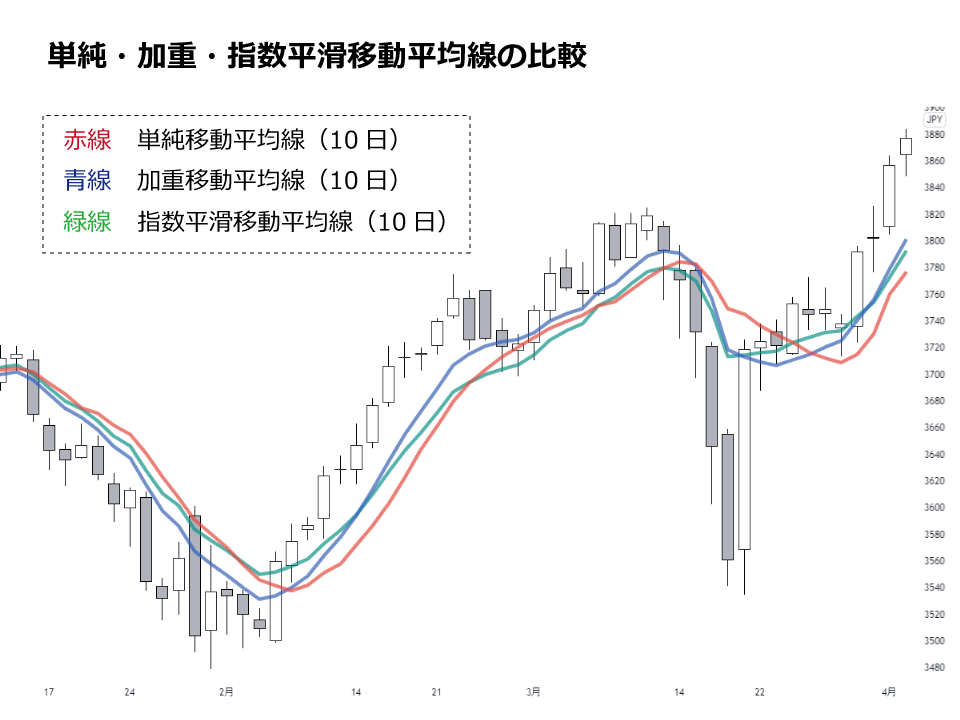

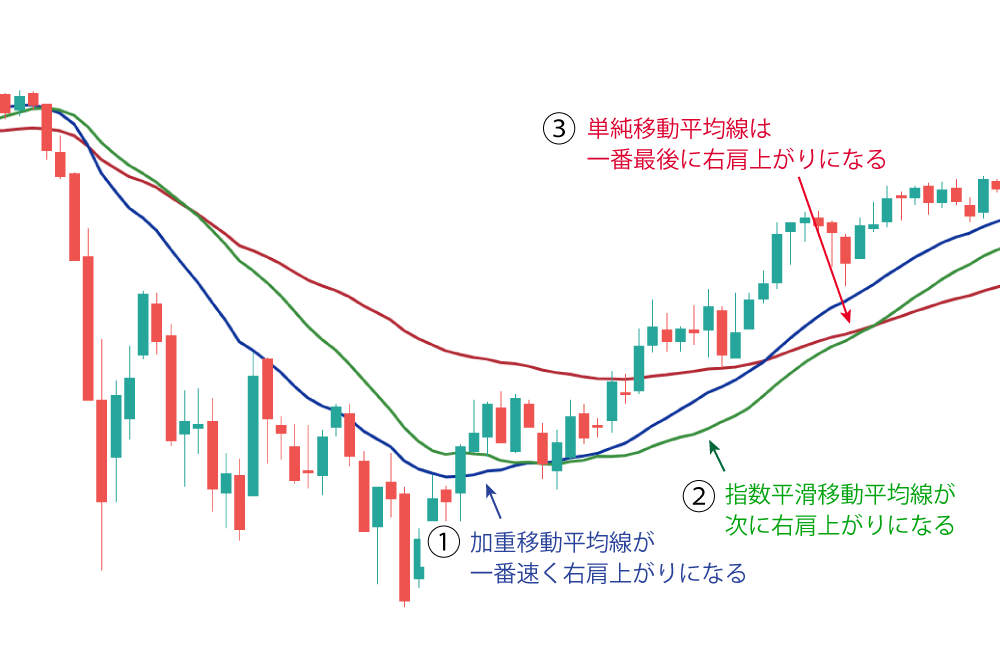

移動平均線には様々な種類がありますが、「単純移動平均線」、「加重移動平均線」、「指数平滑移動平均線」の3つはしっかり押さえておきましょう。

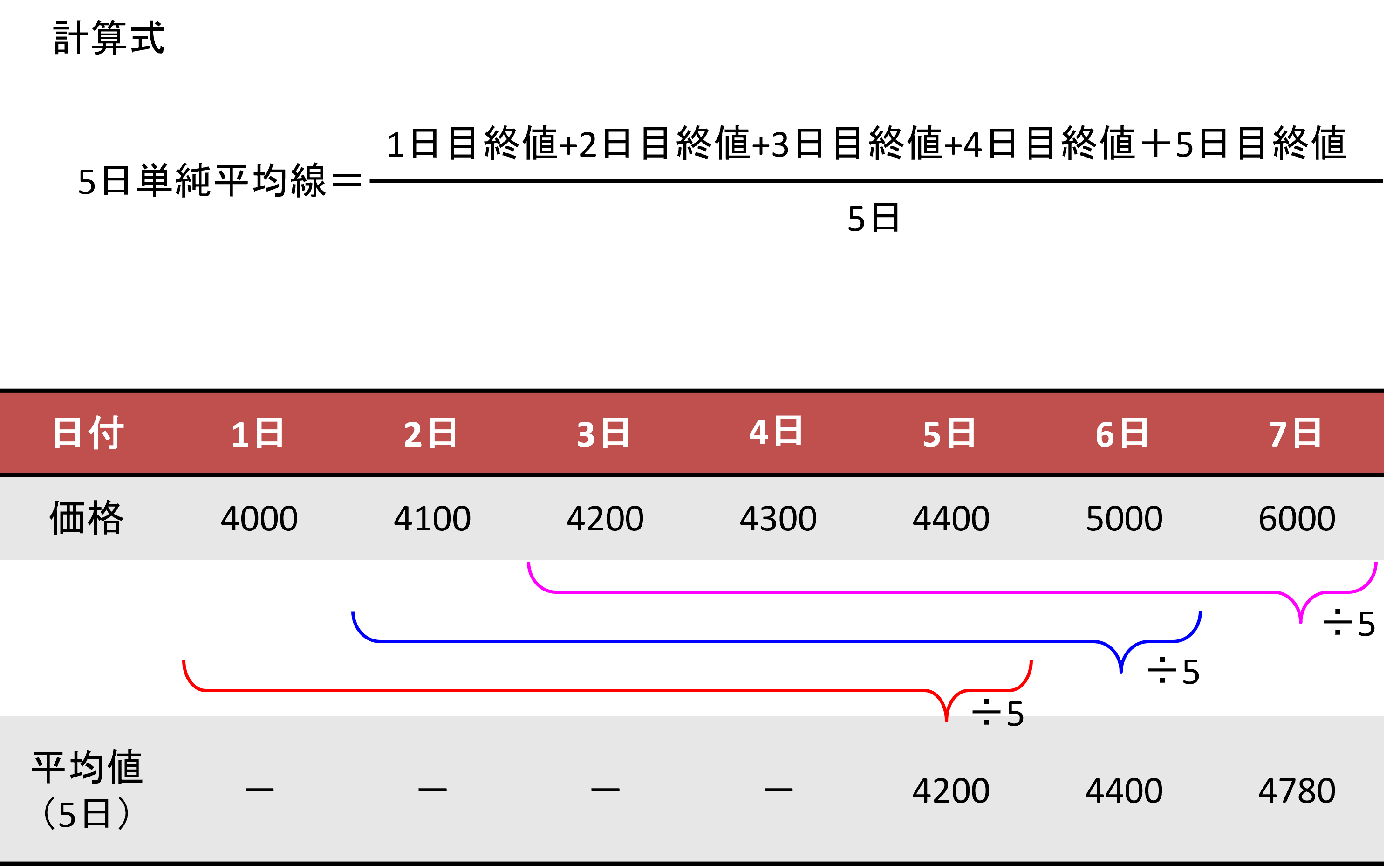

単純移動平均線

単純移動平均線(Simple Moving Average, SMA)は、一定期間内の価格データの平均を計算してトレンドを把握するためのテクニカル指標です。

単純移動平均線は、選択した期間内の価格の平均を取るため、過去の価格データに基づいて滑らかなトレンドを示す指標となります。新しい価格データが追加される度に、最新の期間の平均を計算し直すことで、移動平均線の値が更新されます。

単純移動平均線は市場のトレンドを把握するのに役立つ一方で、価格の急激な変動に対しては遅れて反応する傾向があります。そのため、他の指標や方法と組み合わせて使用することが推奨されます。

単に数字を足して割るだけだから単純移動平均線って言うんだね。

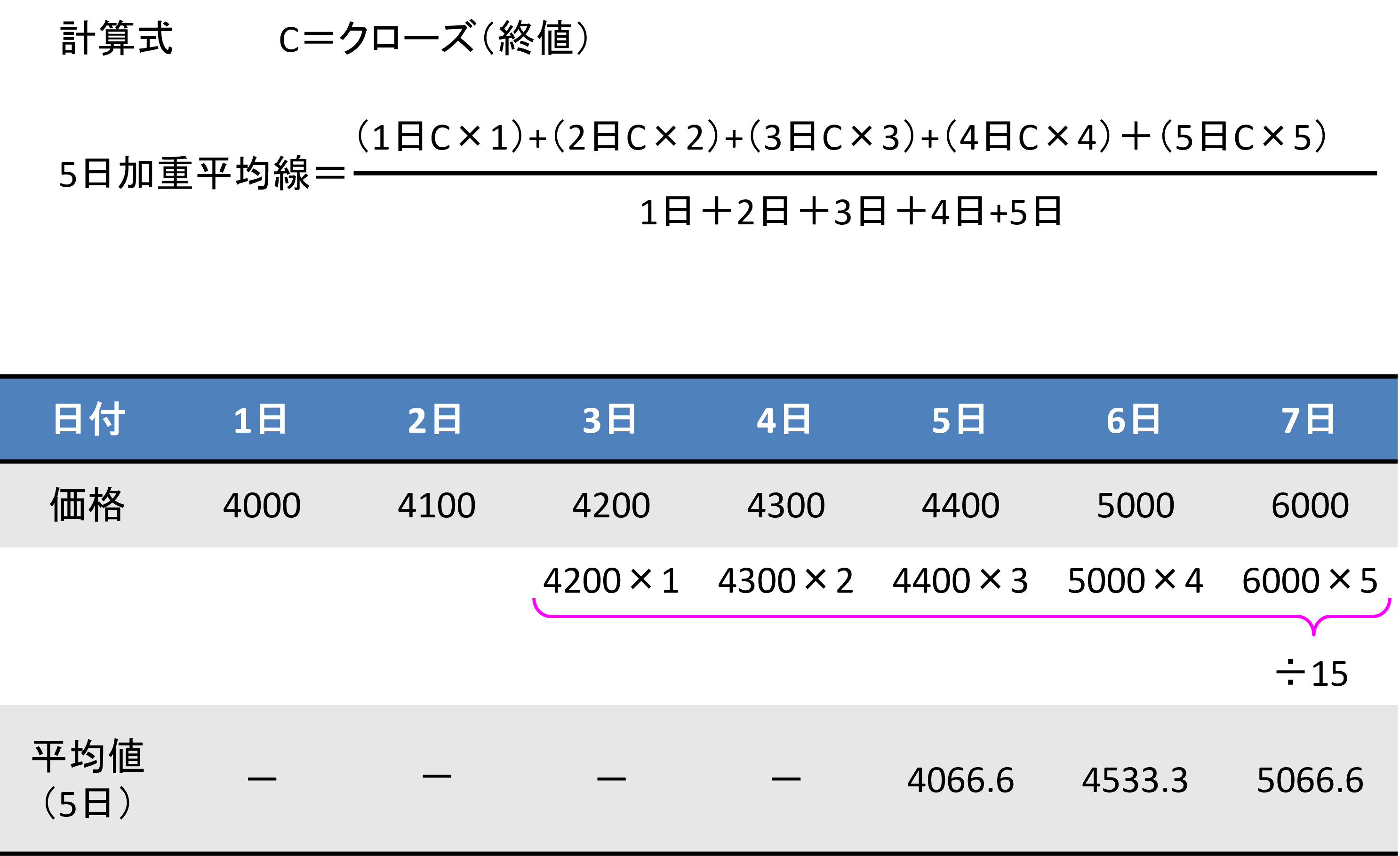

加重移動平均線

加重移動平均線(Weighted Moving Average, WMA)は、価格データの一定期間内での平均を計算するためのテクニカル指標ですが、単純移動平均線とは異なり、価格データに重みを付けて計算されます。重み付けによって、より最近の価格に高い重要性を持たせることができます。

加重移動平均線は、単純移動平均線と比べて最新の価格データに敏感に反応し、より短期的なトレンド変化を捉えることができます。一方で、重み付けの設定によってはノイズに敏感になることもあり、適切な重みを選ぶことが重要です。加重移動平均線も、他のテクニカル指標や分析手法と組み合わせて使用することで、より正確なトレンドの把握が可能となります。

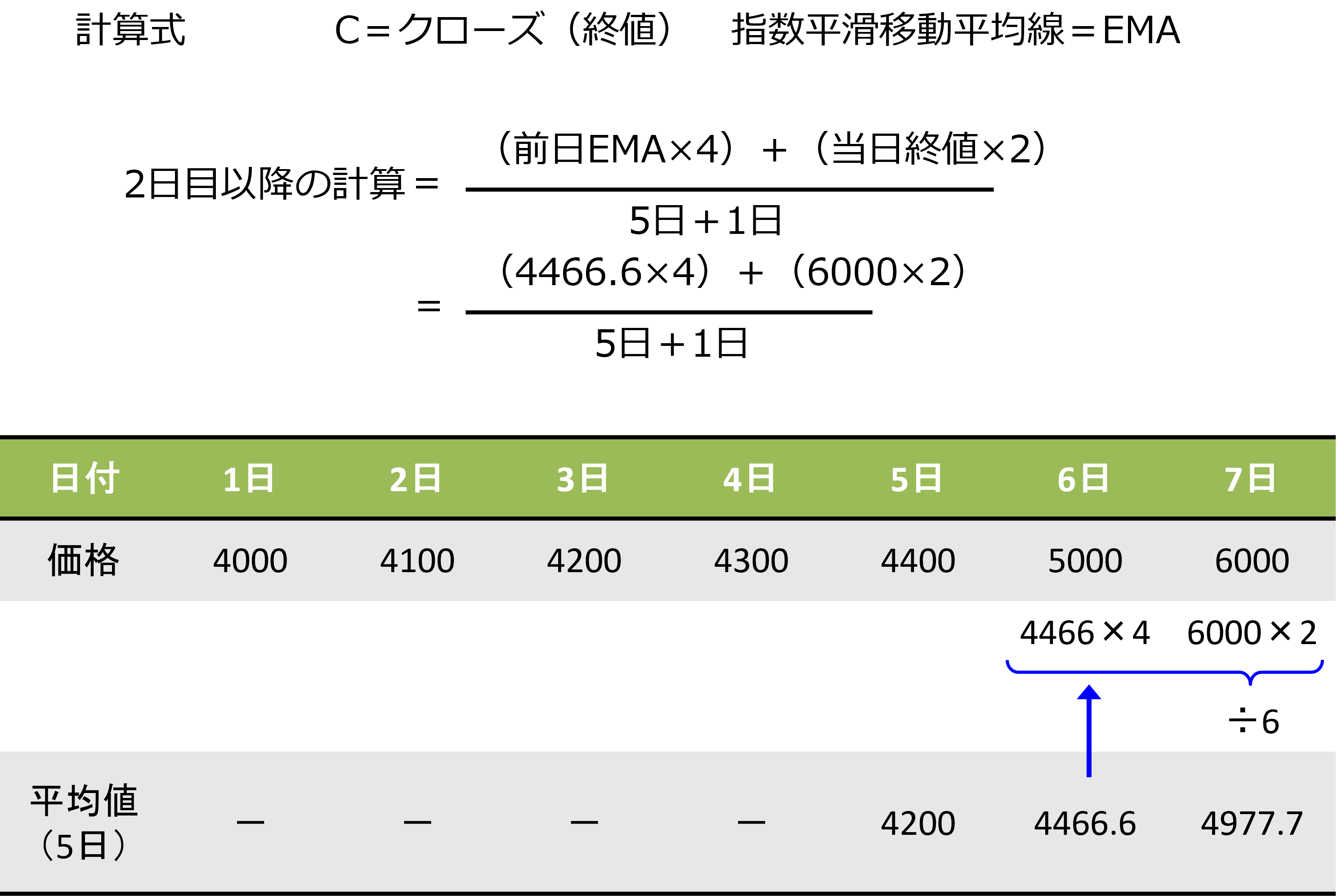

指数平滑移動平均線

指数平滑移動平均線(Exponential Moving Average, EMA)は、価格データの一定期間内での平均を計算するテクニカル指標です。EMAは単純移動平均線や加重移動平均線と同様にトレンドを捉えるために使用されますが、より最新の価格に高い重みを付けることで、最新の市場変動に迅速に反応する特徴があります。

EMAは過去の価格データに対しても一定の重みを持ちつつ、特に最新の価格データに対して高い重みを持つため、市場の急激な変動に敏感に反応します。そのため、短期的なトレンド変化を捉えるのに適しています。EMAはトレンドの方向性や転換点を把握するのに役立ち、他のテクニカル指標と組み合わせて使用することで、より洞察力のある分析が可能となります。

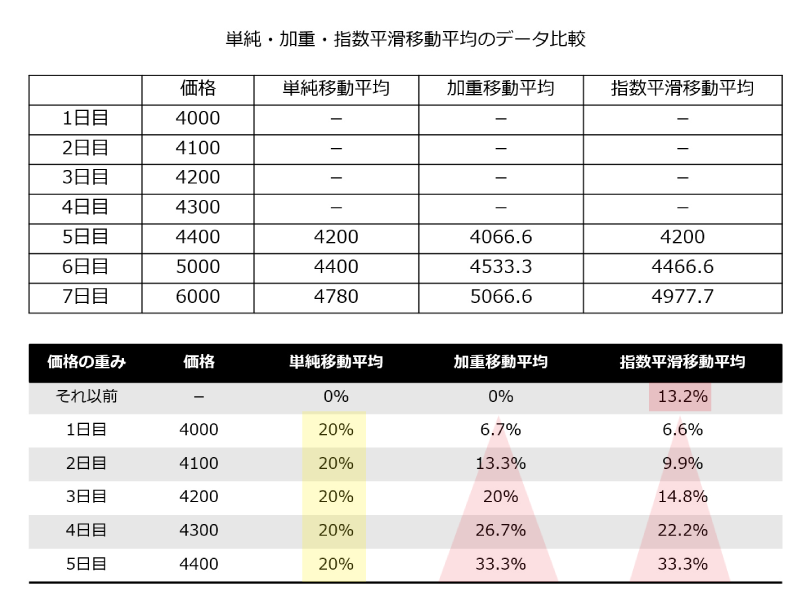

数値の重み

これらの移動平均線は、選択した期間や価格データの重み付け方法によって異なる特性を持ちます。単純移動平均線は均等な重みを持ち、加重移動平均線は重み付けによって価格の影響度を調整し、トレンド変化に敏感に反応します。指数平滑移動平均線は最新の価格に高い重みを持たせつつ、期間外の過去の数値も反映します。どの移動平均線を使用するかは、分析の目的や市場の特性に合わせて選択する必要があります。

加重移動平均線は、最新の価格により大きな重みを置くためトレンドの変化を他の移動平均線よりも早く察知できるんだね。

指数平滑移動平均線は、最新の価格により大きな重みを置きつつ、過去の値動きも反映させるバランスタイプと言えるね。MACDなど指数平滑移動平均線を利用したテクニカル分析もありますよ。

移動平均線の計算期間

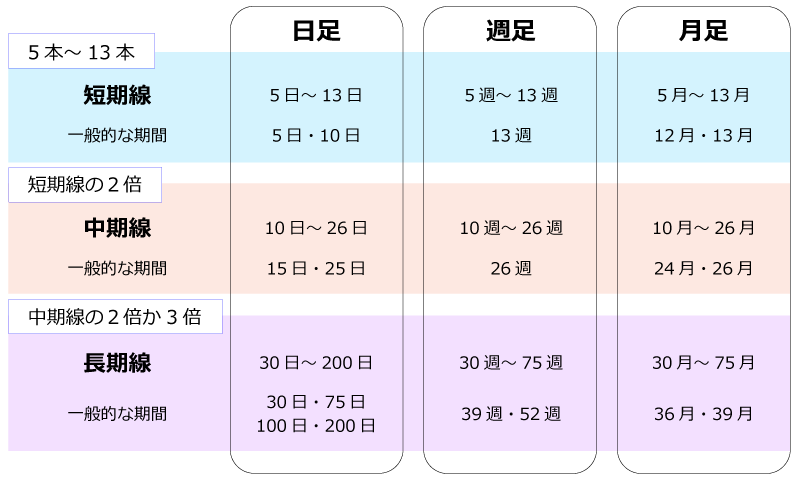

移動平均線の計算期間は、価格データの平均化に使用する期間を指定する重要な要素です。計算期間は、トレンドの捉え方やシグナルの感度に影響を与えます。

- 短期移動平均 計算期間が短い場合(例: 5日、10日)は、価格変動に対して敏感です。つまり、最新の価格データに対して急速に反応します。このため、短期トレンドの捉えやすさがあります。しかし、ノイズ(価格の乱高下)にも敏感であり、偽のシグナルも発生しやすいです。

- 中期移動平均 計算期間が中期程度(例: 15日、25日)の場合、トレンドの捉え方が緩やかで、長期のトレンド変化を反映しやすいです。価格変動の一部のノイズを平滑化するため、偽のシグナルの発生確率が低くなります。

- 長期移動平均 計算期間が長い場合(例: 75日、100日)、価格データの平滑化が非常に強力で、長期のトレンドを捉えるのに適しています。価格データの変動が平均化され、安定性が高まります。しかし、トレンド転換を捉えるまでに時間がかかり、シグナルの反応が遅くなります。

トレーダーやアナリストは、取引スタイルや市場状況に合わせて適切な計算期間を選択します。短期の計算期間はデイトレーダーやスキャルパーズに適しており、中期から長期の計算期間は長期投資家やトレンドフォロワーに適しています。計算期間の選択は個人の取引スタイルとリスク許容度に合わせて行われるべきです。また、異なる計算期間の移動平均線を同時に使用することもあり、クロスオーバーシグナルの生成に役立てられます。

どの計算期間(パラメータ)を使えばいいのかわからないよ。

計算期間が短ければトレンドの察知は早くなりますが、「だまし」が多くなります。逆に長くなれば「だまし」は少なくなりますが、トレンドの察知は遅くなります。移動平均線の計算期間に正解はありません。いろいろな計算期間で試してみてください。

わかりやすく整理!移動平均線ってこういうもの

価格の推移が平滑化される

→ トレンドラインとして機能する

移動平均線は、日々の価格のばらつきを「平均化」することで、全体の流れをなめらかに描きます。ギザギザした値動きが落ち着き、上昇・下降の傾向(トレンド)が見えやすくなるため、「相場の流れを見る線」として重宝されます。

平均期間が長いと反応が遅くなる

→ トレンド転換の把握が遅れる

例えば75日移動平均線など、期間が長い移動平均線は「過去の価格をたくさん含む」ため、変化に対する反応がゆっくりです。その分、だまされにくく安定感がありますが、急な転換には対応が遅れることもあります。トレンドをしっかり確認したいときに向いています。

平均期間が短いとノイズを拾いやすい

→ トレンドが見えにくくなる

5日や10日といった短期間の移動平均線は、価格の動きにすばやく反応しますが、ちょっとした上下動(ノイズ)にも反応してしまいます。そのため、明確なトレンドがつかみにくく、だましのシグナルが出やすくなります。デイトレードなどの短期売買でよく使われます。

移動平均線は損益分岐点にもなる

→ 上なら買い方有利、下なら売り方有利

移動平均線は、多くの投資家が売買の基準として意識しているラインです。価格が移動平均線の上にあれば「買い方が優勢」、下にあれば「売り方が優勢」と判断されることが多く、相場の強弱を測る目安になります。

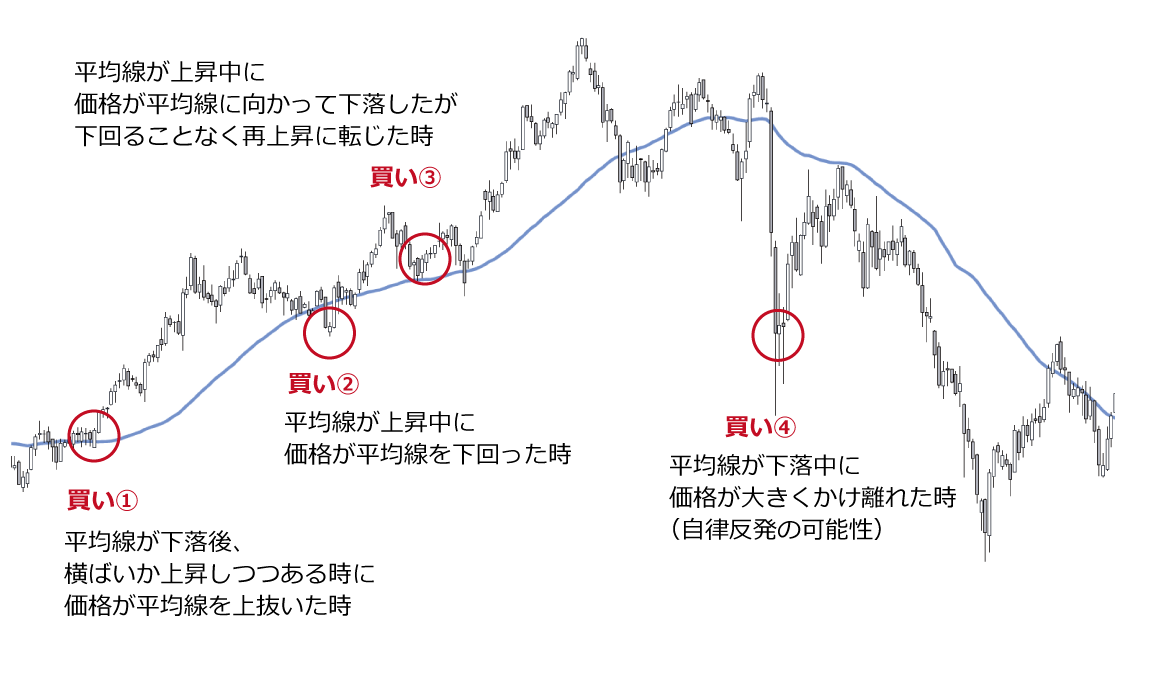

グランビルの法則

移動平均線を使った売買の方法として「グラインビルの法則」がよく知られています。

グランビルの法則は、現在価格と移動平均線の位置関係によって買いポイント4つと売りポイント4つを提示しています。

グランビルの法則の買いシグナル

- 平均線が下落後、横ばいか上昇しつつある時に価格が平均線を上抜いた時

- 平均線が上昇中に、価格が平均線を下回った時

- 平均線が上昇中に、価格が平均線に向かって下落したが、下回ることなく再上昇に転じた時

- 平均線が下落中に、価格が大きくかけ離れた時(自律反発の可能性)

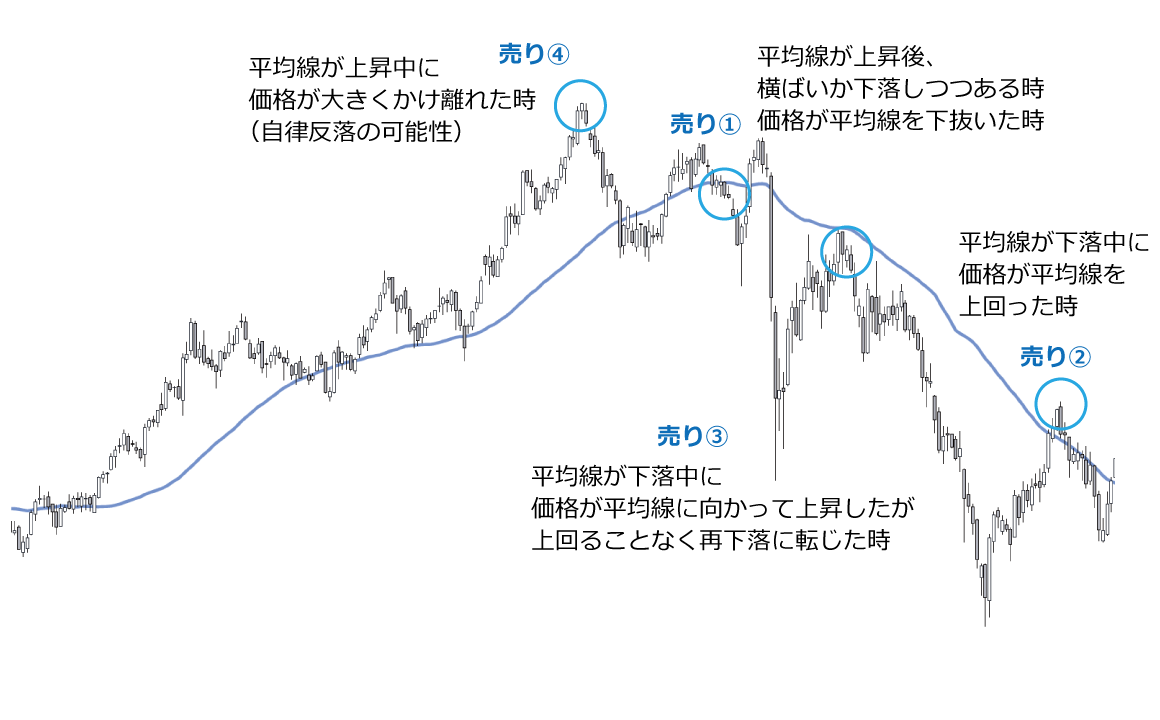

グランビルの法則の売りシグナル

- 平均線が上昇後、横ばいか下落しつつある時、価格が平均線を下抜いた時

- 平均線が下落中に、価格が平均線を上回った時

- 平均線が下落中に、価格が平均線に向かって上昇したが、上回ることなく再下落に転じた時

- 平均線が上昇中に、価格が大きくかけ離れた時(自律反落の可能性)

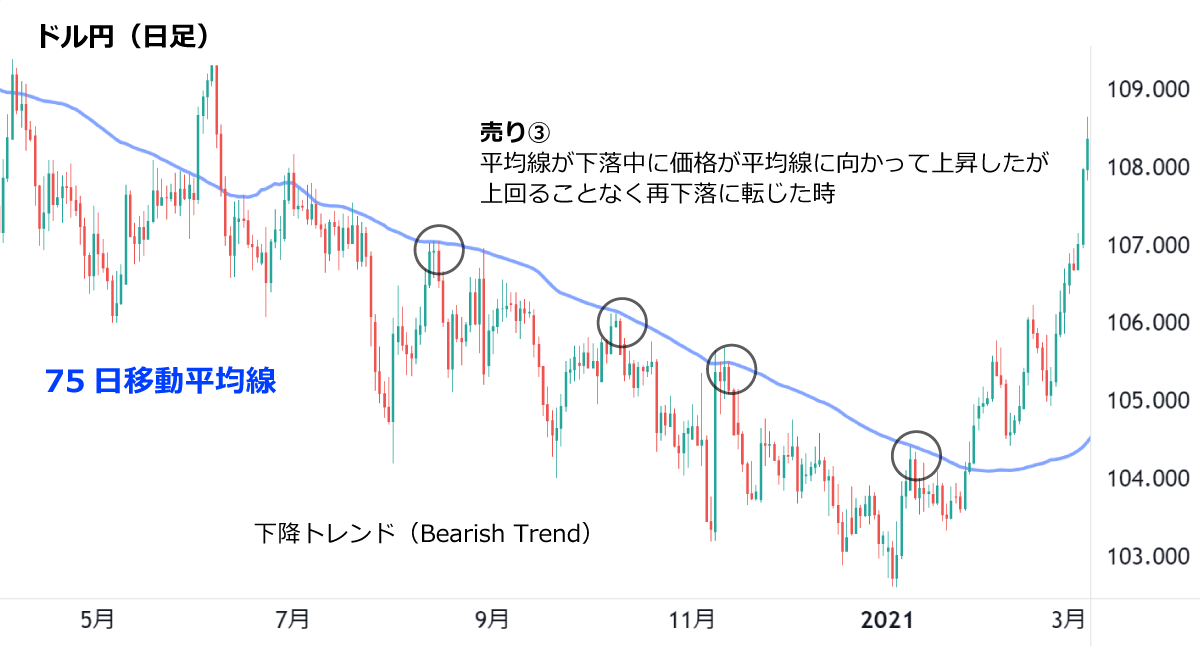

グランビルの法則を利用したトレードの実例

グランビルの法則「売り③」を利用したトレード実例

このチャートでは、75日移動平均線(MA)が下降する中、価格が一時的に平均線に向かって上昇したが、上抜けることなく再び下落したポイント(黒丸部分)が複数回発生しています。

これは、グランビルの法則における「売り③」の典型的なパターンで、下降トレンドにおける戻り売りの好機となります。

エントリーの基本戦略としては、移動平均線が下降トレンドを維持していることを確認し、価格が一時的に平均線に接近しても明確に上抜けることなく反落したタイミングで売りを仕掛けます。

この際、移動平均線がレジスタンスとして機能することが重要なポイントです。

利益確定の目安は、直近の安値やトレンドの流れを見ながら調整し、損切りは移動平均線を明確に上抜けた場合に実行するのがセオリーです。

下降トレンドが続く限り有効な売り戦略ですが、一時的な上昇が強い場合は焦って早めに売るのではなく、しっかりと反転のシグナルを確認することが重要です。

このように、グランビルの法則を活用することで、下降トレンドの流れに沿った堅実なトレードが可能になります。

グランビルの法則という名前ですが、トレードをしていれば移動平均線で反発してトレンドが継続する相場を何度も見たことがあるとおもいます。

移動平均線は押し目買いのシグナルとしても利用ができるということだね。

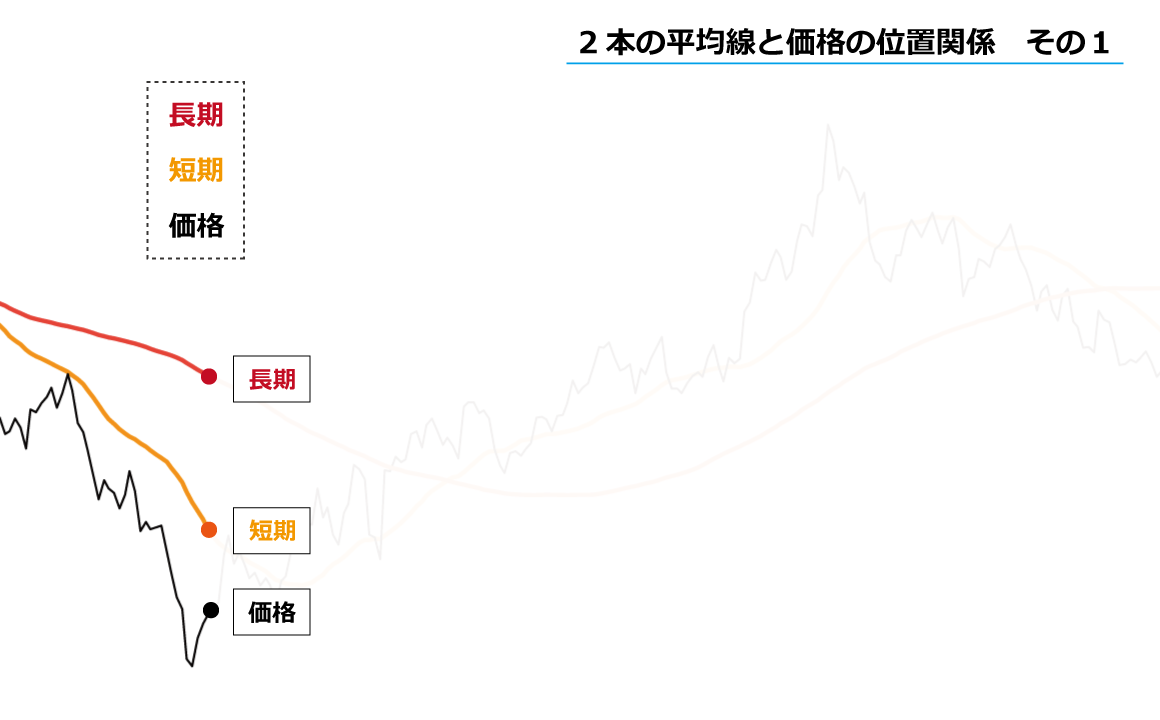

2本の移動平均線と価格の位置関係

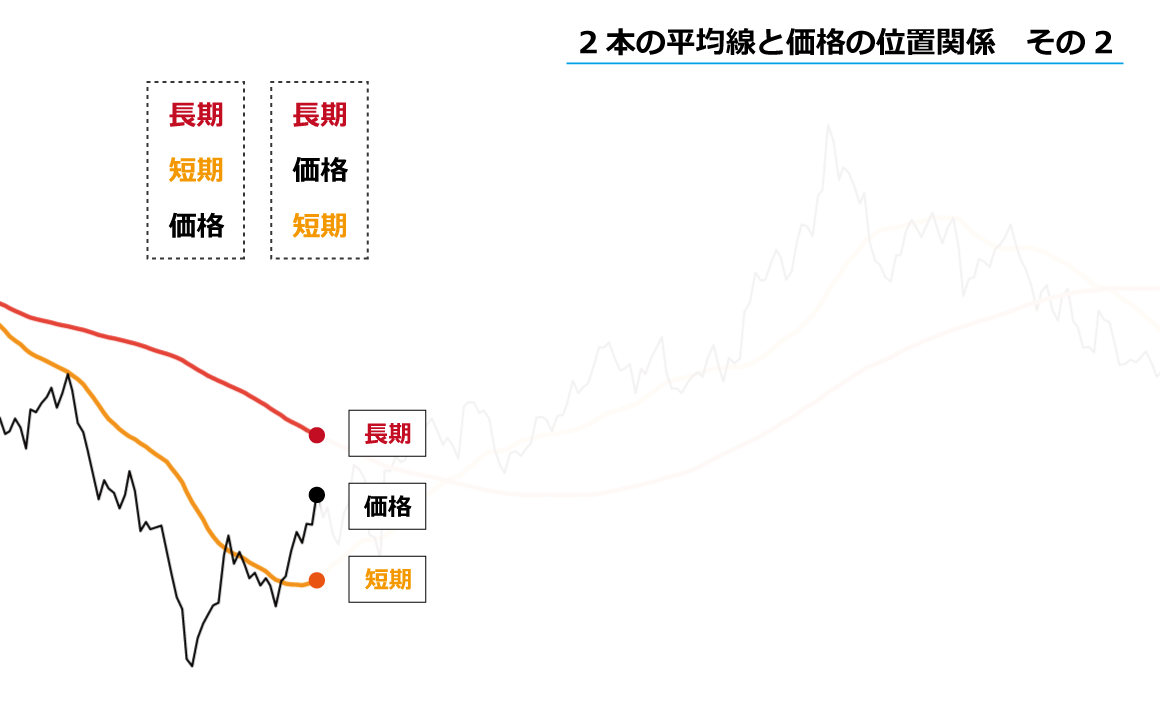

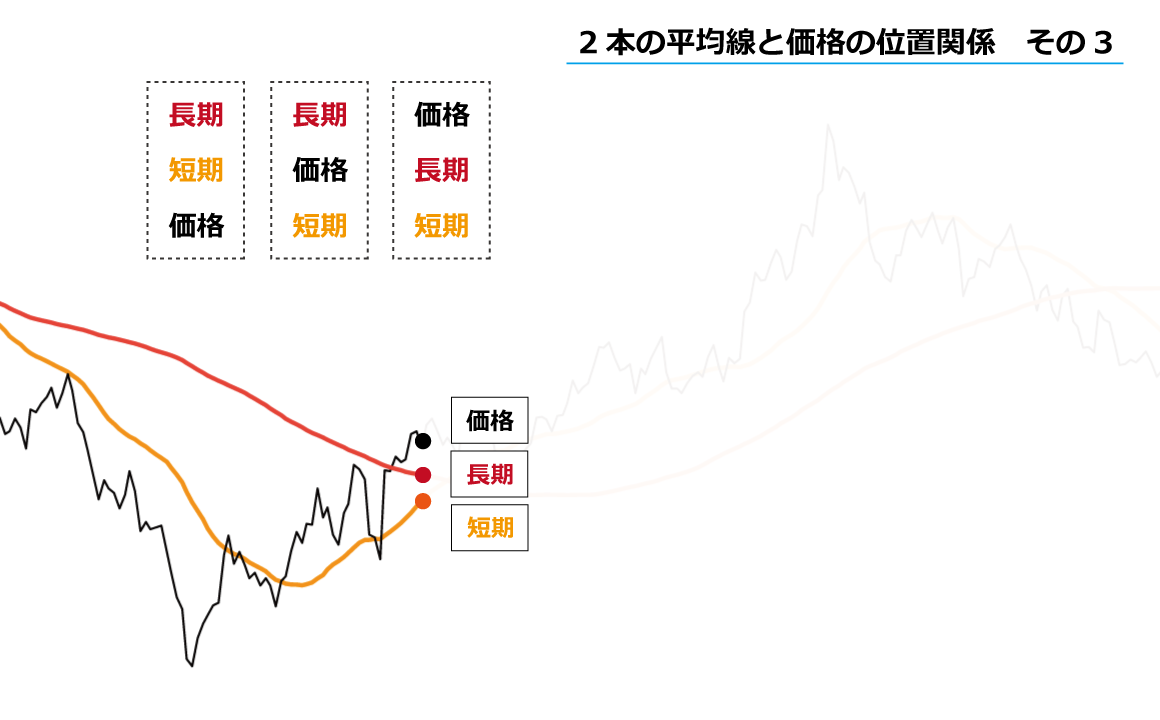

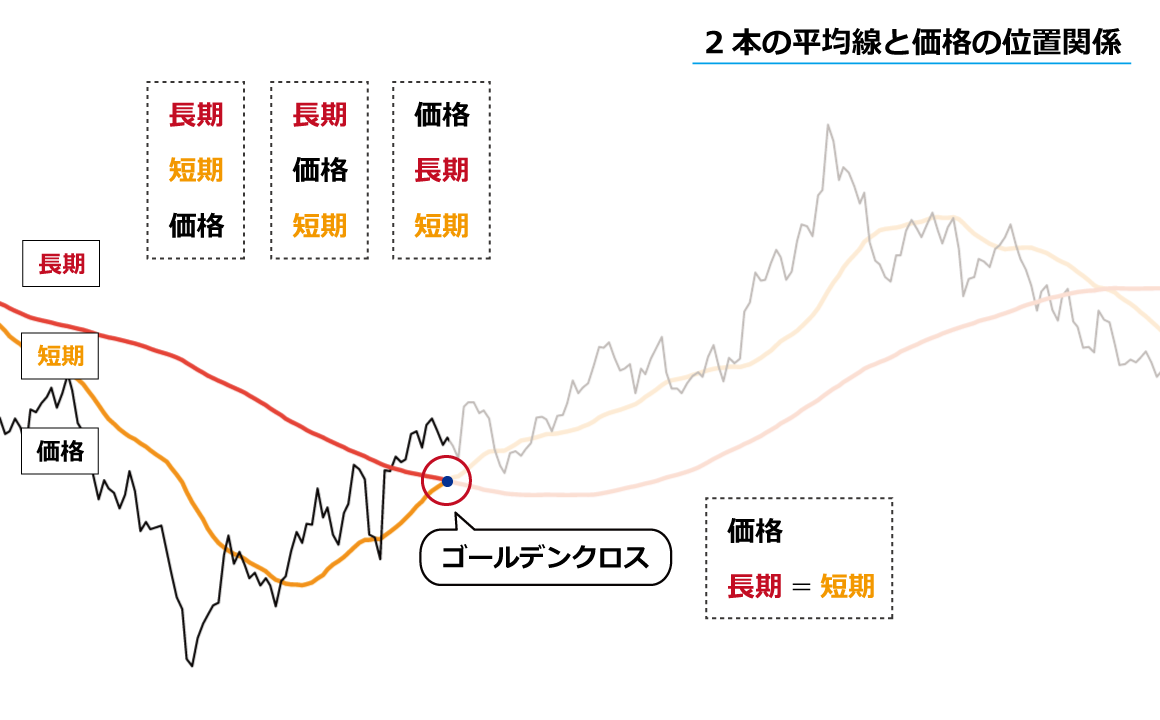

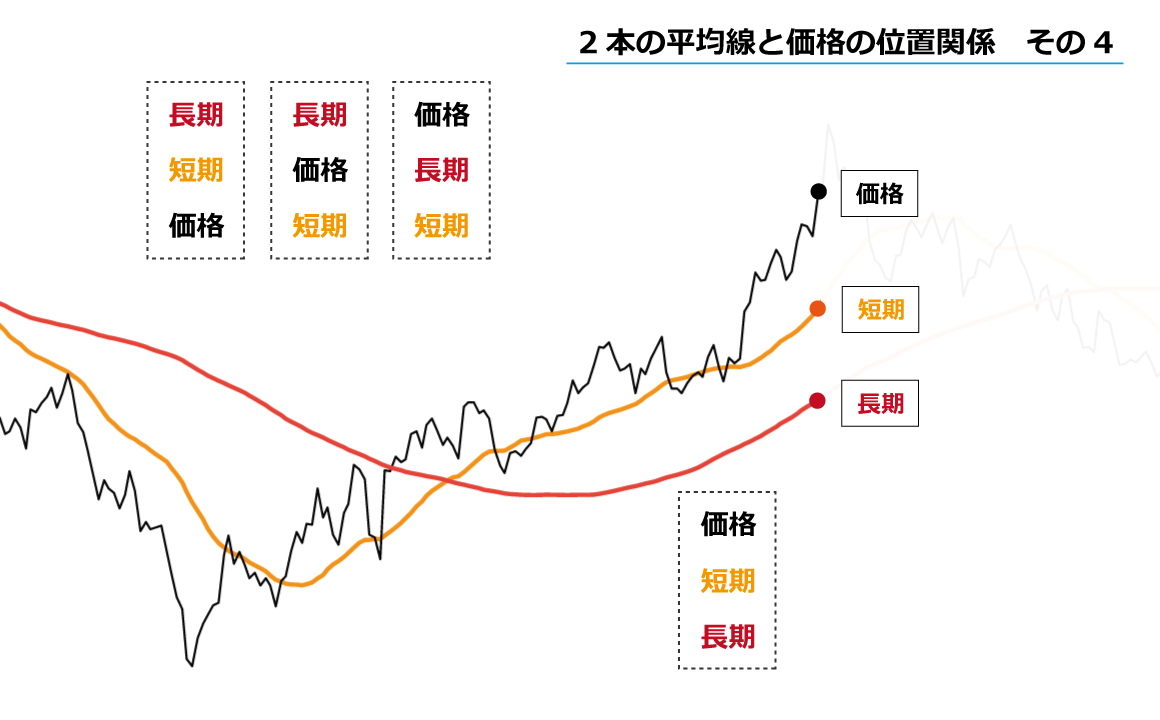

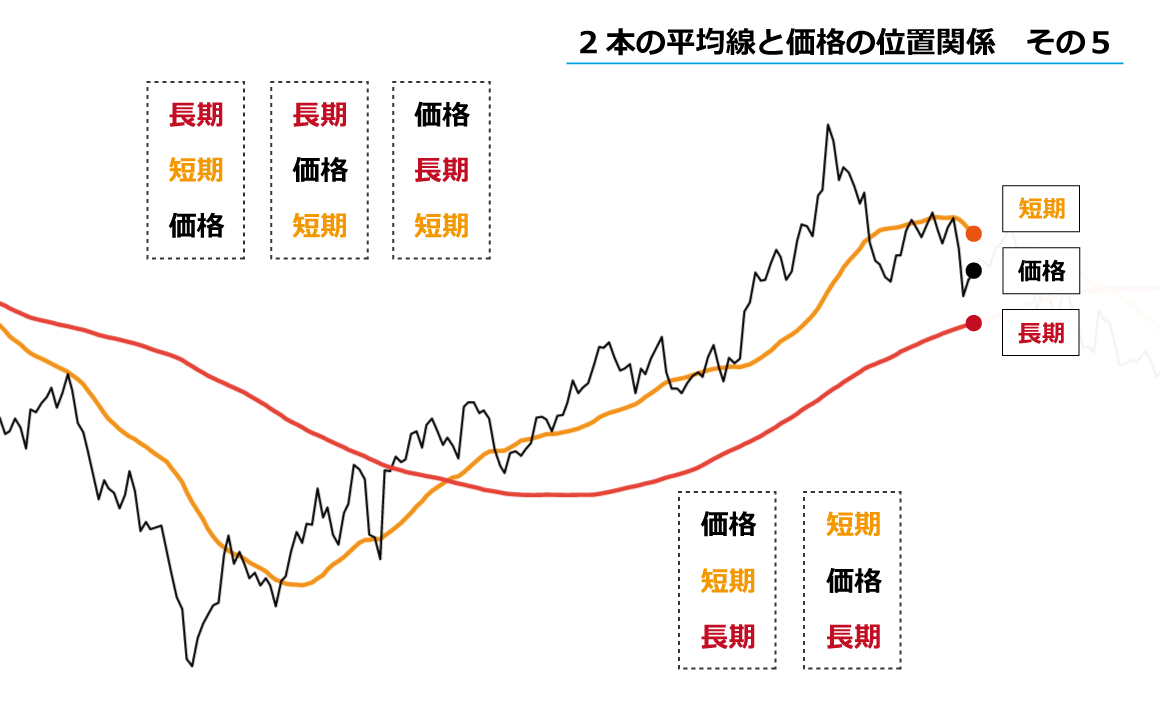

短期と長期の移動平均線と現在の価格の位置関係で、その時の環境を判断することができます。

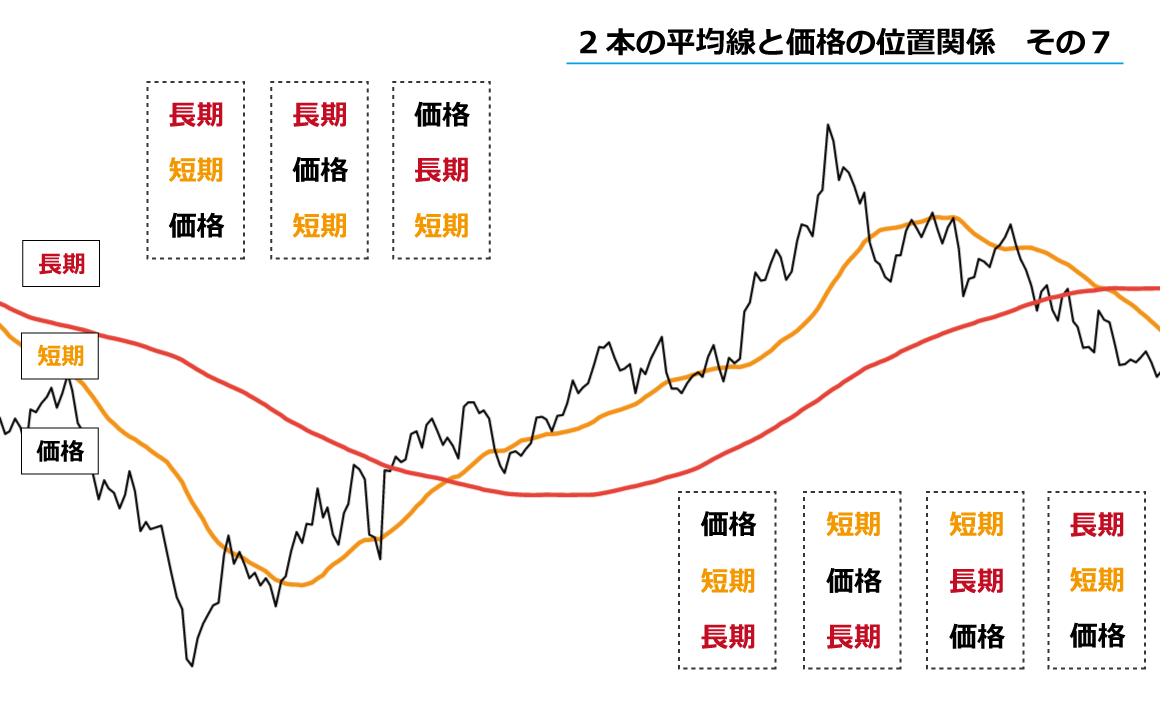

長期移動平均→短期移動平均線→現在価格の順番の時は、もっとも下落トレンドが強い状態です。

下落トレンドから上昇トレンドに転換する時には、まず、価格が短期移動平均を上抜けしてきます。この時の位置関係は、長期移動平均→現在価格→短期移動平均線の順となります。 この状態というのは下落が終わるかもしれないという状態です。

上昇に勢いがつき始めると価格が長期の移動平均線を上抜けしてきます。この状態の時の位置関係は、価格→長期移動平均→短期移動平均となります。

上昇トレンドへと転換する際には、短期の移動平均線が長期の移動平均線を上抜けしてくる必要がありますが、その際に長期線=短期線となるような2つの移動平均線が交差してくるポイントがあります。 このクロスのことを「ゴールデンクロス」と呼びます。ゴールデンクロスが発生すると、これは現在の上昇トレンドが続く可能性が高いことを示唆します。市場が強気に転換することで、価格が上昇する傾向が強まります。

ゴールデンクロスにより、短期移動平均が長期移動平均を上抜けしてくるとそれぞれの位置関係は、価格→短期移動平均→長期移動平均となります。この状態の時はもっとも上昇トレンドが強い状態です。

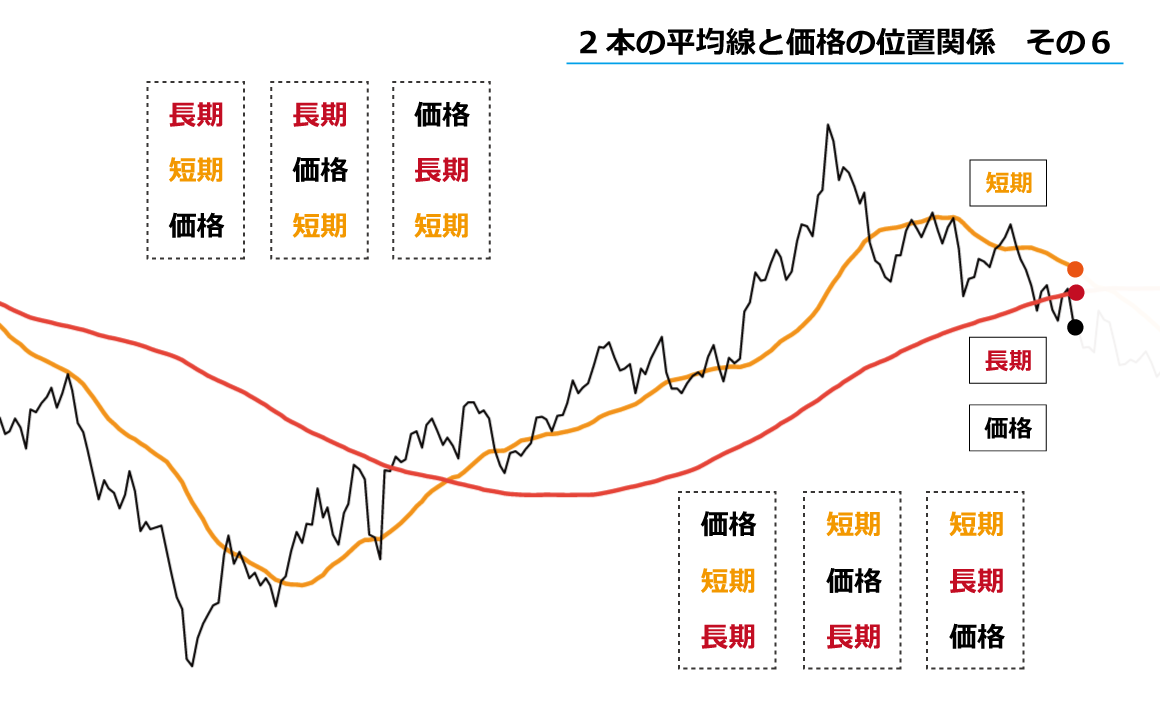

上昇トレンドがピークアウトした後は、最初に価格が短期の移動平均線を下抜けしてきます。この状態の時は、短期移動平均→価格→長期移動平均の順番になります。この状態の時は上昇が終わるかもしれないという状態です。

下落が続くと長期の移動平均線を価格が下抜けしてきます。この状態の時は、短期移動平均→長期移動平均→価格の順番となります。

さらに下落が続くと長期の移動平均線と短期の移動平均線が交差するデッドクロスとなります。デッドクロスは現在の上昇トレンドが転換して下降トレンドに変わる可能性が高いことを示唆します。市場が弱気に転換することで、価格が下降する傾向が強まります。 その後、短期の移動平均線が長期の移動平均線を下抜けしてくると、それぞれの位置関係は、長期移動平均→短期移動平均→価格の順番となります。この状態はもっとも下落トレンドが強い状態です。

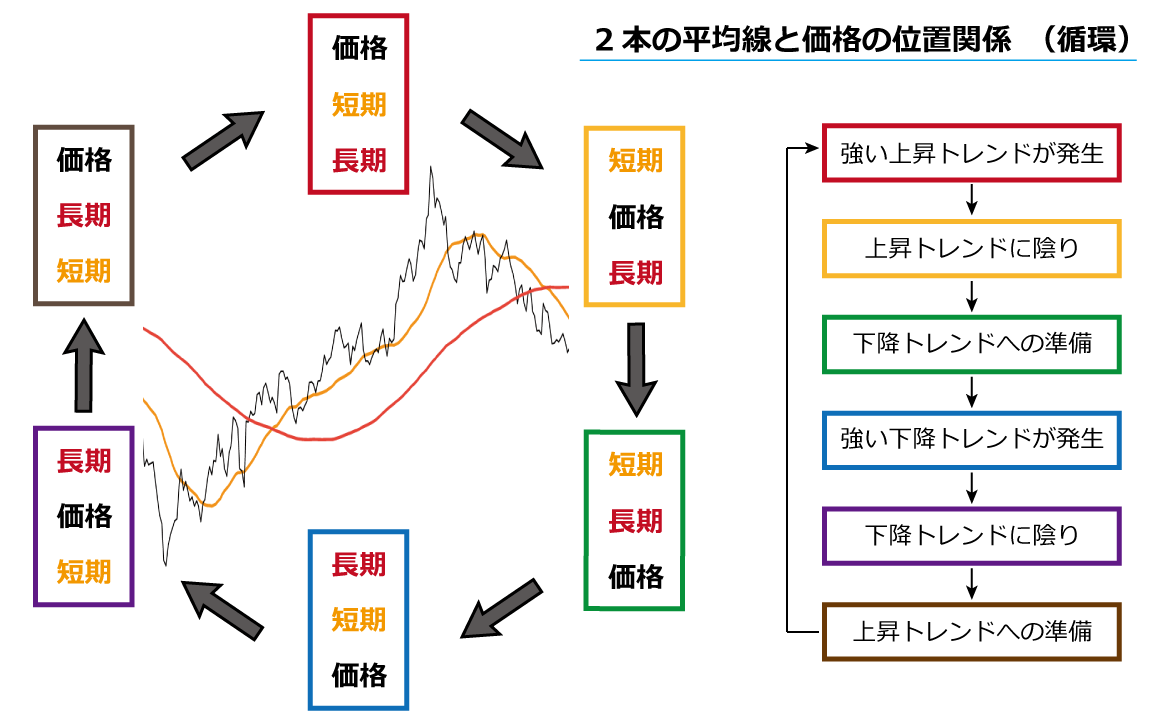

移動平均線とトレンドの循環

トレンドと2本の移動平均線の関係はこのようになります。

2本の移動平均線と価格によって、その時の相場がどのような状況であるのかということを判断することができます。

ただし、この時計回りの回転がどこかの時点で反時計回りになることもあります。

原則として移動平均線は、相場の動きを予測するものではなく事後にトレンドを追いかけるものとなります。移動平均線を利用する時はその特徴を理解して判断するようにしてください。

- ラグ性 移動平均線は、過去の価格データを基に計算されるため、現在の市場状況を反映するまでにタイムラグがあります。 つまり、移動平均線はトレンドの変化を事後に確認する指標です。そのため、トレンドが既に発生していることを確認するために使用され、トレンドの転換点を事前に予測するためのツールではありません。

- 適切な期間の選択 移動平均線の期間(例: 50日、200日)の選択は重要です。短期の移動平均線は価格の急激な変化に敏感で、長期の移動平均線はより滑らかなトレンドを示します。適切な期間を選択することが、シグナルの信頼性に影響を与えます。

- 他の指標との組み合わせ 移動平均線は他のテクニカル指標と組み合わせて使用することが効果的です。たとえば、相対力指数(RSI)、ストキャスティクス、MACD(移動平均収束拡散指標)などを併用することで、より確かなトレードシグナルを得ることができます。

- トレンド変化の警戒 移動平均線がゴールデンクロスやデッドクロスを示す場合、トレンドの変化が起こる可能性が高まります。しかし、これらのシグナルが必ずしも正確なトレンド転換を意味するわけではありません。他の要因や指標と総合的に判断し、トレンドの変化を警戒することが重要です。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。