フィボナッチ分析

フィボナッチ分析

最終更新日: 2025-06-05

ページ制作日: 2024-04-11

フィボナッチ数列とは

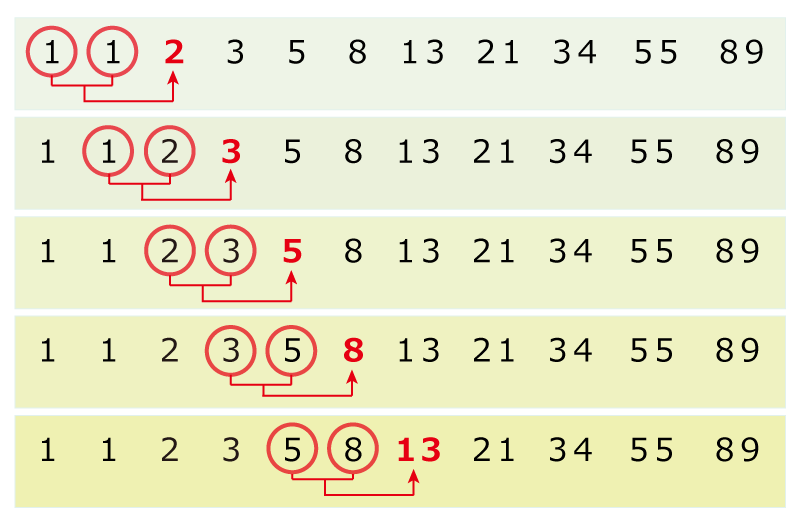

フィボナッチ数列は、前の2つの数字を足した数が次の数になるような数列です。具体的には、次のようになります。

フィボナッチ数列は、自然界の多くの現象や様々な数学的、工学的問題において現れることが知られています。例えば、植物の葉や花びらの配置、動物の体の形、コンピュータのアルゴリズムなど、多岐にわたっています。

また、フィボナッチ数列は黄金比とも深い関係があり、数列の隣接する項の比は「黄金比」(1:1.618)に収束します。

0 ÷ 1 = 0

1 ÷ 1 = 1

1 ÷ 2 = 0.5

2 ÷ 3 = 0.67

3 ÷ 5 = 0.6

5 ÷ 8 = 0.625

8 ÷ 13 = 0.615

13 ÷ 21 = 0.619

21 ÷ 34 = 0.618

34 ÷ 55 = 0.618

55 ÷ 89 = 0.618

無限に続く数列が収束する数学的な比率

黄金比

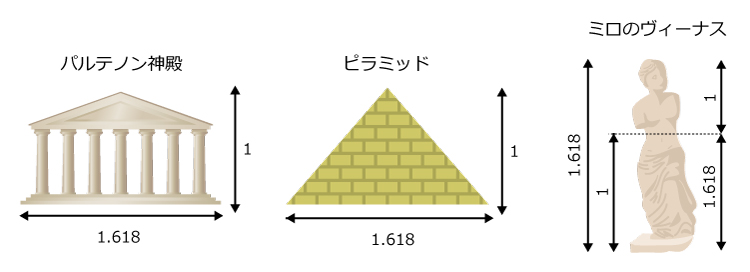

黄金比は自然、芸術、建築、音楽など、多くの分野で見られる美の理想とされる比率として古代から知られています。 例えば、パルテノン神殿やモナ・リザの構図、貝殻や渦巻銀河の形、そしてフィボナッチ数列の隣接する項の比としても現れます。 黄金比に基づく形状や構造は、人間の目に自然で調和が取れているように感じられることが多いため、デザインや芸術作品において好んで使用されます。

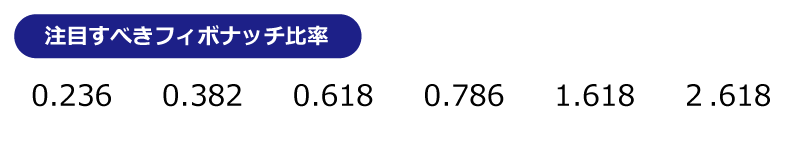

この黄金比(0.618)とフィボナッチ数列の隣接する2つ隣りの数字の比である(0.382)と隣接する3つ隣りの数字の比である(0.236)は、相場のチャート上にもよく現れる比率であることが知られています。この比率を相場の分析に利用しようというがフィボナッチ分析です。

0 ÷ 2 = 0

1 ÷ 3 = 0.333

2 ÷ 5 = 0.400

3 ÷ 8 = 0.375

5 ÷ 13 = 0.385

8 ÷ 21 = 0.381

13 ÷ 34 = 0.382

21 ÷ 55 = 0.382

34 ÷ 89 = 0.382

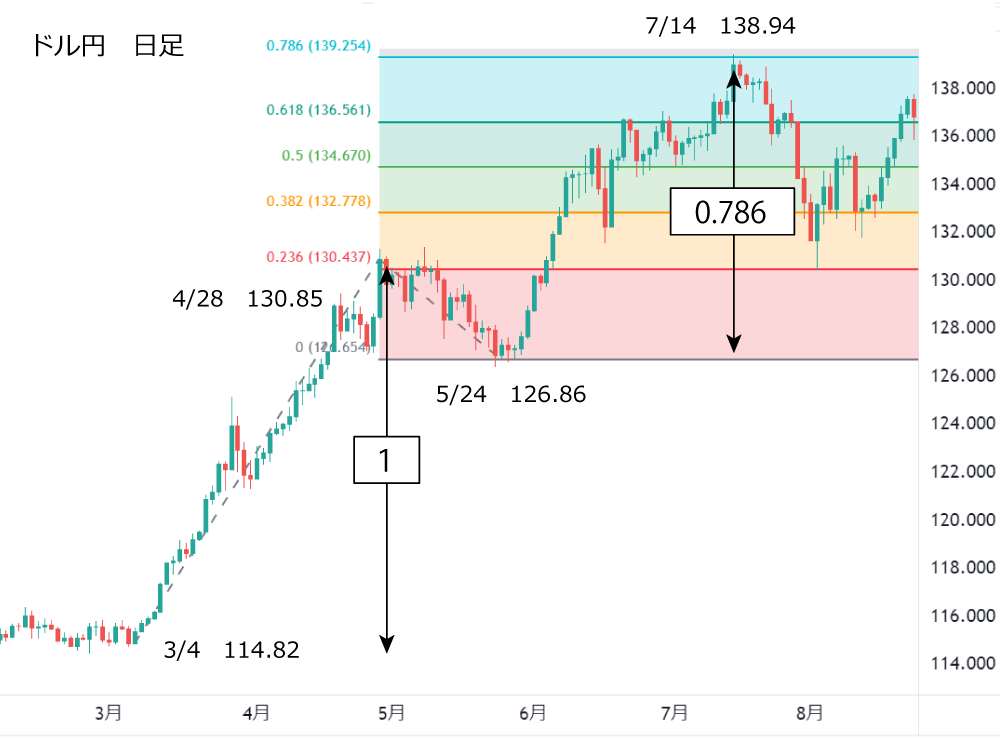

※0.786は、0.618の平方根(チャートソフトによっては0.764を採用しているものもあります。)

前の2つの数字を足して次の数になるってシンプルだけど、自然界や数学、工学など多くの分野で現れるなんて驚きだね。

0.618や0.382といったフィボナッチ比率が、価格のサポートやレジスタンスのレベルとして機能することがあるんだ。フィボナッチ分析を使うと、相場の反転ポイントを予測するのに役立つと言われているよ。

フィボナッチ分析

フィボナッチ比率を使った分析方法には様々な手法があります。

フィボナッチ・エクステンション

フィボナッチ・チャンネル

フィボナッチ・タイムゾーン

ここではその中でも代表的な分析手法である「フィボナッチ・リトレースメント」と「フィボナッチ・エクステンション」についてご紹介していきます。

フィボナッチ・リトレースメント

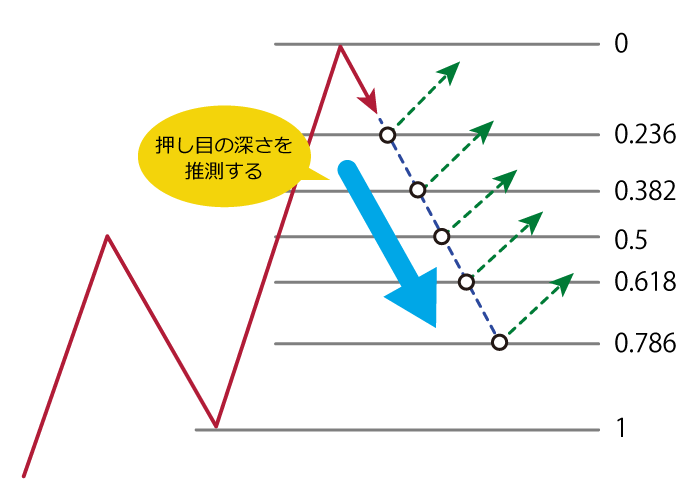

フィボナッチ・リトレースメントは、上昇トレンドにおける一時的な価格の下落(押し目)の程度や、下降トレンドにおける価格の一時的な反発(戻り)の幅を推測するための分析手法です。

代表的なフィボナッチ比率

- 0.236(23.6%)

- 0.382(38.2%)

- 0.500(50.0%)※半値押し

- 0.618(61.8%)

- 0.786(78.6%)

フィボナッチ・リトレースメント実例

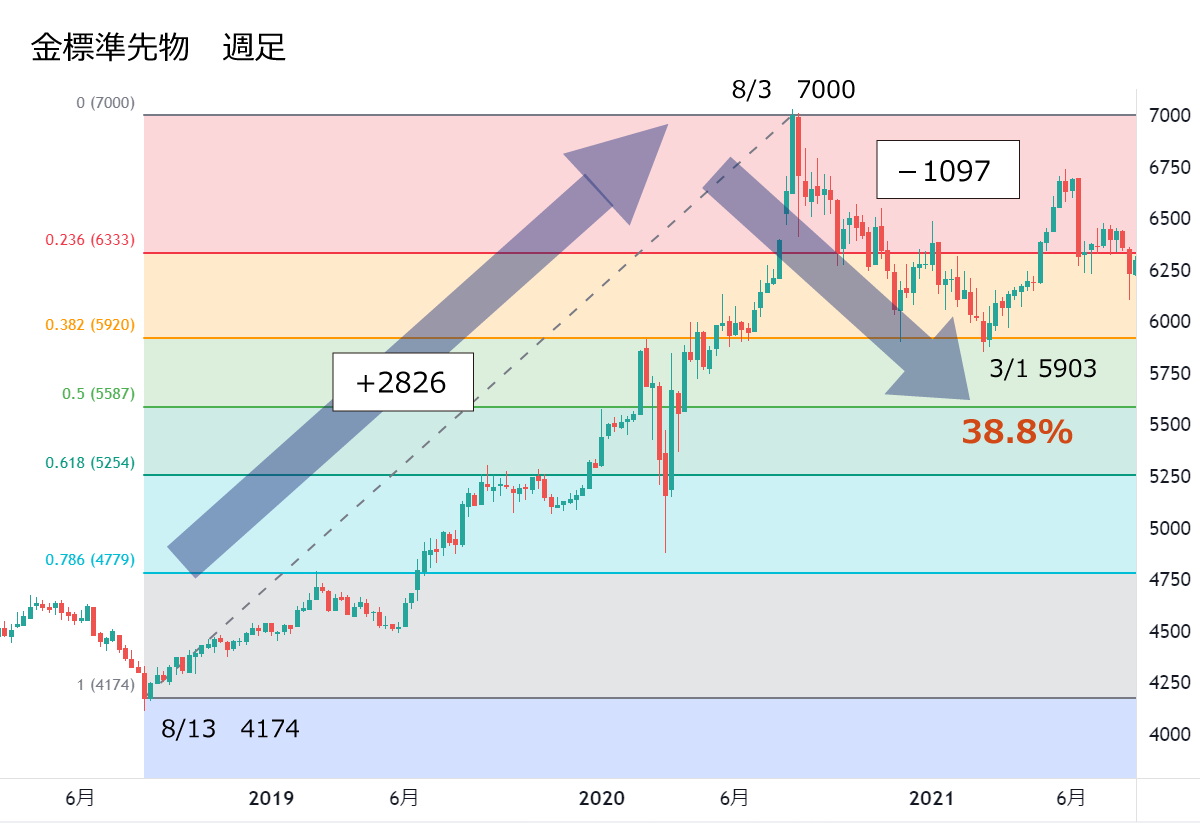

金標準先物の週足チャートにおける2018年8月から2020年8月までの期間に注目すると、価格は2,826円の上昇を遂げました。

しかし、その後の2021年3月までに、価格は1,097円下落し、この押し目は上昇幅の約38.8%に相当します。

この事例は、チャート上で上昇幅に対する押し目の割合がフィボナッチ比率で現れる典型的な例です。

フィボナッチ比率以外にも、価格が上昇幅の50%まで下落することはよく見られる傾向であり、

これを「半値押し」と呼ぶこともあります。多くのチャート分析ツールでは、フィボナッチ比率と並んでこの50%のポイントも表示されるのが一般的です。

フィボナッチ・リトレースメント実例2

フィボナッチ比率に基づいて計算される価格帯は、多くの投資家が注目する重要なポイントとなります。これらのポイントでは、トレンドが必ずしも反転するわけではありませんが、価格上昇の抵抗帯として機能し、上昇トレンドを一時的に遅らせることがあります。 また、フィボナッチ・リトレースメントによって示されるこれらの価格レベルは、新たな取引の発注や損失を限定するための損切り注文が集まりやすい場所でもあります。このように、フィボナッチ比率が示す価格帯は市場での取引活動が活発化するポイントとして機能し、その結果として市場の動向に影響を及ぼすことがあります。

フィボナッチ・リトレースメントについての説明、面白いね。上昇トレンドでの押し目や、下降トレンドでの戻り幅を予測するのに使えるんだね。

フィボナッチ比率が示す価格帯で取引を始めたり、損切り注文を設定したりするのも有効だね。エントリーポイントと同じくらいエグジットポイントも大事だからリスク管理にも役立つよ。

フィボナッチ・エクステンション

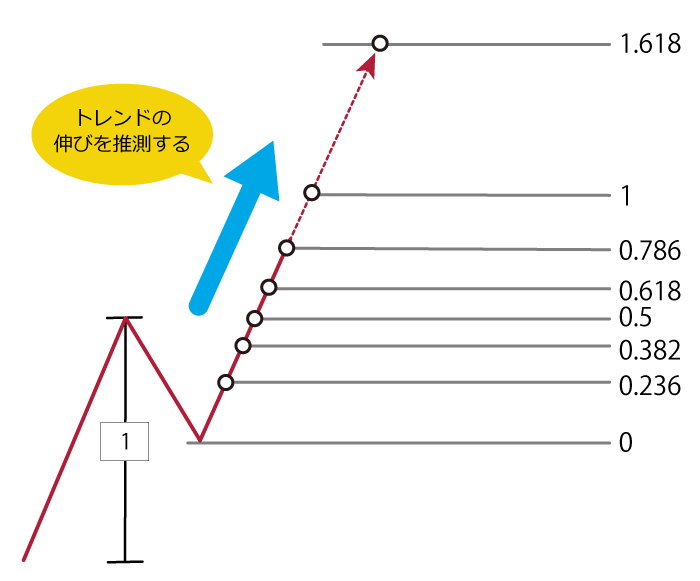

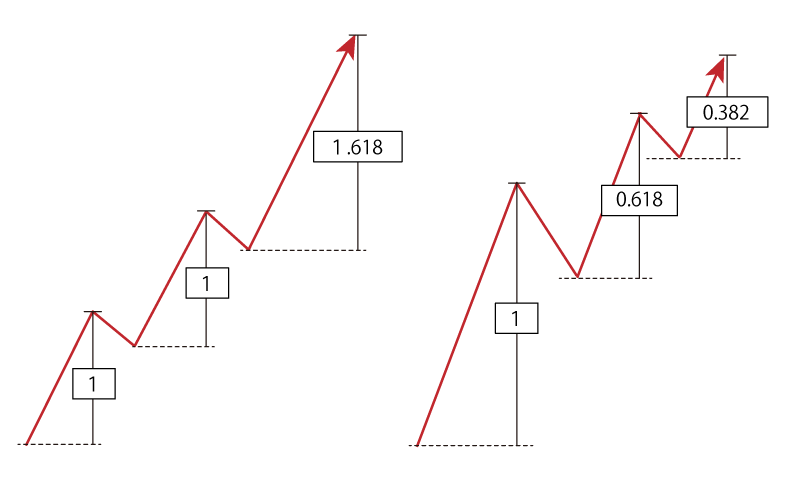

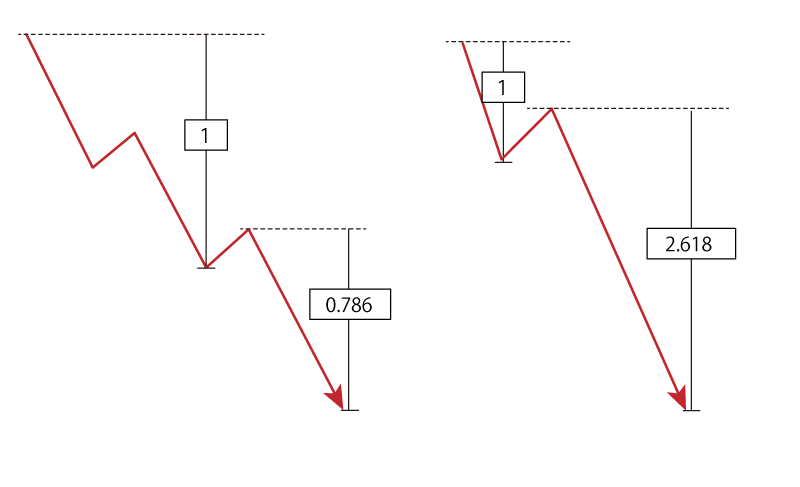

フィボナッチ・エクステンション(Fibonacci Extension)は、フィボナッチ数列を基にしたテクニカル分析の一つで、 主にトレンドの将来のポテンシャルな反転または延長ポイントを特定するために使用されます。このツールは、特に市場がトレンドにある時に有用です。

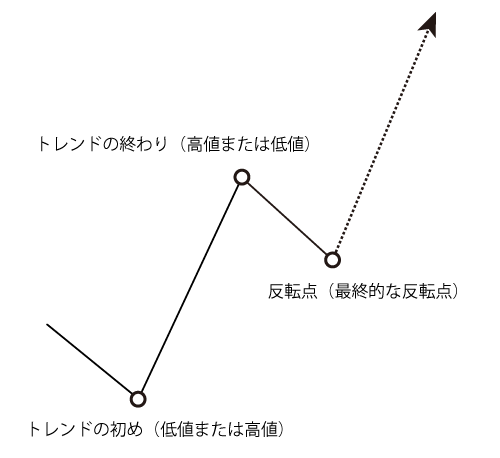

フィボナッチ・エクステンションは、3つのポイント(通常は安値、高値、そして引き戻し点)を使って計算されます。 これらのポイントを使用して、市場が反転する可能性のある将来のレベル(つまり、延長レベル)を予測します。 具体的なレベルは、0.618、1.000、1.618など、フィボナッチ数列から導き出された比率に基づいています。

フィボナッチ・エクステンションは、トレンド形成時にチャート内に現れる波動がフィボナッチ比率に従う傾向があるという特性を活用しています。 この波動に関するさらに詳しい情報は、エリオット波動理論を扱ったページにて紹介しています。詳細は以下のリンクからご確認いただけます。

波形の一例

フィボナッチ・エクステンション実例

ここでの基本的な考え方は、市場の動きがしばしばこれらのフィボナッチ比率に従って延長されるというものです。トレーダーや投資家は、これらのレベルを潜在的な取引のエントリー点やエグジットポイント、利益確定ポイントとして使用することができます。 フィボナッチ・エクステンションは、特にトレンドが継続するか、より大きな調整が発生する前にどこで停止するかを予測する際に役立ちます。

フィボナッチ・エクステンションを使用する方法は、以下のステップに分けて説明できます。このツールは、主に市場の将来のサポートやレジスタンスレベルを特定するために使われます。

- トレンドの選択

- 主要な波動の識別

- フィボナッチ・エクステンションの描画

- レベルの解釈

- 取引戦略の適用

フィボナッチ・エクステンションを使用するにはまず、明確なトレンドを持つ市場を選択します。上昇トレンドまたは下降トレンドのいずれかです。

トレンド内で主要な波動を識別します。これは通常、顕著な高値から低値(下降トレンドの場合)、または顕著な低値から高値(上昇トレンドの場合)までの動きです。

トレンドの初め(低値または高値)、終わり(高値または低値)、そしてその反転点(最終的な反転点)の3点を選びます。

これらのポイントを使用して、フィボナッチ・エクステンションツールを描画します。多くのチャートソフトウェアには、この機能が組み込まれています。

フィボナッチ・エクステンションは、一般的に0.618、1.000、1.618の比率で延長レベルを提供します。

これらのレベルは、将来のサポートやレジスタンスが形成される可能性のあるポイントとして解釈されます。

フィボナッチ・エクステンションレベルを潜在的なターゲットとして使用し、取引戦略に組み込みます。例えば、これらのレベルに到達した時に利益を確定させたり、損切りを設定するなどです。

注意点

フィボナッチ・エクステンションは、他のテクニカル分析ツールや指標と組み合わせて使用すると効果的です。単独で使用するよりも、他の指標や市場分析と組み合わせた方が、より信頼性の高いトレード判断ができる傾向にあります。

市場のノイズや予期せぬイベントにより、フィボナッチレベルは常に正確ではない可能性があるため、リスク管理を怠らないことが重要です。

このガイドラインを参考にしながら、実際のチャートにフィボナッチ・エクステンションを適用してみてください。練習と経験を積むことで、より精度の高いトレード判断が可能になります。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。