相対力指数(RSI)とは

相対力指数(RSI)とは

最終更新日: 2025-06-05

ページ制作日: 2024-03-07

相対力指数(RSI)

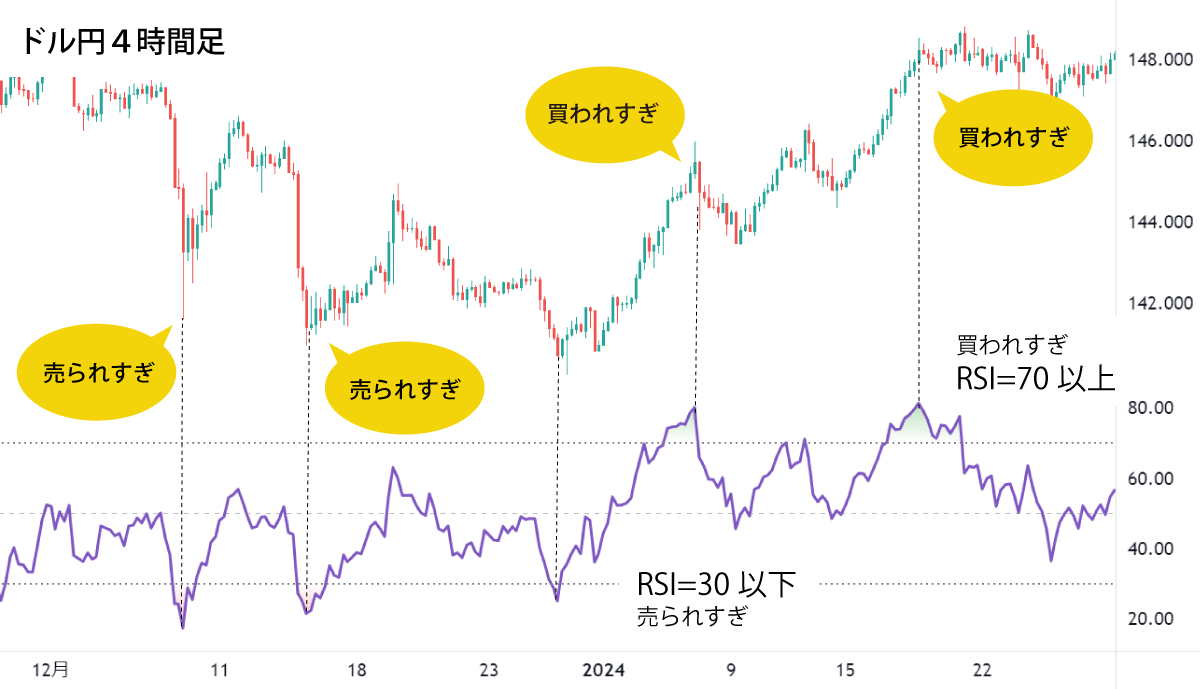

相対力指数(RSI)は、J.W.ワイルダーによって開発された、オシレーター系指標の中でも特に有名なテクニカル分析ツールです。オシレーター系指標は、市場の過熱状態を測定するために用いられ、特に市場が買われ過ぎまたは売られ過ぎの状態にあるかを示すことに焦点を当てています。

相対力指数(RSI)のシグナル

RSIが「70%」を超えた場合、買われ過ぎの可能性があり、売りシグナルと捉えることができます。同様に、RSIが「30%」を下回った場合、売られ過ぎの可能性があり、買いシグナルと捉えることができます。

相対力指数(RSI)の計算式

② RSI= 100 - (100 ÷ (RS+1))

相対力指数(RSI)は、通常14日間をパラメーターとして利用します。

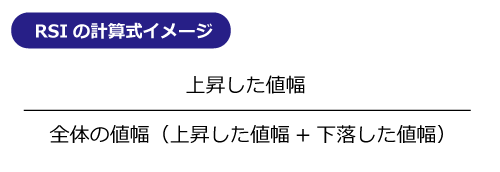

相対力指数(RSI)は、指定期間内の価格変動における上昇幅と下降幅の比率を数値化する指標です。例えば、上昇幅と下降幅がそれぞれ1000円であった場合、全体の価格変動幅(上昇幅と下降幅の合計)は2000円となります。このとき、上昇幅が全体の変動幅に占める割合は1000円/2000円であるため、RSIは50%と算出されます。

相対力指数(RSI)の具体例

金標準先物(2024年1月)の相対力指数の具体例です。

相対力指数(RSI)の計算

| 日数 | 値上がり幅 | 値下がり幅 | RSI |

|---|---|---|---|

| 1月4日 | 32 | - | 51.72% |

| 1月5日 | 68 | - | 56.47% |

| 1月9日 | - | 119 | 47.64% |

| 1月10日 | 29 | - | 49.70% |

| 1月11日 | 80 | - | 54.98% |

| 1月12日 | - | 10 | 54.21% |

| 1月15日 | 90 | - | 59.65% |

| 1月16日 | 35 | - | 61.57% |

| 1月17日 | - | 35 | 58.58% | 1月18日 | - | 32 | 55.90% |

| 1月19日 | 106 | - | 62.08% |

| 1月22日 | - | 45 | 58.34% |

| 1月23日 | 43 | - | 60.77% |

| 1月24日 | - | 32 | 58.06% |

| 1月25日 | - | 51 | 53.93% |

| 1月26日 | 30 | - | 55.91% |

| 1月29日 | 25 | - | 57.56% |

| 1月30日 | 1 | - | 57.63% |

| 1月31日 | 34 | - | 59.97% |

| 2月1日 | - | 16 | 58.34% |

| 2月2日 | 18 | - | 59.67% |

| 2月5日 | 6 | - | 60.13% |

| 2月6日 | - | 2 | 59.88% |

金標準先物の1月31日の相対力指数(RSI)の計算方法です。

終値 9,671円 34円高

【1月31日の上昇幅の平均】

(25.68円(前日までの上昇幅平均)×13日+34円(当日の上昇幅))÷14日=26.27円

【1月31日の下落幅の平均】

(18.88円(前日までの下落幅平均)×13日+0円(当日の下落幅))÷14日=17.53円

26.27円÷(26.27円+17.53円)=0.5997(59.97%)

最初の上昇幅平均=(14日間の上昇幅の合計)÷14

平均上昇幅=(前日までの上昇幅平均×13+当日の上昇幅)÷14

最初の下落幅平均=(14日間の下落幅の合計)÷14

平均下落幅=(前日までの下落幅平均×13+当日の下落幅)÷14

相対力指数(RSI)のクイズ

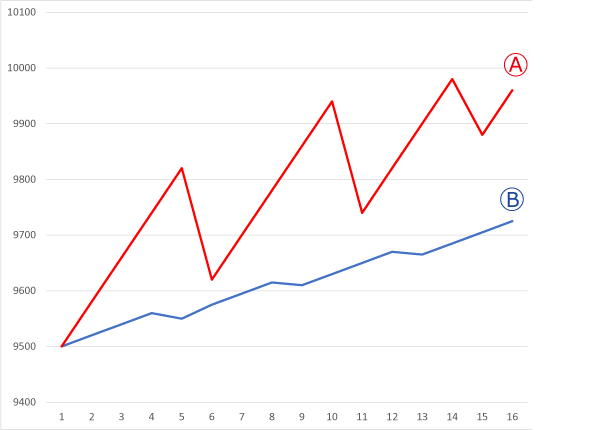

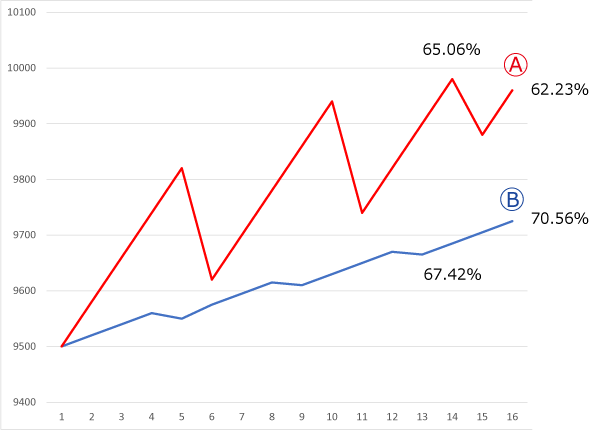

相対力指数(RSI)で見るとⒶとⒷの値動きでは、どちらが買われすぎでしょうか?

相対力指数(RSI)で見るとⒶとⒷの値動きでは、どちらが買われすぎでしょうか?ヒントは過熱感です。

Ⓐの方がⒷよりも価格がかなり上昇しているよね。答えは簡単だね。

ⒶのRSIの計算

14日間の上昇幅平均:50.95円

14日間の下落幅平均:30.92円

RSIは、50.95÷(50.95+30.92)=62.23%

ⒷのRSIの計算

14日間の上昇幅平均:20.21円

14日間の下落幅平均:8.43円

RSIは、20.21÷(20.21+8.43)=70.56%

正解は、Ⓑです。(70.56%)

相対力指数(RSI)は、市場の過熱状態を示す指標です。例えば、状況Ⓐでは価格が高くなる傾向にありますが、その過程で価格の大幅な下落が見られます。一方、状況Ⓑでは価格の上昇が緩やかでも、大きな下落は発生せずに上昇が続いています。

市場では、利益確定のために価格が一方向に連続して動くことは珍しく、通常は「調整」と呼ばれる上昇と下落の繰り返しにより価格が変動します。

RSIが指摘するのは、このような調整期間を経ずに価格が一方向へ過度に動いている場合の「過熱感」です。

相対力指数(RSI)の注意点

トレンド相場では「ダマシ」が増える

トレンド相場では、価格が一方方向に動き続けるため、RSIは常に高値圏または安値圏に張り付いてしまいます。そのため、RSI指標で示される「買われすぎ」や「売られすぎ」のシグナルに「ダマシ」が多くなります。トレンド相場では逆方向のシグナルを出してしまう可能性が高くなります。

シグナル点灯が反転のサインではない

相対力指数(RSI)が30%未満になると、一般には「売られすぎ」と見なされ、70%を超えると「買われすぎ」と見なされます。しかし、RSIがこれらのレベルに達したからといって、価格が直ちに反転するとは限りません。実際には、価格がさらに下落してRSIが20%未満になることもあれば、価格が上昇し続けてRSIが80%を超えることもあります。

「ダマシ」を回避するには?

- 複数の時間枠を分析する 短期間のRSIが示すシグナルは、市場の一時的な変動によるものであることが多く、それが相場の転換を必ずしも示唆しているわけではありません。一方、長期間のRSIは市場の一時的な変動の影響を受けにくいため、ダマシが少ないという特徴があります。

- 他のテクニカル指標との組み合わせ RSIと他のテクニカル分析ツール(例:移動平均線、MACD、ボリンジャーバンドなど)を組み合わせることで、信頼性の高いトレードシグナルを識別できます。 複数の指標が同じ方向を指している場合、そのシグナルの信頼性は高まります。

- トレンドを考慮する 市場の主要なトレンドを理解し、その方向に沿ったトレードを行うことで、ダマシを減らすことができます。例えば、上昇トレンド中は買いシグナルに、下降トレンド中は売りシグナルに重点を置きます。

- サポートとレジスタンスを利用する RSIが買われ過ぎや売られ過ぎの領域に達した時に、価格が重要なサポートやレジスタンスレベルに達しているかどうかを確認します。これらのレベルでの反発やブレイクは、RSIシグナルの信頼性を高める追加的な確認となり得ます。

- RSIの期間の選択 RSIの計算には通常14日間が用いられますが、短期間を使うとより敏感になり、長期間を使うとより滑らかなRSI曲線が得られます。期間を長めにすることでシグナルの点灯は遅くなりますが、ダマシを減らすことができます。

RSIのシグナルを活用する際は、より長い時間軸のチャートも合わせて確認することが重要です。

短期間のRSIでシグナルが現れても、長期間のチャートを見るとそのシグナルが確認できない場合があります。このような状況では、誤ったシグナル、すなわちダマシに遭遇するリスクが高まります。

相対力指数(RSI)とは

相対力指数(RSI)はオシレーター系の分析ツールとして広く認知されており、売買のタイミングを視覚的にわかりやすいシグナルで示唆します。しかし、RSIを含むテクニカル分析の手法全般に共通することですが、シグナルが示された時の背景と意味を深く理解して使用することが不可欠です。特に、RSIはレンジ相場では有効なシグナルを提供する可能性が高い一方で、強いトレンドが存在する市場環境下ではその効果が低下することがあります。したがって、テクニカル指標の特性を踏まえ、市場の状況に応じた適切な利用を心がけることが重要です。

相対力指数(RSI)を応用したトレードについてはこちらをご覧ください。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。