「損切り」ってなぜ大事なの?

「損切り」ってなぜ大事なの?

最終更新日: 2025-06-05

ページ制作日: 2024-04-08

トレードの世界には、「コツコツドカン」という言葉があります。

小さな利益を積み重ねていたのに、たった一度の大きな損失ですべてを失ってしまう──そんな経験、心当たりはありませんか?

実は、成功しているトレーダーほど、"資金管理"に厳格です。

このコラムでは、トレードに欠かせない「3つのM」から「マネー(Money)」=資金管理に焦点を当て、リスクと向き合いながら生き残るための考え方をわかりやすくご紹介します。

3つの「M」

トレードの重要な要素に、"3つのM"があります。これは「マインド(Mind)」、「メソッド(Method)」、「マネー(Money)」の3つから構成されます。「マインド」とは心理面を指し、「メソッド」とはテクニカル分析などの分析方法を意味し、「マネー」とは資金管理を示します。成功を収めているトレーダーは、これら3つの要素のバランスを適切に保っているため、良い結果を出すことができています。

このコラムでは、「マネー(Money)」(資金管理)についてお話しさせていただきます。

投資での資金管理はリスク管理と同義語であり、「リスクマネージメント」とも称されます。特に、先物取引のように高いリターンが見込める場合、それに伴うリスクも大きくなります。このため、現物取引と比較して、リスク管理の重要性が一層強調されます。

コツコツドカン

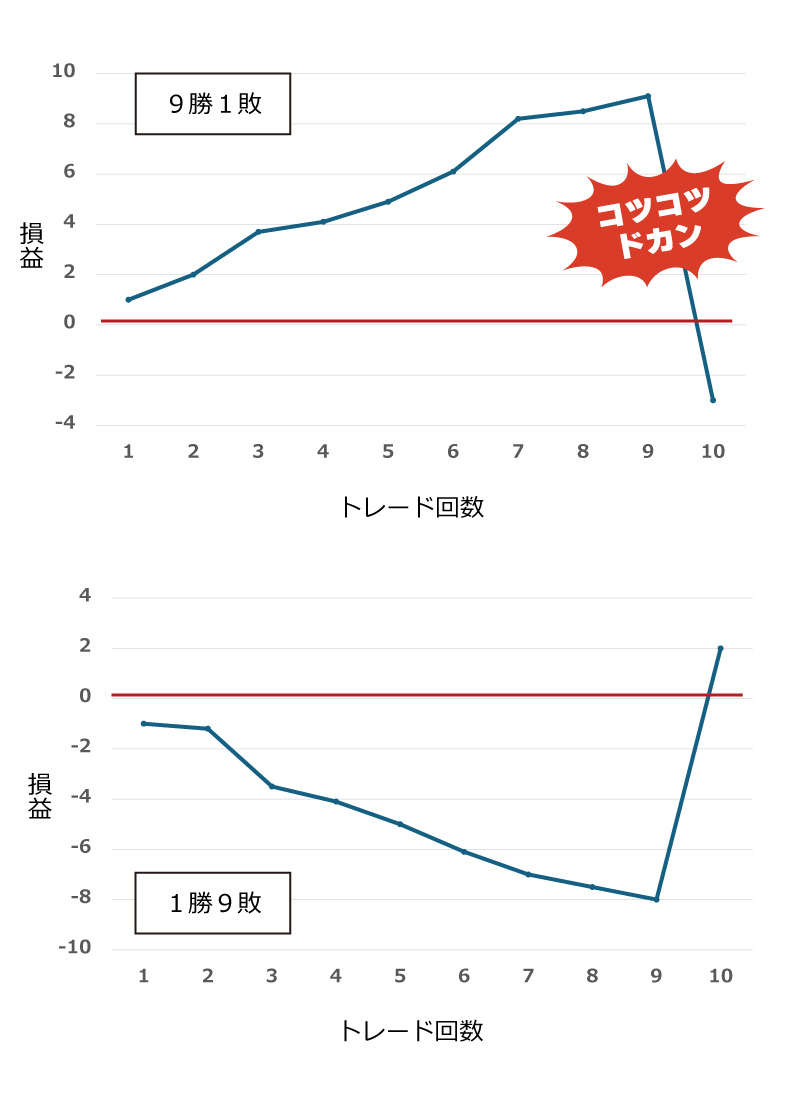

投資家であれば誰しもが経験することかもしれませんが、小さな利益を地道に積み重ねていく過程で、たった一度の損失によってそれまで得た利益を一挙に失ってしまうことがあります。このような現象は、「コツコツドカン」と呼ばれ、小さな利益をコツコツと積み上げていくものの、突然の大損失でそれを全て吹き飛ばしてしまう状況を指します。「損大利小」の状態を表す言葉として用いられます。

適切なリスク管理が行われていれば、極端な例として、10回の取引で1勝9敗の成績でも利益が出る可能性があります。逆に、リスク管理を怠っている場合は、9勝1敗の好成績でも損失を被ることが起こり得ます。一度の失敗で資金をすべて失ってしまうような事態は、絶対に避けなければなりません。そのため、トレードを続けていく上で、そして勝ち続けるためにも、リスク管理を常に意識し、実践することが非常に重要です。

コツコツドカンは、リスク管理ができていない証拠

大きすぎる損失は何故いけないのか?

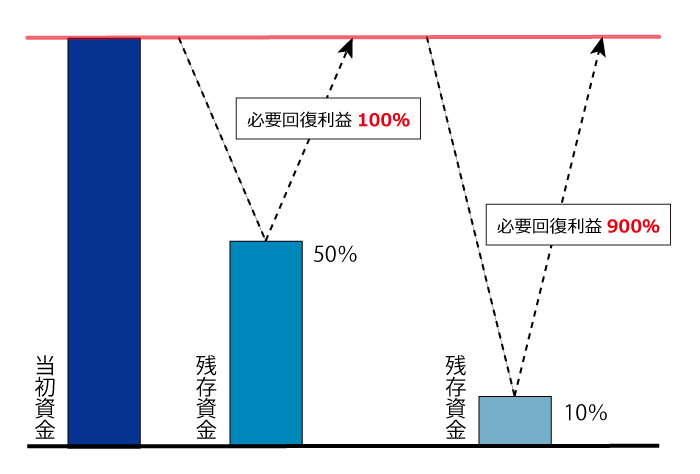

さて、ここで少し考えて見て下さい。あなたが100万円の資金でトレードをはじめたとしましょう。そして、最初のトレードで50万円の損失を出してしまいました。いったん最初の資金に戻すには、損失分の50万円分の利益を出さなくてはならない訳ですが、

これを踏まえて下の表を見てください。

| 当初資金 | 損失(%) | 残存資金 | 必要回復利益(%) |

|---|---|---|---|

| 100万円 | -10% | 90万円 | 11% |

| -20% | 80万円 | 25% | |

| -30% | 70万円 | 43% | |

| -40% | 60万円 | 67% | |

| -50% | 50万円 | 100% | |

| -60% | 40万円 | 150% | |

| -70% | 30万円 | 233% | |

| -80% | 20万円 | 400% | |

| -90% | 10万円 | 900% |

元の資金が50万円まで減少した場合、その資金を元に戻すためには50万円のリターン、つまり100%のリターンが必要です。これは、50%の損失をカバーするためには、100%の利益を得る必要があるということを意味します。 さらに、損失の割合が増加すると、回復に必要な利益の割合も加速度的に増大します。たとえば、100万円の資金のうち90万円を失った場合、資金を元の状態に戻すには900%のリターンが必要となり、これは実現が困難な数字です。 そして、仮にこのような類まれなリターンを達成しても、元の資金に戻っただけであり、実質的にはゼロからの再スタートとなります。

大きすぎる損失がいけない理由

- 50%の損失 →「100%」の利益が必要

- 70%の損失 →「233%」の利益が必要

- 90%の損失 →「900%」の利益が必要(ほぼ不可能)

結論: 大きな損失を避け、早めの損切りが重要。

大きすぎる損失を出すと、以前のような取引が困難になるだけでなく、資金を元の状態に復帰させることの難易度が格段に上がります。

大きすぎる損失を出すと、以前のような取引が困難になるだけでなく、資金を元の状態に復帰させることの難易度が格段に上がります。

資金は『種銭』とも呼ばれるよね。まさに資金は新たな利益を生み出すための種みたいなものだよ。

本当だね。種を失ってしまうと、新しい芽を育てることができなくなる。だから、トレードでは資金を守って、種銭を失いすぎないことがとても重要なんだね。

トレーダーに求められるもの

トレードは、日常生活では経験できないような興奮を提供するため、多くの初心者が競馬やラスベガスのカジノのように一喜一憂する傾向があります。

しかし、これはトレーディングにおいて絶対に避けるべき行動です。ある著名なトレーダーはこう言います。

「プロのトレーダーは冷静に取引を行い、感情を表に出さない。トレードはビジネスであり、一喜一憂するものではない。」

しかし、「利益を確定した際には喜び、損失を確定した際には落胆する」という感情は、多くの人が持っているものです。自分の損失を認めたくないという気持ちも、決して珍しいものではありません。

日々の市場の動きに一喜一憂し、自分のポジションに愛着を持ってしまい損切りができないというのは、人間らしい感情ですが、トレーダーとしては不適合です。

根拠のない楽観的な期待や感情に基づく行動は、トレーディングでは厳禁です。資金管理の最大の目的は、まずは市場という激動の舞台で生き残ることにあります。

その次に目指すべきは、着実なリターンの獲得、そしてそれをさらに伸ばしていくことです。しかし、最初に集中すべきは「生き残ること」です。まずは、自身のサバイバル能力を強固なものにすることが求められます。

感情に振り回されずにトレードをするには?

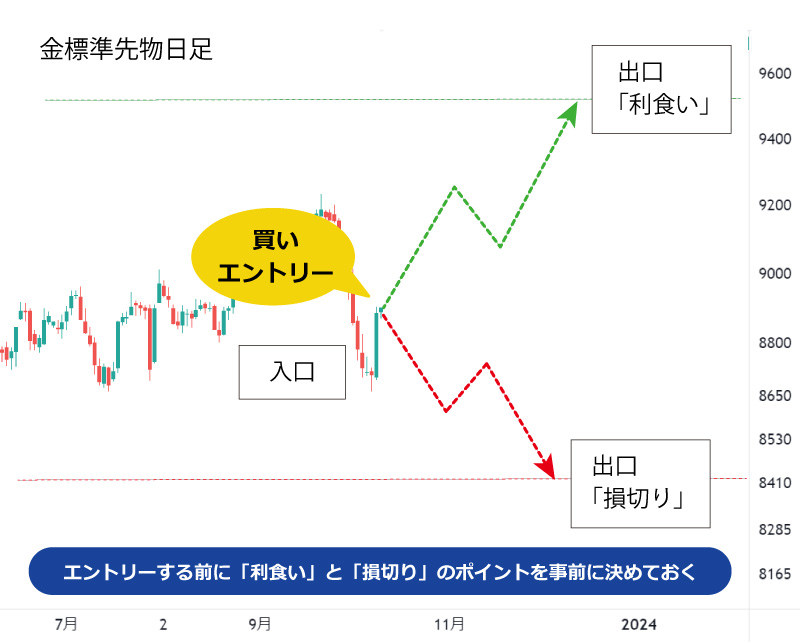

実際の取引を始めるとき、最初のステップは市場に参加し、ポジションを取ることからスタートします。

これは、市場の「入口」と呼べる行動です。取引を行う際には、状況に応じて買いポジションを取ることも、売りポジションを取ることもあります。

しかし、ポジションを持つという行為には「入口」が一つしかないのに対し、そのポジションを解消する「出口」は二つ存在します。

転売、買戻しなどその状況は様々ですが、ポジションを解消した時点で、損失になっていたのか、 それとも利益が出ていたのか、というのが大きな分かれ目になります。

すなわち、「損切り」と「利食い」という2つの出口があるということです。

これまで述べた内容は、多くの人が理解できる基本的な考え方です。しかし、取引を始める際に、実際には(利食い)と(損切り)の二つの出口戦略をあらかじめ計画している人は、どれほどいるでしょうか?

確かに多くの人が利益確定を目指して取引を開始しますが、損切りに直面することも考慮する必要があります。

そのため、取引を開始する時点で、(利食い)と(損切り)の両方のシナリオを想定し、ポジションを取った時には、どのタイミングで利益を確定し、どのポイントで損切りを行うかを事前に決定しておくべきです。

「出口」戦略を事前に定めておくことで、市場の値動きに関わらず、計画通りに取引を進めることができます。その結果、市場の変動に一喜一憂することなく、冷静にトレードを行うことが可能になります。

事前に「利食い」と「損切り」を設定することで、感情に振り回されずに冷静なトレードが可能です。

リスク管理とは

900%の利回りを必要とするような厳しい状況を避けるための鍵は、「リスク管理」にあります。

基本的には、自身の総資金の90%を失うような事態を避けることが重要です。簡単に言えば、リスク管理とは「どのように損失を制御するか」ということです。

例えば、100万円の資金を使って取引を行っていて、10万円の損失が発生した時点で一旦市場から手を引くことで、損失を確定させ、元の資金への回復もそれほど困難ではありません。

重要なのは、損失を管理するためのルールを事前に設定しておくことです。「一回の取引で使用する資金を事前に決める」、「一定額以上の損失が出たら市場から撤退する」といったルールを設けるだけでも、実質的には損失を二段階でコントロールしていることになります。

市場の将来を100%予測することは、プロのトレーダーでさえも不可能です。保有ポジションの損失が拡大している際、その損失がさらに増えるのか、あるいは減少するのかを正確に知ることは誰にもできません。そうした状況で、さらなる損失を避ける唯一確実な方法は、損切りを行うことにあります。

多くの人がトレードを行う時に、いつ、いくらで、買うか売るか―を考えるところから始めているでしょう。しかし、マネーマネジメントを実践している方はどれほどいるのでしょうか。この概念は日本でも近年認識され始めていますが、明確な定義を持って実践している人は、実際に市場に参加している人々の中でもまだ多くはありません。これまでの話で理解していただけたと思いますが、先物市場における真の「リスク管理」とは、『得られる利益』と『それに伴うリスク、そして自分が負担できる最大のリスク』のバランスを考慮してトレードを行うことです。

自分の資金や目指す利益に応じて許容できるリスクのレベルは変わってきます。リスクと一言で言っても、その具体的な内容は状況に応じて異なるということです。

資金を失いすぎてはいけないからといって、損切りをしないのは間違いだよね。

資金を守るためには、損切りを適切に行うという発想が大事だね。

損切りは必要経費

トレードは「ビジネス」の一種と考えてください。いかなるビジネスにおいても、さまざまなコストがかかります。コストが全くかからないビジネスなどありえませんし、コストがかかってもそれ以上の収益があれば、経営は成り立ちます。

つまり、トレードに置き換えると、少々の損失はコストと捉えましょう、ということです。プロのトレーダーだって10回のトレードをすべて成功させているわけではありません。

しかし、彼らは「損失を出すことは成功するためのコストである」ということを十分理解しています。

一般の「常識」なら、利益を得たくてトレードしているのですから、1円も損したくないと考えてしまうと思います。

しかしマーケットの「常識」は違います。

これからは、負け幅を広げてしまう前に小さな損失で抑えることは、トレードにおけるコストであると、潔く発想の転換をしましょう。

大きな損失を出してしまうトレーダーは、少しの損失を出すことを恐れ、仕掛けたポジションで必ず利益を上げるよう「確実な方法」を追い求めてしまいます。

その結果、小さな損失を受け入れられないが為に、むしろ大きな損失を被ってしまうのです。

失敗トレードを続けていれば、最終的には資金が尽きてしまいます。

成功するには、そして利益を得るためには、まず生き残らなくてはなりません。生き残らなくては、いくらノウハウを学び、考えても無駄になってしまいます。

まずは生き残らなくてはならないことを再度認識してください。

早めに小さな損失を受け入れることで、大きな損失を防ぎ生き残ることが重要です。

損切り貧乏

損切りが大切というお話をしてきましたが、損切りばかりしていると小さな損失が積み重なり、大きな資金減少につながる「損切り貧乏」の状態になります。

この言葉は、損切りが投資戦略として重要であるにもかかわらず、過度に慎重になりすぎると利益を得るチャンスを失い、結果的に資産が減少してしまう皮肉な状況を表現しています。重要なのは、リスク管理を適切に行いながら、損切りを戦略的に利用するバランスを見つけることです。

「損切り貧乏」を回避するためには、冒頭でお話した3つのMのうち、「マネー(Money)」以外の2つ、「マインド(Mind)」、「メソッド(Method)」を見直ししてみてください。

「メソッド(Method)」に関しては、こちら(テクニカル分析を学ぼう)でもご紹介していますので参考にしてみてください。「マインド(Mind)」は、また別のコラムでご紹介したいとおもいます。

「損切り千両」とは、投資やトレードにおいて早めに損切りをすることが、最終的には大きな利益につながるという考え方を表す言葉です。

具体的には、小さな損失を早い段階で受け入れることで、後に大きな損失を避けることができ、結果的に資金を守り、次のチャンスで利益を得る可能性を高めるという意味を持っています。

「千両」という言葉は、江戸時代の通貨単位である「両」に由来し、「千両」とは非常に大きな価値を表します。

つまり、早めの損切りが最終的に大きな利益(千両)をもたらすという教訓を含んでいます。この言葉は、感情に左右されず、冷静に損切りを行うことの重要性を強調しています。

※tradingview社のチャートを利用しています。

- ご注意ください。

-

当サイトの情報は各アナリストがテクニカル分析に基づき作成したもので、相場の動向を保証するものではありません。

売買に際しての最終判断はあくまでもご自身でご決定ください。 商品関連市場デリバティブ取引及び商品先物取引は元本や利益が保証されるものではなく、 価格の変動により場合によっては委託証拠金の額を上回る損失が生じることもあります。 為替、日経平均株価の分析は、商品市場分析の参考データとしてご提供しております。 当社では、外国為替証拠金取引及び日経平均指数先物取引の取り扱いはしておりません。

なお、予告なしに内容が変更又は、廃止される場合がありますのであらかじめご了承ください。

お取引の際は事前に 重要開示事項 等を十分ご理解のうえ、ご自身の判断で行なって頂けますようお願い申し上げます。